Un planteamiento alternativo para medir la adecuación de la pensión de jubilación

Manuela Bosch-Príncep, Universitat de Barcelona.

El objetivo de la pensión de jubilación es proporcionar un flujo de ingresos adecuado durante el periodo de jubilado. Convencionalmente, la adecuación de la pensión se analiza mirando si el pensionista mantiene su estándar de vida y, por eso, se utilizan indicadores como la tasa de reemplazo teórica, la tasa de beneficio y la tasa de reemplazo media bruta.

En este trabajo se parte de la información anual que proporciona la encuesta de presupuestos familiares, en relación a los gastos de consumo, así como otras características relacionadas con las condiciones de vida de los hogares. Se clasifican los pensionistas en tres grupos dependen de su estructura de gasto y se estima la corriente de ingresos y gastos a lo largo de toda la etapa como pensionista jubilado. Estos flujos son los que permiten construir una medida alternativa a las medidas tradicionales, que incorpora una aproximación prospectiva.

INTRODUCCIÓN

El aumento de la esperanza de vida que han experimentado los países de la Unión Europea unido a unas tasas de natalidad bajas ha hecho que los Estados miembros impulsen políticas de orientación y coordinación de esfuerzos para afrontar el reto del envejecimiento y valoren el impacto sobre los sistemas de protección social. El binomio sostenibilidad y adecuación de las pensiones ha pasado a ser uno de los grandes retos actuales en materia de pensiones, tal y como se especifica en el Libro blanco Agenda para unas pensiones adecuadas, seguras y sostenibles. Las políticas en materia de pensiones de los últimos años centran su interés en instaurar sistemas que sean sostenibles, desde el punto de vista financiero, a la vez que permitan que la gente mayor, una vez jubilada, disfrute de un nivel de vida digno y de una independencia económica. Es por ello que en la mayoría de países se han iniciado una serie de reformas encaminadas a la consecución de ambos objetivos (Alonso Meseguer & Conde Ruiz, 2007; Börsch-Supan, 2013; European Commission Directorate-General for Economic and Financial Affairs, 2015).

En el caso español, las reformas se materializaron con la aprobación de la Ley 27/2011, de 1 de agosto, sobre actualización, adecuación y modernización del sistema de la Seguridad Social (en adelante Ley 27/2011) y la Ley 23/2013, de 23 de diciembre, reguladora del Factor de Sostenibilidad y del Índice de Revalorización del Sistema de Pensiones de la Seguridad Social (en adelante Ley 23/ 2013).

La Ley 27/2011 introdujo una serie de reformas paramétricas que se han traducido en: a) extensión la edad de jubilación si no se cumplen determinados requisitos de cotización, b) ampliación del número de años de cotización para el cálculo de la base reguladora, c) incremento del número de años cotizados para tener derecho al 100% de la pensión y d) endurecimiento de las condiciones para acceder a la jubilación anticipada. En segundo lugar, la Ley 23/2013, introdujo dos medidas estructurales: a) la aplicación de un factor de sostenibilidad que hace depender la cuantía de la pensión calculada de la esperanza de vida y b) la modificación del índice de revalorización del sistema de pensiones que deja de estar ligado al IPC, para vincularse a una expresión que busca el equilibrio del sistema en relación a los ingresos y gastos.

A raíz de la aprobación de dichas leyes, han proliferado en los últimos años muchos trabajos que analizan cuál es la repercusión de dichas reformas y como participan en la mejora de la sostenibilidad del sistema (Conde-Ruiz & González, 2013; De La Fuente & Doménech, 2013; Devesa Carpio et al., 2012; Moral Arce, 2013; Zubiri Oria, 2012). Otros estudios, sin embargo, plantean reformas estructurales alternativas a las aplicadas hasta el momento (Vidal-Meliá, 2014; Conde-Ruíz & González, 2016). El elemento clave de todas estas investigaciones y objetivo último es la solvencia financiera dejándose al margen si las pensiones son adecuadas o no (Durán Heras, 2012; Solé et al. 2018). Por este motivo en este análisis se opera desde una perspectiva distinta, es decir, se aparca la cuestión de la solvencia financiera de las pensiones y se pone énfasis en el estudio de la adecuación de las mismas, que en la mayoría de los casos se utiliza como sinónimo de suficiencia.

El artículo se ha estructurado en cuatro secciones. En la Sección 1 se parte de un análisis conceptual relacionado con la definición convencional de la adecuación de la pensión y con los indicadores que se suelen utilizar para medirla. Se toman como referentes las medidas propuestas por la Comisión Europea y desarrolladas por el Comité de Protección Social y por el Comité de Política Económica. En la Sección 2, se analiza el colectivo de personas mayores de 65 años y su estructura de gastos asociada a su nivel de sus ingresos. En la Sección 3 se describen los pasos metodológicos del indicador que se plantea como alternativo a los comúnmente utilizados y en la Sección 4 se especifican las principales conclusiones.

- 1. LA ADECUACIÓN DE LAS PENSIONES. INDICADORES

El objetivo básico de un sistema de pensiones es proporcionar unos ingresos adecuados a la jubilación, que permitan a la gente mayor disfrutar de un nivel de vida digno y gozar de independencia económica. En este sentido, la preocupación de si las pensiones, en nuestro contexto, son adecuadas o no y qué indicadores son los utilizados dan inicio a esta sección.

La definición de pensión adecuada no es única y, en general, se asocia a efectuar una comparativa de los ingresos del pensionista respecto de los ingresos obtenidos en el período de vida activa. Grad (1990) explicita los inicios de la aplicación de dichos conceptos por parte de la Administración de la Seguridad Social y se efectúa un análisis para diferentes pensionistas con vidas activas previas muy diversas. Biggs & Springstead (2008) plantean cinco maneras distintas de incorporar los ingresos del período activo con el correspondiente impacto de la elección de cada una de ellas. Asimismo, se describe la regla de que los ingresos de distintos orígenes (públicos y privados) de los pensionistas debieran ser al menos el 70% de los ingresos del período activo y el 40% en el caso de considerarse, exclusivamente, las pensiones públicas. La Comisión Europea en dos sus informes (European Commission – Directorate-General for Employment 2012; 2015) publica, de forma detallada, las dos dimensiones que definen una pensión adecuada, es decir, el reemplazo de los ingresos para que el pensionista pueda mantener el mismo nivel de vida que durante su vida activa y la protección de los mismos pensionistas contra la pobreza. Los Comité de Protección Social y de Política Económica, respectivamente, fijan los indicadores para medir la adecuación de las pensiones y de los cuales, en este trabajo nos centramos en la tasa teórica de reemplazo ( , la tasa de beneficio ( y la tasa de reemplazo media bruta ( )

Tasa teórica de reemplazo ( : Se define como el porcentaje que representa la pensión anual percibida a lo largo del primer año de jubilado, respecto de los ingresos individuales anuales previos a la jubilación del individuo en , , siendo la pensión de jubilación que se percibe el primer año a partir de , y los ingresos del año previo. Puede medir tanto la adecuación actual como futura, es decir, de quienes se jubilan hoy y de quienes lo hacen en un futuro. La actual dispone de información real para su cálculo mientras la futura (prospectiva) se calcula para un trabajador hipotético - caso base- que tiene un sueldo determinado, una carrera profesional y su correspondiente afiliación a un plan privado. La pensión que se considera es la pensión pública de jubilación o privada de carácter obligatorio y la derivada de planes de empresa. Se puede calcular la tasa teórica de reemplazo bruta y neta. Dicha medida se considera un proxy del nivel de vida que puede mantener un individuo en el momento en que se efectúa la transición del período activo al de pensionista.

Tasa de reemplazo media bruta ( ): Se define como el porcentaje de la pensión media de jubilación del primer año, respecto del salario medio de toda la economía en t, ,siendo la pensión media de jubilación del primer año en y el salario medio.

Tasa de beneficio ( : Se define como el porcentaje que (a) la pensión pública media y (b) la pensión pública media y privada media, respectivamente, representa del salario medio de toda la economía en t, siendo, la pensión media (a) pública o (b) pública y privada en y el salario medio en . En este caso las pensiones no solo incluyen las pensiones de jubilación sino todas las pensiones derivadas de la de incapacidad y supervivencia.

En la tabla 1 se recogen el valor de los indicadores para el caso español:

| Año | TRR | BR (a) |

| 2013 | 88,2% | 59,7% |

| 2025 | 79,5% | 55,2% |

Fuente: European Commission -Economic and Financial Affairs (2015) y European Commission- Social Protection Committee (2015)

Las previsiones apuntan a una disminución de la tasa teórica de reemplazo de manera que se situará en 79,5% en 2025, por lo tanto, la pensión bruta de jubilados representará el 79, 5% de su último sueldo. Esta ratio seguirá decrementando en los años sucesivos a raíz de la finalización de los períodos transitorios de las reformas paramétricas, así como de la implantación del factor de sostenibilidad. Por su parte la tasa de beneficio que recoge el efecto de la totalidad de las pensiones también disminuye y se situará en el 55,2%.

Un aspecto que diferencia a la TRR respecto de GRR y de BR es que mientras la primera proporciona información de un individuo o de una cohorte, en el caso de GRR y de BR al utilizar como variables los valores medios de pensiones y salarios, la información de la ratio está relacionada con individuos de distintas cohortes. Por otra parte, una característica común a los tres indicadores es que el cálculo se efectúa con la pensión de un año y, en consecuencia, no recoge los posibles cambios futuros de la misma a lo largo de la vida del pensionista. Esto se presenta, por parte de determinados autores, como una debilidad de las tasas de reemplazo convencionales y las describen como métricas pobres para analizar si el pensionista puede mantener su nivel de vida o no. Se plantea como alternativa a las tasas de reemplazo la utilización modelos del ciclo de vida donde las decisiones de consumo maximizan los niveles de bienestar, sujetos a una serie de restricciones (Scholz & Seshadri, 2009), la llamada riqueza de las pensiones, que define como como el valor actual actuarial de las futuras pensiones y expresado como un múltiplo del salario medio (Grech, 2013), indicadores sintéticos definidos en base al cociente entre la mediana de ingresos y la tasa de pobreza (Chybalski & Marcinkiewicz, 2016), la tasa de reemplazo del estándar de vida (MacDonald, Osberg, & Moore, 2016) definido como cociente entre los ingresos de los jubilados destinados a los potenciales gastos de consumo respecto de los ingresos de dedicados al consumo del período de actividad laboral. Para el cálculo individualizado tienen en cuenta el tamaño de la unidad familiar a la que pertenece y utilizan un modelo de microsimulación (LifePaths) de diferentes individuos sintéticos (nacimiento, educación, empleo, ingresos, impuestos, estado civil….) representativos de la sociedad canadiense .

En todos los trabajos descritos en el párrafo anterior la variable de partida son los ingresos (pre o post jubilación) que permiten tomar unas determinadas decisiones de consumo. En este análisis, sin embargo, se inicia el proceso estudiando, en primer lugar, cual es la estructura de los gastos del colectivo de pensionistas que permita fijar un benchmark que sea comparado con el nivel de ingreso por pensiones. En la siguiente sección se procede a estudiar cómo se estructura el gasto de las personas de 65 y más años de edad (en adelante 65+).

2. ESTRUCTURA DE GASTO DE PERSONAS DE 65+

El objetivo de esta sección es analizar los gastos de las personas de 65+ y para ello se ha tomado la muestra de la Encuesta de Presupuestos Familiares realizada por el INE. La finalidad de dicha encuesta es la obtención de estimaciones del gasto agregado del consumo anual de los hogares para el conjunto nacional y para las comunidades autónomas. Los gastos en consumo incorporan el flujo monetario, así como los consumos efectuados por los hogares en concepto de autoconsumo, autosuministro, salarios en especie, comidas gratuitas o bonificadas y alquiler imputado a la vivienda en la que reside el hogar (cuando es propietario de la misma o se tiene cedida gratuita o semigratuitamente por otros hogares o instituciones). El gasto en consumo final se registra a precios de adquisición, es decir el que debe pagarse en el momento de la compra y según su precio al contado.

Los datos de partida son los de la muestra del año 2015 compuesta de aproximadamente 22.200 hogares, cuya composición de hogares y miembros es muy diversa. De la muestra se ha tomado una submuestra de aquellos hogares que al menos alguno de sus miembros tiene 65+. La submuestra está compuesta por 10.522 personas.

La clasificación utilizada para codificar los gastos es la COICOP/HBS (Classification of Individual Consumption According to Purpose. United Nations Statistics Division) y está estructurada en los siguientes doce grandes grupos: 1.Alimentos y bebidas no alcohólicas 2.Bebidas alcohólicas, tabaco y narcóticos 3.Artículos de vestir y calzado 4.Vivienda, agua, electricidad, gas y otros combustibles 5.Mobiliario, equipamiento del hogar y gastos corrientes de conservación de la vivienda 6.Salud 7.Transportes 8.Comunicaciones 9. Ocio, espectáculos y cultura 10. Enseñanza 11. Hoteles, cafés y restaurantes y 12. Otros bienes y servicios.

Hay que añadir que en la muestra los gastos de las personas de 85+ años vienen agrupados, es decir, no se distinguen por edades, sino que se incorporan en el grupo de los 85 años. Además, se trata de personas mayores que viven en su domicilio, excluyéndose las que residen en residencias o centros asistenciales.

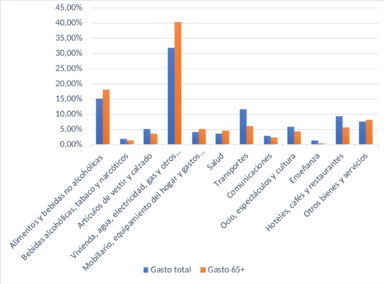

La comparativa de la estructura de gasto del colectivo de 65+ en relación con el total se refleja en el gráfico 1:

Gráfico 1: Estructura gasto consumo de personas 65+

Del gráfico 1 destacan dos aspectos, el primero es que los gastos de las personas de 65+ años son superiores a los gastos de la totalidad de los hogares en cinco de los doce grupos: Grupo 1 (Alimentos y bebidas no alcohólicas), Grupo 4 (Vivienda, Agua, Electricidad, Gas y otros combustibles), Grupo 5 (Mobiliario, Equipamiento del Hogar y Gastos Corrientes de conservación de la vivienda), Grupo 6 (Salud) y Grupo 12 (Otros bienes y servicios). En segundo lugar, los gastos en Vivienda y suministros constituyen para ambos colectivos un porcentaje muy elevado y la razón principal es porque se imputa el gasto en vivienda, aunque la misma sea de propiedad.

Los resultados del análisis no distan demasiado de los obtenidos por (University of Bristol’s Personal Finance and Research Centre and the International Longevity Centre, 2014) para la población de 65+ de UK, si bien la proporción del grupo 4 para el 2010 es bastante inferior.

Si el análisis se efectúa de manera más detallada, es decir, para cada una de las edades y para cada tipo de gasto, se obtiene el gráfico 2:

Fuente: Elaboración propia a partir de los datos de la Encuesta de Presupuestos Familiares 2015

En el gráfico 2 se observa que, a excepción de los grupos 5 y 6, el gasto es inversamente proporcional a la edad. La velocidad de descenso del gasto al aumentar la edad, es mayor en el consumo de bebidas alcohólicas, vestido y calzado, transporte, ocio y restaurante y hoteles que en el caso del consumo de alimentos y bebidas, vivienda, comunicaciones, formación y otros, que resulta ser más moderado.

El gasto en la conservación de la vivienda tiende a incrementar a medida que la edad aumenta. Tiene lógica que suceda debido a que se incluyen aquí las remuneraciones en dinero y en especie al servicio doméstico, así como los pagos a la seguridad social del mismo. A medida que las personas envejecen aumentan sus limitaciones en las actividades funcionales, de autocuidado y de las tareas de la casa que favorecen la contratación de personal de soporte para las tareas diarias. En este sentido en el informe del Ministerio de Sanidad, Servicios Sociales e Igualdad (2014) se clasifica las limitaciones en tres grupos de edades, tal y como se recoge en la Tabla 2:

| Entre 65 y 74 años | Entre 75 y 84 años | 85+ años | |

| Actividades funcionales | 19,9% | 43,2% | 66,8% |

| Autocuidado | 5,1% | 16,2% | 43,4% |

| Actividades del hogar | 10,6% | 29,3% | 63,9% |

Fuente: Informe 2014. Las personas Mayores en España. Datos Estadísticos Estatales y por Comunidades Autónomas

El gasto en salud por parte de los miembros de un hogar que tengan 65+ años es variable y más intenso entre las edades comprendidas entre los 75 y 84 años. En este bloque se incluyen los gastos por productos farmacéuticos, aparatos y material terapéutico, servicios médicos y paramédicos ambulatorios y servicios de hospitales de atención diurna (que no impliquen pernoctación en el hospital) el tratamiento hospitalario en casa y los cuidados paliativos de pacientes en fase terminal. Hay que tener en cuenta que, no todo el gasto en salud que se genera y contabiliza es financiado por la persona.

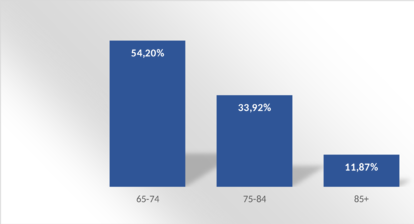

A efectos de conocer qué volumen de personas encajan en cada grupo de 65+ se adjunta el gráfico 3:

Fuente: Elaboración propia a partir de los datos de la Encuesta de Presupuestos Familiares 2015

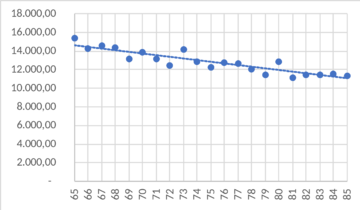

Con el agregado se obtiene el gasto total medio para cada edad del colectivo de personas mayores, tal y como se recoge en gráfico 4:

Del gráfico se desprende que el gasto medio anual a los 85 años disminuye en relación a los 65 años en un 26%. Una de las debilidades es que no se puede analizar, con los datos disponibles, la evolución de los gastos para el tramo de edades de 85 años en adelante, justo en un momento en que la esperanza de vida incrementa cada vez más y se tiene la enorme suerte de vivir más años.

La siguiente pregunta a hacerse es si la estructura de gastos analizada varía considerablemente en los años sucesivos o si, por el contrario, resulta bastante estable. En este sentido se puede afirmar que para el colectivo de 65+ años se mantiene estable (Abellán García, Ayala García, & Pujol Rodríguez, 2017).

Cuando el foco de atención pasa a ser el gasto en consumo de un miembro del hogar familiar, es decir, un individuo de edad (siendo ) en , representado por , se expresa como la suma del consumo individual de los 12 tipos de gasto:

|

|

(1) |

siendo el gasto del grupo del individuo de edad en .

Si el interés se extiende al flujo de gastos para cada período del horizonte temporal, la expresión (1) se ve modificada por:

|

|

(2) |

siendo el infinito actuarial representando la última edad de cualquiera de las tablas de supervivencia. En el análisis interesa conocer el gasto no exclusivamente del momento en que el individuo se jubila sino en cualquier período de su ciclo vital. Además, se toma como hipótesis inicial del trabajo que a lo largo del ciclo vital del pensionista se mantiene la estructura del gasto anual medio por edad del gráfico 4 para cada período. Dicha estructura permite analizar las diferencias en el gasto de los dos primeros tramos cuando las limitaciones en desarrollo de las actividades diarias son distintas.

3. INDICADOR ALTERNATIVO PARA MEDIR LA ADECUACIÓN DE LAS PENSIONES

La adecuación de la pensión se define desde la óptica de los gastos, en lugar de la de los ingresos que es como se suele hacer en la mayoría de las referencias bibliográficas. La pensión pública es adecuada cuando permite cubrir al pensionista los gastos básicos. Los individuos ajustan sus gastos a sus ingresos, pero también debe tenerse en cuenta que determinados gastos, de los 12 grupos, resultan más imprescindibles que otros. Así pues, el primer paso consiste en establecer por consenso cual es la tipología de gastos que forma parte de los gastos básicos teniendo en cuenta que pueden variar en función del tramo de edad en el que se encuentre el pensionista.

En segundo lugar, se fijan los cuatro requisitos que debe cumplir el nuevo indicador que permita valorar si la pensión es adecuada o no:

- El indicador es una medida con visión prospectiva y no centrado, exclusivamente, en el momento en que se realiza la transición del período activo al de pensionista.

- El indicador recopila información necesaria de todo el horizonte temporal mientras viva el pensionista (durante el ciclo vital del jubilado) y no de lo acontecido previamente a dicha fecha.

- El indicador concentra toda la información del horizonte temporal en un único período, de manera que permite efectuar comparativas.

- El indicador puede calcularse para los jubilados del año en curso (tasa actual) o bien para los jubilados futuros (tasa futura).

En tercer lugar, se introducen las variables que se necesitan para la definición de la nueva medida. Se parte de la variable explicitada en (2) que evoluciona según el IPC y además se introduce la variable pensión de jubilación. La pensión de jubilación, que se obtiene en el momento en que el individuo de edad se jubila en , se representa por . Si el interés se extiende al flujo de las pensiones del pensionista, la variable se expresa como:

|

|

(3) |

Siendo , el índice de revalorización anual de las pensiones una vez causadas y necesario para determinar la evolución de las mismas.

Finalmente, se define la nueva medida llamada Tasa de Adecuación en , y representada por , como el cociente entre el valor actual actuarial del flujo de pensiones y el valor actual actuarial del flujo de los gastos básicos tal y como se recoge en la siguiente expresión:

|

|

(4) |

siendo, el valor actual actuarial de la pensión de jubilación de un individuo de edad en definida en (3), el valor actual actuarial de los gastos de consumo de un individuo de edad en , el tipo de interés anual de la valoración y la probabilidad de que un individuo de edad en sobreviva j años.

A partir (4) de deduce que:

Si 1, la pensión es adecuada

Si 1, la pensión no es adecuada

Desde esta nueva óptica, la pensión pública de jubilación individuo de edad se jubila en se considera que es adecuada en el momento si el flujo de su pensión es capaz de absorber el flujo de sus gastos básicos que genera durante todos los años de pensionista. A pesar de que 1 cabe la posibilidad de en algunos de los períodos el jubilado deba endeudarse si no puede hacer frente al pago de los gastos o le dedique parte de los excesos de épocas donde la tendencia ha sido inversa.

Asimismo, el indicador permite obtener la tasa de adecuación futura y para ello se requiere de hipótesis adicionales que permitan calcular la pensión de un trabajador hipotético, de determinada edad y salario, así como la evolución del salario y las consiguientes bases de cotización.

Ejemplo numérico:

A partir de la información obtenida de la Encuesta de Presupuestos Familiares-2015 en relación al gasto medio de los pensionistas por edad, se trabaja con tres escenarios para la definición de gasto básico que debe cubrirse con la pensión: a) el gasto básico del pensionista se identifica con el gasto medio, siendo éste el escenario base, b) el gasto básico del pensionista es un 75% del gasto medio y c) el gasto básico debiera ser un 125% del gasto medio.

La valoración se efectúa en y para un individuo de edad años. Las hipótesis financiero-actuariales son: de interés técnico; de índice de precios al consumo; de índice de revalorización de las pensiones y las tablas de mortalidad utilizadas son las INE2016. El salario anual previo a la jubilación es € y € la pensión calculada.

El indicador Tasa de Reemplazo Teórica resulta idéntica bajo los tres escenarios y se considera adecuada por constituir la pensión en el momento en que se determina, un porcentaje elevado del último sueldo

; ->Pensión Adecuada

La Tasa de Adecuación se determina para los 3 distintos escenarios:

- (1) El gasto básico del pensionista se identifica con el gasto medio obtenido de la EPF-2015

->SI Ad.

La pensión anual que otorga a la valor unitario, bajo el escenario base, es de 12.810€, con lo cual, pensiones anuales inferiores a dicha cuantía no cubren los gastos medios.

- (2) El gasto básico del pensionista se identifica con el 75% del gasto medio obtenido de la EPF-2015

->SI Ad.

Si se relaja la definición de gasto básico del escenario base, la cuantía anual de pensión que hace posible cubrir el 75% del gasto medio es de 9.604€ para 2017.

(c) El gasto básico del pensionista se identifica con el 125% del gasto medio obtenido de la EPF-2015

->NO Ad.

Contrariamente, si lo que se estima es que la pensión ofrezca una mayor cobertura en relación al escenario base, traducido en un 125% de los gastos medios, el importe requerido es de 16.016€, con lo cual, la pensión del ejemplo numérico no resulta adecuada para cumplir dicho objetivo.

Si la bondad de la medida alternativa radica en las conclusiones obtenidas a nivel global, especificar que del número de pensiones de jubilación en diciembre de 2017 (5.883.822), el 50,2% fueron de un importe inferior al SMI. La obtenida con pensiones de cuantía el SMI permite afirmar que un 50,2% de las pensiones no cubren los gastos medios del escenario base. Si se abandona el escenario base, el porcentaje de no adecuación pasa al 40,39% con el escenario b) y se incrementa al 67,29% en el caso del escenario c), según las estadísticas de pensiones del INSS para 2017.

4. CONCLUSIONES

Las principales conclusiones que se extraen de este trabajo son:

-En el binomio sostenibilidad y adecuación de las pensiones se han dedicado muchos estudios e investigaciones a la sostenibilidad del sistema y se ha relegado a un segundo plano la adecuación de las pensiones.

- La adecuación de las pensiones se identifica comúnmente mediante las distintas tasas de reemplazo, analizadas en la sección primera. Dichas medidas comparan el nivel de vida de la etapa pensionista en relación a la etapa de actividad previa.

- En este trabajo se introduce una perspectiva alternativa que liga la correspondencia entre el flujo de ingresos públicos y el flujo de los gastos de consumo básico de los pensionistas. Se analiza la estructura de gasto de las personas mayores (65+ años) en función de los 12 grupos de los que parte la División Estadística de Naciones Unidas (COICOP).

- El indicador propuesto tiene en cuenta los flujos durante la vida del pensionista y puede calcularse en cualquier período de dicho horizonte temporal.

REFERENCIAS BIBLIOGRAFICAS

Abellán García, A., Ayala García, A., & Pujol Rodríguez, R. (2017). Un perfil de las 33personas mayores en España, 2017. Indicadores estadísticos básicos. Informes Envejecimiento En Red, 15, 1-48.

Alonso Meseguer, J., & Conde Ruiz, J. I. (2007). Reforma de las pensiones: la experiencia internacional. Documentos de Trabajo ( FEDEA ), 1–25.

Biggs, A. G., & Springstead, G. R. (2008). Alternate Measures of Replacement Rates for Social Security Benefits and Retirement Income. Social Security Bulletin, 68(2), 1–19.

Börsch-Supan, A. (2013). Entitlement reforms in Europe: policy mixes in the current pension reform process. Fiscal Policy after the Financial Crisis, (June), 405–435. https://doi.org/10.1073/pnas.0703993104

Chybalski, F., & Marcinkiewicz, E. (2016). The Replacement Rate: An Imperfect Indicator of Pension Adequacy in Cross-Country Analyses. Social Indicators Research, 126(1), 99–117. https://doi.org/10.1007/s11205-015-0892-y

Conde-Ruiz, I. J., & González, C. I. (2013). Reforma de pensiones 2011 en España. Hacienda Publica Espanola, 204(1), 9–44.

Conde-Ruiz, J. I., & González, C. I. (2016). From Bismarck to Beveridge: the other pension reform in Spain. SERIEs, 7(4), 461–490. https://doi.org/10.1007/s13209-016-0148-3

De La Fuente, A., & Doménech, R. (2013). The financial impact of Spanish pension reform: A quick estimate. Journal of Pension Economics and Finance, 12(1), 111–137. https://doi.org/10.1017/S1474747212000182

Devesa Carpio, J. E., Devesa Carpio, M., Meneu Gaya, R., Nagore García, A., Domínguez Fabián, I., & Encinas Goenechea, B. (2012). Equidad y sostenibilidad como objetivos ante la reforma del sistema contributivo de pensiones de jubilación. Hacienda Pública Española, (201), 9–38.

Durán Heras, A. (2012). ¿Las pensiones españolas son adecuadas? Actividades del Comité de Protección Social de la UE para su evaluación. Presupuesto Y Gasto Público, 68, 141–156.

European Commission – Directorate-General for Employment, Social Affers and Inclusion (2012). Pension Adequacy in the European Union 2010-2050.

European Commission – Directorate-General for Employment, Social Affers and Inclusion (2015). The 2015 Pension Adequacy Report: current and future income adequacy in old age in the EU.

European Commission Directorate-General for Economic and Financial Affairs. (2015). The 2015 Ageing Report Economic and budgetary projections for the 28 EU Member States (2013-2060). Economic and Financial Affairs (Vol. 2015 (3)). https://doi.org/10.27658/77631

Grad, S. (1990). Earnings replacement rates of new retired workers. Social Security Bulletin, 53(10), 2–19.

Grech, A. G. (2013). “How best to measure pension adecuacy.” Centre for Analysis of Social Exclusion, 172, 1–35.

MacDonald, B. J., Osberg, L., & Moore, K. D. (2016). How Accurately Does 70% Final Employment Earnings Replacement Measure Retirement Income (In)Adequacy? Introducing the Living Standards Replacement Rate (lsrr). ASTIN Bulletin, 46(3), 627–676. https://doi.org/10.1017/asb.2016.20

Ministerio de Sanidad, Servicios Sociales e Igualdad. (2014). Informe 2014. Las personas Mayores en España. Datos Estadísticos Estatales y por Comunidades Autónomas. Colección Documentos. Serie Documentos Estadisticos.

Moral Arce, I. (2013). Aplicación de factores de sostenibilidad en el sistema de pensiones español: previsiones para el período 2012-2050. Papeles de Trabajo Del Instituto de Estudios Fiscales. Serie Economía, (4), 3–29.

Scholz, J. K., & Seshadri, A. (2009). What Replacement Rates Should Households Use? Michigan Retirement Research Center, 38. Retrieved from http://dx.doi.org/10.2139/ssrn.1513387

Solé, M., & Souto,G., Patxot, C.(2018). Sustainability and adequacy of the Spanish pension system after the 2013 reform: a microsimulation analysis. UB Economics working Papers. E18/372, 1-46

University of Bristol’s Personal Finance and Research Centre and the International Longevity Centre .(2014). Financial wellbeing in later life Evidence and policy, 1–32.

Vidal-Meliá, C. (2014). An assessment of the 2011 Spanish pension reform using the Swedish system as a benchmark. Journal of Pension Economics and Finance, 13(3), 297–333. https://doi.org/10.1017/S1474747213000383

Zubiri Oria, I. (2012). Reforma y sostenibilidad del sistema de pensiones: Una Valoración crítica. Economía Española y Protección Social, Vol IV, 59-105.

Document information

Published on 11/05/18

Accepted on 11/05/18

Submitted on 01/03/18

Licence: Other