Presentació

L’objectiu d’aquest treball és explicar el comportament de la indústria catalana en el darrer cicle econòmic (2008-2016) i identificar les seves característiques principals. L’anàlisi considera tres aspectes: a) L’evolució de la indústria en el context econòmic regional, comparant la seva dinàmica recent amb la dels serveis i la construcció; b) Els canvis en l’estructura sectorial, desagregant la indústria en dotze branques d’activitat per copsar el seu comportament pel que fa a la producció, ocupació, productivitat i exportacions; c) L’estructura empresarial en relació a la grandària dels establiments i la tipologia del capital (autòcton o transnacional).

1. Introducció

D’acord amb el criteri vigent, que és el que s’empra en les bases de dades oficials, la indústria inclou dos grans grups d’activitats: per un costat, els sectors manufacturers, i d’altra banda, els de l’energia, gas i aigua. Inicialment es considerava activitat industrial la fabricació de béns físics, i per tant, comercialitzables, és a dir, la fabricació de béns tangibles que es poden desplaçar (exportar, importar) al llarg de l’espai. Aquest és el grup que integra les activitats anomenades manufactureres i que incloïa branques com l’alimentació, el tèxtil, la metal·lúrgia i la construcció de maquinària, com a més importants. A finals del segle XIX i a l’inici del segle XX els canvis tecnològics propicien l’aparició de nous sectors, com el químic, el farmacèutic, el de material elèctric i l’automoció, eixamplant-se novament el ventall a mitjan del segle XX amb els transformats plàstics i els electrodomèstics, i més recentment, amb l’electrònica i informàtica.

D’altra banda, el mateix desenvolupament tecnològic també comporta l’aparició de noves activitats a les darreries del segle XIX i començament del segle XX com el subministrament d’electricitat i de gas així com la distribució generalitzada de béns bàsics com l’aigua. Aquestes activitats, que ràpidament assoleixen una gran escala, passaran a integrar el grup de sectors de l’energia, gas i agua. Les empreses que hi operen no fabriquen els béns en sentit físic sinó que els subministren (cas del gas i l’aigua) o proporcionen els seus serveis en forma de llum, potència, calor, etc., cas de l’electricitat. I això fa que en termes funcionals aquestes activitats constitueixin (juntament amb l’extracció de primeres matèries) un grup diferenciat de les estrictament manufactureres.

Més enllà de criteris tipològics, els canvis que ha experimentat l’activitat econòmica les darreres dècades a l’ombra d’un continu d’innovacions tecnològiques en diversos àmbits (transport i comunicacions, digitalització) obliga a replantejar el propi concepte d’empresa industrial. Així la reducció dels costos de transport va facilitar la subcontractació de fases del procés productiu per aprofitar al màxim els avantatges de l’especialització i de les economies d’escala, un fenomen que primer té lloc a nivell regional/nacional i que ara ja ha adquirit una dimensió mundial, amb la qual cosa al voltant d’una empresa es genera una cadena de valor que va molt més enllà de la ubicació física del seu establiment fabril.

Més recentment la digitalització ha afavorit la intensificació d’aquest fenomen, que s’estén de les fases estrictament productives a les relacionades amb els serveis a la indústria i ara l’externalització afecta la RiD, el disseny, la funció financero-comptable, la logística, etc. I el resultat d’això és que canvia el referent d’empresa industrial tal i com s’havia entès tradicionalment. Alguns exemples de casa nostra il·lustren aquesta situació.

És Mango una empresa industrial? En sentit estricte i d’acord amb la CCAE (Classificació Catalana d’Activitats Econòmiques) no, doncs a Catalunya Mango no fabrica. La seva activitat consisteix a organitzar i coordinar un procés productiu que comença amb el disseny -que sí es fa al Principat-, continua la producció de peces de vestir -externalitzada a l’estranger- i finalitza amb la logística requerida per distribuir el producte acabat arreu del món. Així, encara que Mango a Catalunya no és pròpiament una empresa industrial la seva cadena de valor respon a la tipologia pròpia d’allò que s’ha anomenat la “nova indústria”, on la manufactura i els serveis es troben integrats sense solució de continuïtat.

Un altre cas interessant és Bayer, una companyia amb una llarga tradició industrial a Catalunya en la branca química-farmacèutica i on encara manté importants instal·lacions productives (Tarragona, Zona Franca de Barcelona). Fa uns anys Bayer va concentrar en un centre de serveis a Sant Joan Despí l’àrea financer-comptable pel sud d’Europa, resultat d’externalitzar aquesta funció de les unitats productives de la regió. Òbviament, això ha estat possible per la digitalització, però sense l’experiència manufacturera prèvia de l’empresa difícilment aquest centre s’hauria instal·lat a Catalunya.

Un darrer exemple: Hewlett-Packard. La multinacional informàtica es va establir primer a Terrassa i després a Sant Cugat del Vallès per fabricar impressores als anys 90 del segle passat, una activitat que anava acompanyada de la RiD requerida per introduir el producte al mercat, i que es duia a terme amb el suport del centre d’investigació mare al Silicon Valley. Primer es van fabricar impressores petites, després van ser les grans i finalment es va deslocalitzar al producció a Hongria però mantenint la funció de RiD, que és la que es du a terme actualment i que ha assolit una dimensió global i estratègica a nivell de la corporació. Novament la digitalització ha facilitat aquest canvi de funcions però el fet rellevant és que una activitat de serveis avançats, com la investigació, no s’explicaria sense l’existència d’una experiència industrial anterior.

Aquests casos indiquen que la línia que separa la indústria dels serveis cada vegada és més subtil. Moltes activitats de serveis no s’entenen sense l’existència d’empreses industrials, quins efectes en l’economia transcendeixen l’estricta activitat productiva. Cada cop més les cadenes de valor tendeixen a ser horitzontals enlloc de sectorials i això obliga a plantejar-se si la classificació clàssica de les activitats econòmiques per grans branques d’activitat continua sent un instrument vàlid per interpretar correctament la realitat avui dia.

Un cop situada la indústria en l’entorn econòmic que li és propi, per raons essencialment operatives -de disponibilitat de dades consistents i creïbles- l’anàlisi que segueix es basa en la consideració del sector secundari en el sentit tradicional però sense oblidar que els resultats que es presenten cal interpretar-los en un context més ampli, en el que les activitats industrials són només una baula en un procés global de creació de valor.

Primera part: LA INDÚSTRIA EN EL CONTEXT ESPANYOL I CATALÀ

2. La indústria catalana en el context espanyol

Comencem fent referència a dos tòpics que es complementen. El primer diu que Catalunya ha estat tradicionalment la fàbrica d’Espanya i el segon que es tracta d’un país eminentment industrial. Òbviament, el primer no s’entendria sense el segon. Són encara veritat aquestes afirmacions? La idea de que Catalunya és la fàbrica d’Espanya es remunta a la segona meitat del segle XIX, a l’època de la primera revolució industrial, quan el Principat lidera la industrialització de l’estat, es converteix en el principal proveïdor de les altres regions i les activitats manufactureres catalanes generen la major part de la producció espanyola dels sectors motrius, el tèxtil i el metall-mecànic. Amb el temps la participació de la indústria catalana a Espanya disminueix degut al desenvolupament dels altres territoris, però tot i la pèrdua de pes relatiu el lideratge industrial de la regió es manté fins a l’actualitat.

D’altra banda, la idea de que Catalunya és un país industrial té a veure amb el fet de que, a més de liderar la industrialització de l’estat, el sector secundari ha estat durant molts anys -fins a mitjan del segle XX- l’hegemònic en la configuració econòmica del país. I tot i que durant les darreres dècades ha vist reduïda la seva importància en detriment dels serveis, encara manté una posició central en el conjunt del sistema productiu. Com hem comentat, el desenvolupament de moltes activitats de serveis ha estat possible justament per l’existència d’un potent sector industrial sense el qual avui no es pot entendre el funcionament de l’economia catalana. Així, malgrat la irreversible “desindustrialització” que afecta el Principat (entès aquest concepte com la pèrdua continuada de pes del sector secundari en el PIB), seguint la mateixa tònica que a les principals regions avançades, sense una indústria forta no hi pot haver una economia sòlida. La UE ho ha entès i d’aquí el disseny d’una estratègia per reforçar la seva base productiva i millorar la competitivitat de les empreses industrials.

La importància de la indústria catalana en el context espanyol es posa de manifest pel seu pes en el conjunt de l’estat, situació que es considera al llarg del darrer cicle econòmic, que s’inicia el 2008 i que s’estén fins a l’actualitat, si bé atenent a les dades disponibles l’anàlisi es tanca el 2016.

El 2008 la participació del PIB industrial del Principat en el total de l’estat era del 22,9%, 3,2 punts per sobre del pes del PIB català en el conjunt espanyol (19,7%), unes dades que posen de relleu la major especialització relativa de Catalunya en les activitats industrials. Al llarg d’aquests anys el pes del PIB català en relació a Espanya augmenta de manera moderada i el 2016 ja se situava lleugerament per sobre del 20%. En el sector industrial la millora és més acusada i el 2016 la participació catalana s’havia incrementat quasi un punt percentual respecte el 2008 i assolia el 23,8%, el que indica un comportament relativament més favorable del sector secundari a casa nostra en relació al conjunt de l’estat al llarg del darrer cicle econòmic. Hom pot afirmar, en aquest sentit, que Catalunya continua sent la principal fàbrica d’Espanya. El fet que el 2016 el PIB industrial de Catalunya superés en valor absolut el de les dues comunitats autònomes que la segueixen considerades conjuntament, Madrid i la Comunitat Valenciana, així ho corrobora.

3. La indústria en l’economia catalana: el PIB

Després d’una etapa de creixement ininterromput des de la segona meitat de la dècada dels 90 del segle passat, el 2009 té lloc una inflexió i el PIB industrial català davalla de manera important (-11,3% en termes corrents), conseqüència tant de la caiguda de la demanda interna com, encara de manera més accentuada, de la davallada de les vendes a l’exterior (-17,9%). Després d’uns anys de relativa estabilitat sense mostrar signes clars de revifada (2010-2012), a partir del 2013 la indústria catalana experimenta una fase recuperació i el 2015 el valor del seu PIB ja superava en set dècimes el del 2008. El creixement continua el 2016, exercici en que el PIB sectorial depassava en un 4,6% el del 2008. El fet que fins al cap de set anys (2015) el PIB industrial no retornés als valors de pre-crisi ja dona una idea de la magnitud de la recessió que ha patit aquesta activitat.

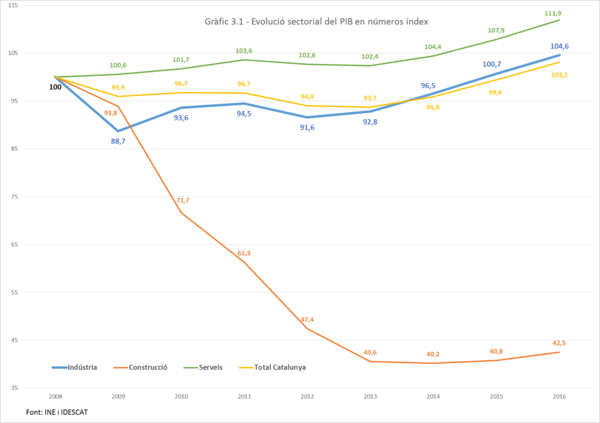

En comparació amb els altres dos macro-sectors, al llarg d’aquests anys la indústria presenta un comportament clarament més negatiu que els serveis -que és la branca que resisteix millor els embats de la crisi-, però força més favorable que el de la construcció. Així, el 2016 el PIB del sector terciari era un 11,8% superior al del 2008 mentre que el de la construcció pateix una davallada espectacular (-57,5%) (veure gràfic 3.1).

L’impacte de la contracció econòmica en la indústria degut al retrocés de la demanda interna en els anys 2009-2012 es manifesta en el tancament d’establiments i en els ajustaments de plantilles en les empreses que continuen operatives, circumstàncies a les que se suma la intensificació en la deslocalització d’unitats productives. A partir del 2009 la indústria catalana s’ha de reestructurar per adaptar-se a la nova conjuntura i moltes empreses aposten per una decidida acció en l’àmbit exterior: el bon comportament de les exportacions a partir del 2010 ha estat fonamental per la recuperació de l’activitat industrial.

Un equívoc que convé aclarir és el que tendeix a associar crisi industrial i deslocalitzacions en termes de causa-efecte. Si bé és cert que en els anys 2008-2016 diverses companyies multinacionals traslladen les seves factories extramurs del Principat, no cal oblidar que aquest fenomen respon més a causes estructurals que conjunturals, i especialment a la creixent competència internacional en una fase de globalització de la indústria que comporta una reubicació dels centres de fabricació a nivell mundial a la cerca d’uns menors costos productius. En el nou escenari Catalunya perd els avantatges comparatius com a plataforma fabril que tenia els anys 80 i 90 del segle passat, quan és receptora de grans inversions directes de companyies transnacionals. I és en aquest context que cal interpretar la deslocalització de grans plantes de producció, com les de Sony i Sharp en la branca de l’electrònica de consum, que encara que es materialitzen en els anys més crítics, 2011 i 2012, estaven previstes amb anterioritat. I quelcom semblant succeeix amb la clausura de l’activitat de Delphi Diesel Systems el 2014 en el sector de components d’automoció. Recordem que el fenomen de la deslocalització industrial és manifesta de manera regular al Principat des de començament de segle, i en els anys expansius grans companyies com Lear, Frape Behr, Valeo, Samsung i Yamaha ja havien traslladat total o parcialment l’activitat productiva que duien a terme al Principat a d’altres països, pel que resulta qüestionable establir una relació de causa-efecte entre la crisi industrial i les deslocalitzacions.

La dinàmica sectorial de l’economia catalana en aquest període també ha modificat la participació de les diferents activitats en el PIB global. Si el 2008 el pes de la indústria representava el 20,3% enfront el 67,4% dels serveis, en el moment més crític, el 2012, la participació del sector secundari s’havia reduït al 19,8% per guanyar un punt percentual el 2016 i assolir el 20,8%, un dels ratis més elevats entre les regions més avançades del vell continent. El 2016 la posició capdavantera en el PIB català corresponia al sector terciari, que veu augmentar la seva importància al llarg d’aquests anys fins el 73,7%, mentre la construcció pateix una forta davallada i passa de l’11,3% el 2008 al 4,7% el 2016.

En aquest punt, i recordant el que hem comentat abans, convé remarcar que durant les darreres dècades l’augment de pes dels serveis es deu en una part no menyspreable a l’externalització d’activitats que abans es trobaven integrades en la indústria (transport, logística, comptabilitat/finances, etc.), per la qual cosa el pes real del sector secundari és clarament superior al que reflecteixen les estadístiques. En el cas de la indústria catalana, si considerem no tan sols la participació directa sinó també l’externalització d’activitats així com els efectes induïts que genera en la resta de sectors (i que quantifiquen les taules Input-Output), la seva importància real en el PIB del país se situa al voltant del 50% (Baró i Villafaña, 2009; Poveda, 2015).

4. La indústria en l’economia catalana: l’ocupació

A diferència del que succeeix amb el PIB industrial, que augmenta de manera ininterrompuda des de mitjan dels 90 fins el 2009, l’ocupació presenta una tendència a la baixa -amb alguns anys de millora puntual- des de començament de segle, de manera que la fase d’expansió industrial és compatible amb una lenta però progressiva pèrdua de llocs de treball, com reflecteixen les dades tant de població activa com d’afiliació a la Seguretat Social. És significatiu al respecte que entre el 2000 i el 2008, en un període de creixement sostingut del PIB industrial, l’ocupació sectorial disminuís prop d’un 20%.

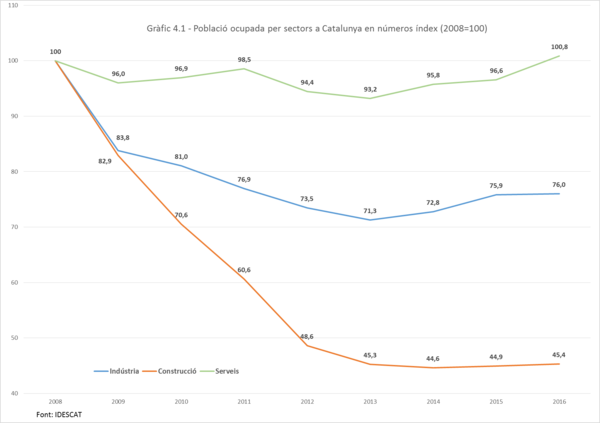

Una raó important d’això és que la indústria, a diferència dels serveis i la construcció, és una activitat intensiva en capital per la qual cosa les noves inversions tendeixen a crear pocs llocs de treball (i més en un context de canvi tecnològic accelerat en el que es tendeix a substituir mà d’obra per capital), i aquesta aportació d’efectius resulta insuficient per compensar les pèrdues que tenen lloc per tancaments i deslocalitzacions. Aquesta situació s’agreuja en la fase recessiva del cicle al ralentitzar-se les inversions i intensificar-se la desaparició d’empreses. Així, la indústria catalana pateix una forta davallada d’efectius, del 28,7%, entre el 2008 i el 2013, per remuntar de manera molt moderada els tres darrers exercicis. El 2016 l’ocupació industrial encara era un 24,0% inferior a la del 2008, el que reflecteix les dificultats per recuperar els llocs de treball perduts àdhuc en un context de contenció dels costos laborals. El 2016 el sector industrial català havia perdut quasi 184.000 efectius respecte l’any base.

L’evolució del PIB i de l’ocupació industrial en aquest període mostra clarament el comportament asimètric que presenten aquestes variables al llarg del cicle econòmic. En la fase recessiva la caiguda de l’ocupació és més intensa que la del PIB i en la fase de recuperació el PIB creix més ràpidament que l’ocupació. Així, mentre els anys 2010-2012 el PIB industrial català disminueix un 10,4% l’ocupació cau de manera més accentuada, en un 23,5%. En canvi, en el període 2013-2016 el PIB augmenta un 14,2% però l’ocupació només ho fa en un 3,4%. La conseqüència d’això és que mentre el PIB industrial del Principat el 2016 depassava un 4,6% el valor del 2008, l’ocupació encara estava lluny d’assolir el registre inicial: el 2016 el seu valor només era el 76,0% del d’aquell exercici (veure gràfic 4.1).

Això suggereix que encara caldran bastants anys de creixement positiu del PIB industrial perquè aquest sector pugui absorbir la desocupació generada durant al recessió i es torni als nivells d’ocupació pre-crisi. Aquest comportament desigual del PIB i l’ocupació al llarg del cicle econòmic, tanmateix, també ha tingut una conseqüència positiva i és la millora continuada de la productivitat aparent del treball.

Les causes del decalatge entre l’evolució del PIB i de l’ocupació industrial es troben en l’asimetria en les decisions de les empreses al llarg del cicle econòmic, que es manifesten de la manera diferent en la fase contractiva i en la de recuperació. Així, davant dels signes de recessió -essencialment la caiguda de les vendes per l’atonia de la demanda-, les empreses s’adapten ràpidament a la nova situació per minimitzar l’impacte negatiu de la conjuntura en el seu compte de resultats. I això es tradueix en la reducció immediata de plantilles, una decisió que es fa efectiva en el curt termini. La pèrdua d’efectius comporta que els empreses tinguin una creixent capacitat instal·lada ociosa, pel que ara treballen per sota de les seves possibilitats. I aquesta situació s’intensifica així que la demanda continua en recessió.

Quan el signe canvia i la demanda es reactiva -el PIB torna a créixer-, les empreses no reaccionen amb la mateixa rapidesa que en la fase recessiva sinó que esperen que hi hagin signes clars de recuperació per recomposar les plantilles, la qual cosa pot trigar uns quants exercicis. Mentrestant responen a l’augment de la demanda amb una major utilització de la capacitat i només quan tenen la certesa de que la recuperació és sostinguda incorporen nous treballadors. La intensitat de la contracció en els anys 2008-2013 i el fet que moltes empreses encara no estan utilitzant plenament la capacitat instal·lada explicarien perquè malgrat el sostingut i significatiu creixement del PIB industrial els darrers quatre anys els nivells d’ocupació en el sector secundari encara se situen lluny dels que hi havia el 2008.

Si en cas del PIB la indústria havia contribuït de manera positiva a l’evolució d’aquesta variable en els anys 2008-2016, per l’ocupació la situació és diferent i ara la seva contribució és negativa doncs la pèrdua de llocs de treball en la indústria té lloc tots els anys a un ritme superior al que ho fa el conjunt de l’economia catalana. Del total de 397.500 llocs de treball destruïts al Principat en aquest període, 183.800 (el 46,2%) corresponen al sector industrial, que és, amb diferència, el que destrueix més ocupació en valors absoluts.

- 5. La indústria en l’economia catalana: la productivitat

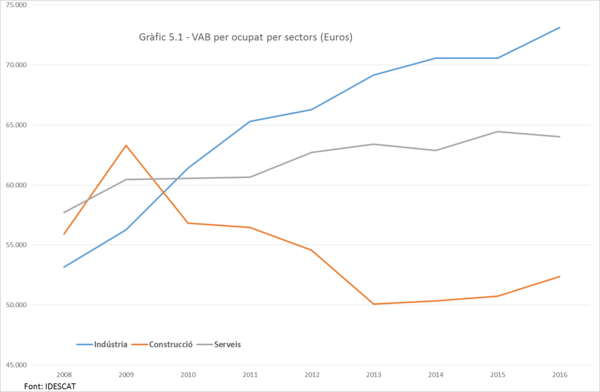

El VAB per ocupat aporta una informació que permet aproximar-nos al comportament de la productivitat d’una economia. L’any 2008 el VAB per treballador al Principat depassava lleugerament els 56.000 € i a partir d’aquell exercici experimenta un fort augment fins el 2013, coincidint amb els anys més crítics en l’evolució del PIB i de l’ocupació. En canvi l’evolució d’aquesta variable es modera els tres darrers exercicis, quan el PIB ja presenta creixements positius i comença a recuperar-se l’ocupació. En el període 2008-2013 el VAB per treballador creix un 12,7% mentre que entre el 2014 i el 2016 només ho fa un 2,1%. En conseqüència, la productivitat de l’economia catalana el 2016 havia augmentat un 15,1% respecte el 2008.

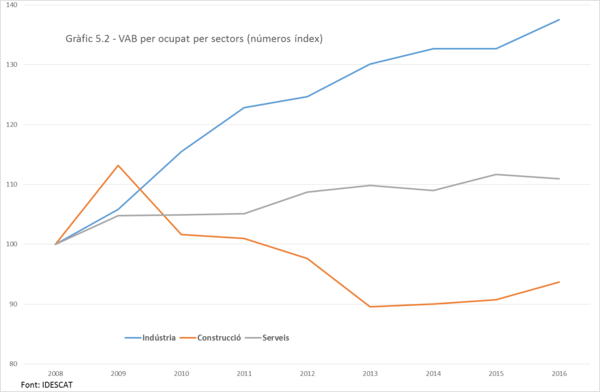

El 2008 el VAB per ocupat dels tres grans sectors era bastant semblant i oscil·lava des dels 57.700 € dels serveis (valor superior) fins als 53.200 € de la indústria (valor inferior), situant-se la construcció en una posició intermèdia (55.900 €). Al llarg del període 2008-2016 l’evolució de la productivitat per activitats presenta diferències significatives com a conseqüència del desigual comportament del PIB i de l’ocupació, i la branca que experimenta un comportament més favorable és la indústria quin VAB per ocupat augmenta ininterrompudament i el 2016 assoleix un registre de 73.100 €, una xifra un 37,5% superior a la del 2008 i que s’explica essencialment per la pèrdua de llocs de treball: el 2016, amb un 24,0% menys d’efectius el VAB industrial era un 4,6% més elevat (gràfics 5.1 i 5.2).

Hom podria pensar que la millora de la productivitat industrial és atribuïble a una intensificació de la inversió al llarg d’aquests anys i a la substitució de treball per capital. Tanmateix, les xifres d’inversió industrial que facilita l’Observatori del Treball i Model Productiu només avalen aquesta hipòtesi a partir del 2013. La inversió en el sector secundari presenta fortes caigudes el 2009 (-22,9%) i el 2010 (-8,5%) a les que segueixen dos anys (2011 i 2012) de relativa estabilitat i és justament en aquest període (2008-2012) quan tenen lloc els majors augments de productivitat, la qual cosa suggereix que la millora en aquesta variable es deu a una major eficiència en la utilització de la mà d’obra un cop produït l’ajustament de plantilles. Circumstància que, d’altra banda, indica que l’eficiència en l’ús del factor treball en la indústria el 2008 es trobava certament per sota lluny el seu potencial.

A partir del 2013 la inversió industrial inicia un recorregut positiu però amb taxes de creixement moderades que es manté fins el 2016. En aquest darrer exercici el valor de la inversió encara se situava a uns nivells clarament inferiors als del 2008. En aquests anys (2013-2016) el creixement del PIB industrial supera clarament el de l’ocupació i els guanys de productivitat en la indústria continuen -si bé a un ritme clarament inferior al dels anys 2008-2012- en un context de comportament positiu de la inversió, per la qual cosa ara sí es pot atribuir a aquesta variable la millora de la productivitat. Hom pot concloure, doncs, que en la fase contractiva del cicle industrial els guanys de productivitat es deuen a una major eficiència en la utilització del factor treball mentre que en la fase expansiva són causats per la dinàmica favorable de la inversió.

El creixement de la productivitat industrial al llarg d’aquest període ha estat sempre per sobre del que han tingut els altres dos grans macro-sectors, i per tant, també ha superat, i de manera important, el que experimenta l’economia catalana en el seu conjunt. En conseqüència, el 2016 la indústria passa a ser la branca amb un major VAB per ocupat, amb una productivitat un 14,2% i un 39,6% superior a la dels serveis i la construcció respectivament, revertint-se del tot la situació que hi havia el 2008. Un dels aspectes més positius que mostra la indústria catalana aquests anys és precisament l’aprofitament de la conjuntura per obtenir importants guanys de productivitat.

Segona part: ESTRUCTURA SECTORIAL DE LA INDÚSTRIA CATALANA

6. Consideracions generals

Un dels trets característics de la indústria catalana és el seu elevat grau de diversificació sectorial, que és reflecteix en el fet que hi són presents, i amb una certa importància, la majoria de branques d’activitat, la qual cosa atorga al sistema productiu català una considerable solidesa i el diferencia d’altres regions de vella industrialització com el País Basc i el País Valencià, que mostren buits significatius en la configuració sectorial de la seva indústria.

En el cas del País Basc és remarcable el poc pes de les branques química-farmacèutica, de l’alimentació, del tèxtil i del material de transport (si bé la regió compta amb una important indústria auxiliar), mentre que el País Valencià, molt centrada en les activitats tradicionals, tampoc disposa d’un potent sector químic-farmacèutic i presenta carències en la construcció de maquinària i equips mecànics, en la fabricació de material elèctric i electrònic, en els transformats del cautxú i plàstic i en el paper, arts gràfiques i impressió. Madrid, per la seva part, és una regió d’industrialització més tardana que té una configuració sectorial de la manufactura més semblant a la de Catalunya. En aquesta comunitat la branca de les activitats extractives, d’energia, gas i aigua té un gran pes en el conjunt industrial, al comptar amb la seu de les grans empreses espanyoles. El 2015 aquest sector representava gairebé un terç de la xifra de negoci total de la indústria de la regió, mentre a casa nostra no arribava al 18%.

A Catalunya la principal carència en l’estructura industrial ha estat la feble presència de les activitats bàsiques -les que inicien els processos productius- en el sector metal·lúrgic, cas de la siderúrgia, circumstància que s’explica essencialment per la desfavorable dotació de primeres matèries (carbó, ferro). La indústria del Principat és essencialment transformadora. I en l’àmbit de les activitats transformadores al llarg del temps s’ha mantingut la presència dels principals sectors, si bé en alguns casos, amb modificacions importants en la seva estructura interna, sense que aquests canvis hagin anat sempre en una direcció positiva.

En són exemples d’això les branques de material de transport, de material elèctric i electrònic i de fabricació de paper. El sector de material de transport experimenta des de començament de segle una reestructuració que ha comportat la desaparició del subsector fabricant d’autobusos (amb la clausura de les instal·lacions d’ENASA) i un fort encongiment del subsector de fabricació de motocicletes -una activitat que havia estat emblemàtica- degut al tancament de les factories de Piaggio (l’antiga Nacional Motor-Derbi) i Yamaha i al redimensionament a la baixa d’Honda. Actualment en aquesta activitat només operen empreses petites que fabriquen sèries curtes (Gas-Gas, Torrot, Rieju i Sherco). En conseqüència, en aquest sector s’ha reduït la diversitat productiva i avui dia la seva conjuntura és extraordinàriament depenent de la fabricació de vehicles turismes per part de SEAT-VW a Martorell i de Nissan a la Zona Franca de Barcelona, i en menor mesura, de la fabricació de material ferroviari que du a terme Alstom a Santa Perpètua de Mogoda (l’única empresa que resta en aquesta activitat després de la desaparició de MACOSA a començament dels anys 90 del segle passat). La intensificació de la concentració empresarial en el sector -que és el contrapunt de la pèrdua de diversitat productiva- també el fa més vulnerable al dependre el seu esdevenidor de la situació d’unes poques companyies de gran dimensió.

El sector de material elèctric i electrònic, al igual que el de material de transport, està fortament multinacionalitzat i també ha viscut canvis importants els darrers anys. Aquí el més destacable és la pràctica desaparició del segment de l’electrònica de consum després d’un seguit de tancaments i deslocalitzacions de plantes de corporacions foranes com Samsung, Panasonic, Sharp i Sony, per esmentar les més recents en el temps. I el mateix succeeix amb la fabricació d’electrodomèstics de línia blanca, una activitat que havia tingut una forta presència a casa nostra i en la que avui és difícil trobar instal·lacions productives. En aquest sector, tanmateix, a diferència del que succeeix en el cas del material de transport, les empreses que continuen en actiu no són prou potents per compensar els tancaments i el resultat ha estat una progressiva reducció de l’activitat, un fet que s’ha de valorar no només pel seu impacte quantitatiu sinó també qualitatiu doncs aquesta branca inclou tant activitats considerades per l’OCDE de nivell tecnològic mitjà-alt com alt, i al igual que en el material de transport, genera un important efecte induït en altres sectors industrials.

En el sector de la fabricació de paper la pèrdua de diversitat ha estat una conseqüència del tancament durant la dècada dels 90 de les plantes que duien a terme l’activitat bàsica, la fabricació de pasta de paper (INACSA a Balaguer i Torraspapel a Sarrià de Ter) i la conseqüència és que avui a Catalunya només hi han empreses transformadores, que són les que realitzen la segona fase del procés, la fabricació d diferents tipus de paper i cartró.

En conclusió, la indústria catalana avui continua tenint un elevat grau de diversificació sectorial però quan baixem a nivell de subsector o segment es detecta una pèrdua de varietat i trobem carències que no existien 20 o 30 anys enrere. El resultat d’això en alguns casos ha estat un major grau de concentració empresarial, i per tant, una major dependència de les grans empreses del sector (sovint, de capital forà).

L’elevada diversitat productiva de la indústria catalana i la creixent tendència a la desintegració vertical dels processos de fabricació han afavorit al llarg dels anys la consolidació de bastants sistemes productius arrelats al territori, el que es coneix habitualment com “clústers”, amb una forta base local-comarcal. Aquests sistemes es caracteritzen perquè al llarg del procés de fabricació s’estableixen uns vincles de col·laboració que fan que les diferents empreses d’un sector operin com si es fossin una sola unitat productiva. En són exemples d’això el sector alimentari -i especialment les indústries càrnies- al Gironès, a Osona i a la Garrotxa, el tèxtil-confecció al Vallès Occidental, la química bàsica al complex de Tarragona i el material de transport al Barcelonès, al Baix Llobregat, als dos Vallesos i el Bages. Un altre tret rellevant de la indústria catalana és que està fortament “clusteritzada”.

7. Evolució de la producció

En el context que acabem de descriure l’anàlisi del comportament per sectors en els anys 2008-2015 (darrer exercici pel que hi ha informació a un nivell de desagregació per activitats raonable) permet veure quina ha estat la reconfiguració interna de la indústria al llarg del cicle econòmic. En aquest apartat, degut a l’absència de dades del VAB regional per sectors al nivell imprescindible per obtenir resultats significatius (el que implica treballar amb dotze branques d’activitat), l’anàlisi es du a terme prenent com a variable la xifra de negoci, que és la variable sobre la que existeix informació.

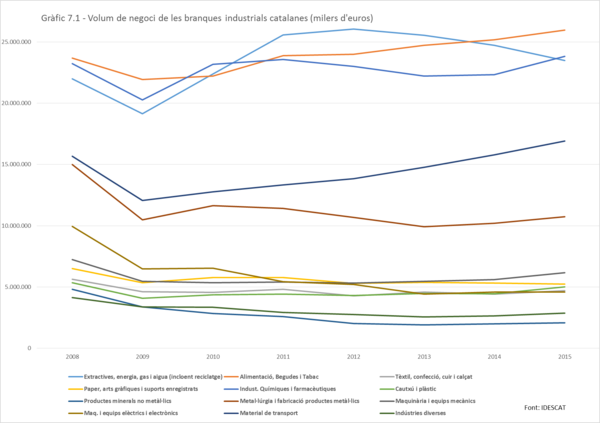

El 2008 a Catalunya hi havia tres branques amb un volum de negoci considerablement superior a la resta: la d’alimentació, begudes i tabac, la d’extractives, energia, gas i aigua i la química-farmacèutica, activitats que mantenen el lideratge el 2015. A una certa distància se situaven els sectors de material de transport i la metal·lúrgia i fabricació de productes metàl·lics, que també mantenen les posicions -si bé més allunyades- el 2015. La resta d’activitats se situen considerablement per sota i el 2008 cap d’ells depassava els 10.000 milions d’euros de facturació, circumstància que es repeteix el darrer exercici (veure gràfic 7.1).

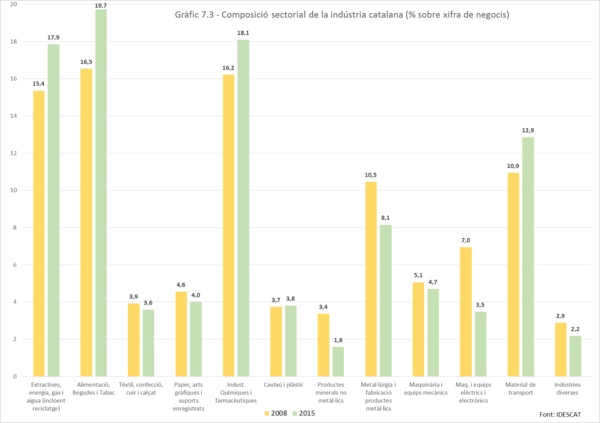

Si considerem el pes dels diferents sectors en el total industrial s’aprecia que el 2008 les tres branques capdavanteres excedien el 15% i representaven conjuntament el 48,1%, situant-se a una certa distància i amb una participació lleugerament per sobre el 10% les branques de fabricació de material de transport i de metal·lúrgia i fabricació de productes metàl·lics.

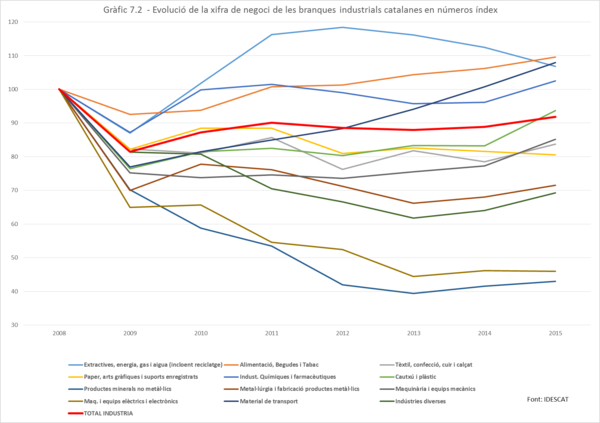

Més enllà de la importància de cada sector en el conjunt industrial és important observar la seva evolució en aquests anys per copsar quins guanyen i quins perden pes al llarg del temps. El gràfic 7.2 mostra aquesta situació.

El primer que s’observa és que de les dotze branques n’hi ha cinc que creixen per sobre de la mitjana, i d’aquestes, el 2015 quatre tenien una facturació superior a la del 2008, la qual cosa vol dir que en aquell exercici hi havia vuit sectors (la majoria) que encara no havien assolit la xifra de negoci de l’any base. Una dada que indica clarament la dificultat per recuperar els nivells d’activitat dels anys pre-crisi.

Entre els quatre sectors que el 2015 havien augmentat la facturació hi ha els tres que tenien un major facturació el 2008: el d’activitats extractives, d’energia, gas i aigua, el d’alimentació, begudes i tabac (que és el que experimenta un major creixement) i el químic-farmacèutic, la qual cosa remarca la importància d’aquestes activitats en l’estructura industrial del Principat ja que al créixer per sobre de la mitjana augmenten el seu pes relatiu. L’altra branca que presenta un creixement positiu de la facturació -situant-se en segon lloc, després de l’alimentació- és el de material de transport, que, per tant, també millora la seva participació en el conjunt de la indústria (veure gràfic 7.2).

Com els sectors que presenten una evolució més favorable aquests anys són també els que el 2008 ja tenien una major participació en el total de la xifra de negocis, la indústria catalana mostra una major concentració sectorial el 2015 que l’any base. Si el 2008 el pes de les tres branques capdavanteres assolia el 48,1%, el 2015 el registre havia augmentat de manera significativa, fins el 55,7%. I si afegim el material de transport la xifra arriba al 68,6%. Aquests valors indiquen que la diversificació de la indústria catalana -un dels seus principals actius- és compatible, fins a cert punt, amb una creixent concentració sectorial, però la persistència d’aquesta dinàmica podria, a la llarga, afectar negativament la solidesa del sistema productiu del país (veure gràfic 7.3)

Dels set subsectors que el 2015 presentaven una xifra de negocis inferior a la dels 2008 només un, el de cautxú i plàstic, se situava per sobre de la mitjana industrial. El comportament més desfavorable dins d’aquest grup correspon a la metal·lúrgia i fabricació de productes metàl·lics, les indústries manufactureres diverses, i sobretot, a la fabricació de maquinària i equips elèctrics i electrònics i als productes minerals no metàl·lics. En els dos darrers sectors la xifra de negocis el 2015 no arriba al 50% de la del 2008.

Quant a la fabricació de maquinària i equips elèctrics i electrònics ja hem comentat les principals causes d’aquest resultat: els tancaments de les plantes de fabricació de Sharp i Sony. Val a dir que els actius d’aquestes empreses van ser adquirits per CIRSA i FICOSA-COMSA respectivament, però l’activitat de CIRSA -que opera en el mateix sector- és menor que la que duia a terme SHARP, mentre que FICOSA-COMSA opera sobretot com una enginyeria i realitza, per tant, una activitat complementària a la industrial. I en relació als productes minerals no metàl·lics només cal assenyalar que aquesta branca inclou com activitat principal la fabricació de materials per a la construcció pel que vist el comportament d’aquest sector a Catalunya els darrers anys el resultat era fàcilment previsible.

El resultat de la dinàmica sectorial que acabem de descriure és que, mentre el 2008 les branques industrials que l’OCDE considera de tecnologia alta o mitjana-alta (es tracta dels sectors químic-farmacèutic, maquinària i equips mecànics, maquinària i equips elèctrics i electrònics i material de transport) representaven el 49,6% de la xifra total de negoci, set anys desprès la seva participació havia disminuït al 47,3%. I, en sentit contrari, el pes de les activitats catalogades de tecnologia baixa o mitjana-baixa (la resta de branques) havia augmentat del 50,4% al 52,7%. Així, doncs, la indústria catalana, a més d’estar bastant diversificada sectorialment, també presenta un equilibri pel que fa al nivell tecnològic dels sectors, amb una moderada tendència a l’alça els de tecnologia mitjana-alta i alta. Els propers anys diran si aquesta dinàmica es consolida.

8. Evolució de l’ocupació

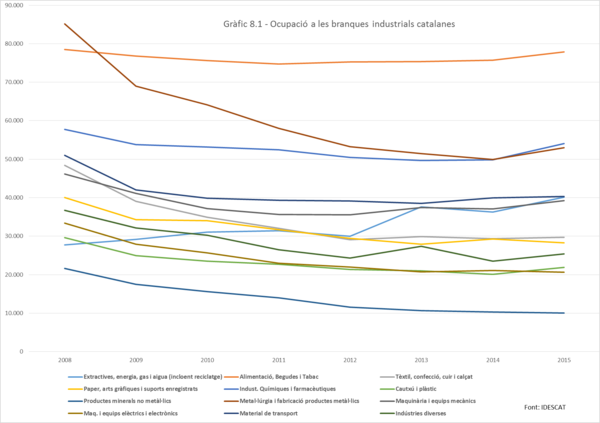

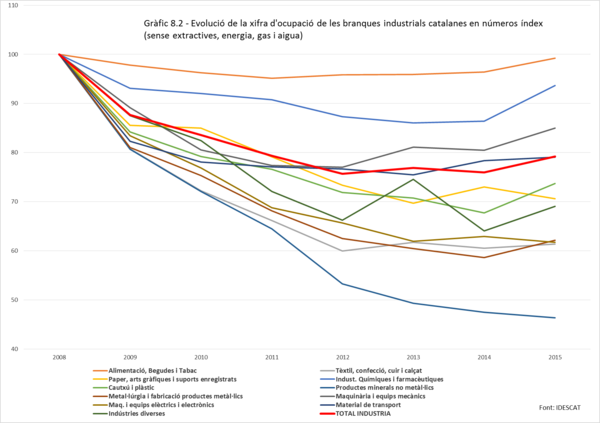

El comportament global de l’ocupació industrial en els anys 2008-2015 és clarament més negatiu que el de la facturació. I això es manifesta també en la dinàmica que presenta aquesta variable a nivell sectorial.

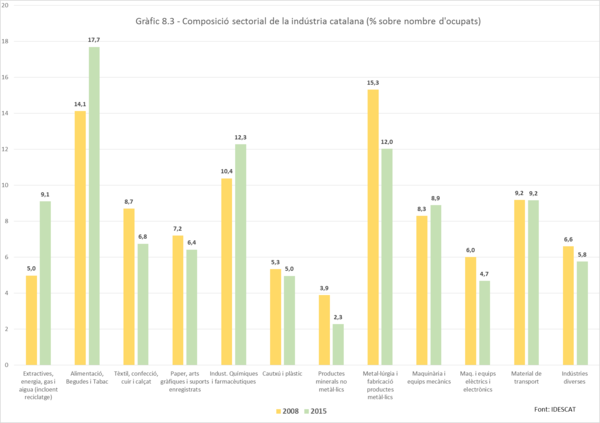

El 2008 els dos sectors amb un major nombre de treballadors eren la metal·lúrgia i la fabricació de productes metàl·lics, amb més de 85.000 efectius, i l’alimentació, que s’apropava a les 79.000 persones, situant-se a continuació el químic-farmacèutic, amb quasi 58.000 treballadors i la fabricació de material de transport, que depassava els 51.000 (però amb un gran impacte induït en l’ocupació d’altres branques productives). Per la resta de sectors l’ocupació no arribava a les 50.000 persones.

A diferència del que succeeix amb la facturació, on trobem sectors que el 2015 havien millorat el registre del 2008, en el cas de l’ocupació el comportament negatiu d’aquesta variable és general i només una branca, la d’activitats extractives, energia, gas i aigua augmenta les plantilles (en poc més de 12.000 llocs de treball). Tanmateix, això té un impacte molt limitat en l’ocupació industrial en el seu conjunt doncs el 2008 aquest sector era, després del de producció de minerals no metàl·lics, el que aportava menys treballadors (no arribava als 28.000) al sector secundari del Principat.

En mig d’aquesta regressió la branca que resisteix millor és la d’alimentació, begudes i tabac que en aquest període només perd 600 efectius i el 2015 passa a ser la capdavantera de la indústria per l’ocupació que genera, augmentant la seva participació del 14,1% al 17,7%. En canvi el sector de la metal·lúrgia i fabricació de productes metàl·lics, que se situava en primer lloc el 2008, pateix una forta recessió i perd 32.000 treballadors, i la seva participació en el total es redueix en 3,3 punts percentuals (del 15,3% al 12,0%), situant-se el 2015 en la tercera posició. En aquest any el segon lloc passa a ocupar-lo el sector químic-farmacèutic, que aportava més de 54.000 efectius (només en perd 2.700) i millora la seva participació en 2,9 punts percentuals (del 10,4% al 12,3%) (veure gràfics 8.1, 8.2 i 8.3).

La desigual evolució de l’ocupació en les branques industrials ha comportat que al llarg d’aquests anys es produeixi un augment en la concentració sectorial dels treballadors, fenomen que també ha succeït en el cas de la facturació. Així, el 2008 els tres primers sectors per ocupació (metal·lúrgic, alimentació i químic-farmacèutic) aportaven el 39,8% del total de llocs de treball, mentre el 2015 la participació d’aquests mateixos sectors -que mantenen el lideratge però amb les posicions canviades- havia augmentat fins el 42,0%.

Si comparem aquests registres amb els de la xifra de negocis, on els tres primers sectors el 2008 aportaven el 48,1% del total i el 2015 el 55,7%, és clar que la indústria catalana és troba més diversificada en termes d’ocupació que de facturació. La principal raó d’aquesta discrepància és atribuïble a la branca de les activitats extractives, d’energia, gas i aigua, que aporta una part important de la facturació (15,4% el 2008 i 17,9% el 2015) però genera pocs llocs de treball (les seves participacions en l’ocupació són del 5,0% el 2008 i del 9,1% el 2015).

Un aspecte interessant és la possible existència d’algun tipus de correlació entre el comportament de la xifra de negocis i el de l’ocupació. En aquest sentit hom pot observar que la correlació és dona i és prou evident en bastants casos. Així, els sectors que presenten una evolució més positiva de la facturació també són els que tenen un comportament menys desfavorable de l’ocupació. És el cas de les activitats extractives, d’energia, gas i aigua, l’alimentació, begudes i tabac i la química-farmacèutica. La branca de material de transport constitueix l’excepció a aquesta situació doncs mostra un bon resultat per la facturació però en canvi la dinàmica ocupacional és bastant negativa.

En sentit contrari, els sectors que experimenten un pitjor comportament de la xifra de negoci són també els que destrueixen més llocs de treball. Aquesta correlació s’aprecia de manera nítida pels minerals no metàl·lics, pel material elèctric i electrònic, la metal·lúrgia i fabricació de productes metàl·lics, pel paper, arts gràfiques i suports enregistrats, pel tèxtil, confecció, cuir i calçat, i per la fabricació de productes de cautxú i plàstic.

Tot això mostra que el 2015 a la indústria catalana hi havia quatre branques que en termes de xifra de negoci i de facturació constituïen el seu “nucli dur”. Són les d’activitats extractives, energia, gas i aigua, l’alimentació, la química-farmacèutica i la de material de transport, que al llarg del temps han anat substituint sectors com el tèxtil, el metal·lúrgic i el de construcció de maquinària, que dècades enrere mantenien les posicions capdavanteres.

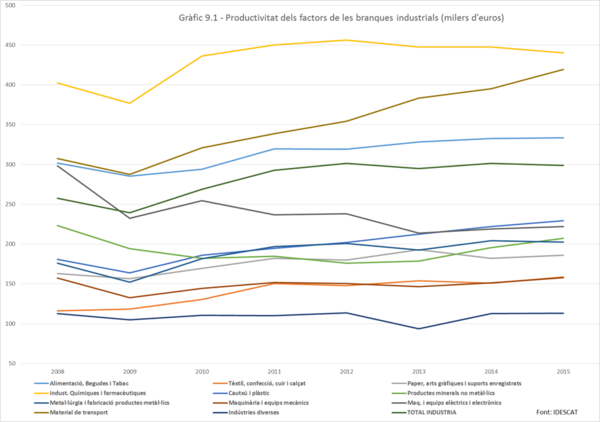

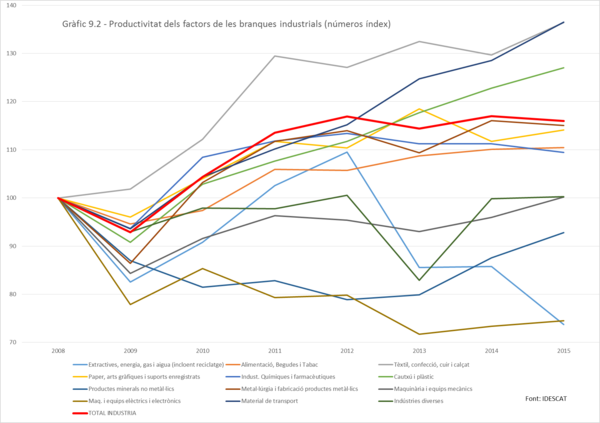

9. Evolució de la productivitat

A nivell sectorial la mesura de la productivitat s’associa a la facturació per treballador doncs no es disposa de la informació del VAB amb la desagregació requerida en aquest treball. Les dades de xifra de negoci per treballador el 2008 reflectien diferències importants entre les diferents activitats industrials. El major registre corresponia a la branca més intensiva en capital, la de les activitats extractives, energia, gas i aigua, que s’apropava als 800.000 € per treballador (i que per raons d’escala no figura en el gràfic 9.1). En el grup dels sectors manufacturers, el químic-farmacèutic depassava els 400.000 € per ocupat i dos més, el de material de transport i el de l’alimentació, begudes i tabac se situaven lleugerament per sobre dels 300.000 €/treballador mentre que el de material elèctric i electrònic estava lleugerament per sota d’aquesta xifra. A partir d’aquí la productivitat cau de manera important i llevat la branca de minerals no metàl·lics, la resta presentava un registre per sota dels 180.000 € per treballador. Mantenint-nos dins del grup manufacturer és remarcable que la productivitat del sector amb un registre més alt, el químic-farmacèutic, fos 3,6 vegades superior al que presentava el que tenia un valor més baix, el de les indústries diverses, una circumstància que reflecteix les diferents característiques en cada cas: capital intensiu i amb personal qualificat el primer i treball-intensiu i emprant personal amb un menor grau de qualificació el segon (veure gràfic 9.1).

Els sectors capdavanters el 2008 mantenien les posicions el 2015 però al llarg d’aquests anys té lloc una convergència de la productivitat entre el químic-farmacèutic i el material de transport. Aquest darrer sector és el que augmenta més la facturació per treballador (un 36,5%) i s’apropa molt al primer (que també millora la productivitat, però de manera molt més moderada: un 9,4%). Tanmateix, els guanys de productivitat del material de transport cal atribuir-los, sobretot, a la important pèrdua d’ocupació que pateix aquests anys. L’alimentació, per la seva part, mostra una evolució semblant a la de la branca química-farmacèutica i la facturació per treballador augmenta un 10,5%.

És significatiu en aquest sentit que aquelles branques en que l’ocupació retrocedeix molt poc mostrin unes millores modestes de la productivitat mentre que les que destrueixen més ocupació, cas del material de transport, augmentin de manera important la facturació per persona. El cas més significatiu és el de les activitats extractives, d’energia, gas i aigua, on la millora substantiva de l’ocupació no s’ha traduït en un increment equivalent en la facturació i en conseqüència, la productivitat cau de manera abrupta (un 26,2%), mostrant el major retrocés de tots els sectors industrials catalans.

Al llarg d’aquests anys la facturació per treballador creix un 16,0% pel conjunt de la indústria i millora en la majoria de branques (set de dotze), en dues es manté pràcticament estable i només retrocedeix en dues més, si bé en aquests darrers casos la davallada és força acusada. És el que succeeix amb les activitats extractives, d’energia, gas i aigua -situació que ja hem comentat- i en la fabricació de maquinària i equips elèctrics i electrònics, en la que aquesta variable el 2015 tenia un valor un 25,5% inferior al 2008. La desfavorable dinàmica d’aquest sector s’explica per la forta caiguda de la producció deguda, en bona part, al tancament de les factories de Sharp i Sony (veure gràfic 9.2).

Entre les branques que aquests anys milloren la productivitat, a banda del material de transport, al que ja ens hem referit, destaca el del tèxtil, confecció, cuir i calçat, que mostra un guany del 36,4%, un resultat que té bastant a veure amb la important pèrdua d’ocupació, que té lloc a un ritme considerablement major que el retrocés de la producció. L’altra branca que augmenta la productivitat per damunt de la mitjana industrial és la del cautxú i plàstic (+27,0%) i les raons són les mateixes que en el cas del sector tèxtil.

Aquesta dinàmica també s’observa, bé que amb una menor intensitat en els sectors el paper, arts gràfiques i suports enregistrats i en la metal·lúrgia i fabricació de productes metàl·lics, que incrementen la productivitat al voltant del 15%. Totes aquestes branques estan considerades de nivell tecnològic mitjà-baix i baix la qual cosa sembla indicar que una conseqüència directa de la destrucció d’ocupació que han patit aquestes activitats ha estat precisament millorar la facturació per persona.

- 10. Evolució de les exportacions

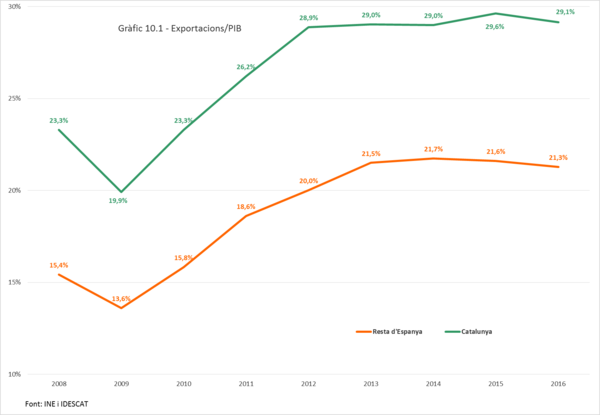

El comportament de les exportacions dona una idea del grau d’obertura a l’exterior d’una economia així com de la seva competitivitat a nivell internacional. El 2008 el valor de les vendes a l’exterior de la indústria catalana va ser de 50.515,7 milions d’euros, el que representava el 26,7% del total espanyol, una participació que es trobava bastant per damunt del pes del PIB català en el del conjunt de l’estat (19,4%) i que reflecteix clarament la major projecció exterior de la indústria del Principat. Una circumstància que es veu corroborada pel diferent valor en aquell any del rati exportacions industrials/PIB de Catalunya (23,3%) i de la resta d’Espanya (15,4%).

La dinàmica de les vendes a l’exterior en el període 2008-2016 ha estat força positiva. Després de la forta caiguda que experimenten el 2009 (del 7,9%), a partir del 2010 té lloc un creixement ininterromput fins el 2016, increment és particularment intens en el període 2010-2012 moderant-se en els anys 2013-2016. El resultat d’aquesta evolució és que el 2016 les vendes industrials catalanes a l’exterior en valors corrents havien augmentat un 29,0% respecte el 2008 (i un 36,9% en relació al 2009 que és l’exercici en que assoleixen el mínim). Un fet remarcable és que el 2016 el valor monetari de les vendes industrials a l’exterior del Principat va superar el de Madrid i Andalusia (les regions que ocupen el segon i tercer lloc a nivell espanyol) considerades conjuntament, una dada que no deixa dubtes sobre la preeminència exportadora de l’economia catalana.

La favorable evolució de les vendes a l’exterior al llarg d’aquests anys també va comportar una millora del rati exportacions industrials/PIB, doncs l’augment de les exportacions ha estat clarament superior al del PIB en la majoria d’exercicis. Aquesta millora es concentra especialment en el període 2009-2012, amb un guany de nou punts percentuals (del 19,9% al 28,9%) per estabilitzar-se al voltant del 29% en els darrers quatre anys. Així, la participació de les vendes industrials catalanes a l’exterior en el PIB regional després d’enregistrar el mínim el 2009 amb un pes del 19,9%, augmenta ininterrompudament fins el 2015, assolint un registre del 29,6%, per experimentar un lleuger retrocés el 2016 (29,1%).

Aquesta taxa de penetració de les vendes a l’exterior de gairebé el 30% també fa de la indústria catalana la més exportadora -amb diferència- de les regions espanyoles en termes relatius i la situa a uns nivells propers als de les principals regions europees. Un altre tret bàsic de la indústria catalana és, doncs, que és una activitat fortament exportadora (veure gràfic 10.1).

El bon comportament de les exportacions industrials catalanes en aquest període s’explica, sobretot, per la decidida acció de les empreses en els mercats exteriors per compensar la forta davallada de la demanda interna. En canvi, sembla haver tingut un efecte més limitat la contenció de costos laborals que s’ha produït aquests anys, ja que, com veurem, aquesta circumstància no ha afectat a la baixa de manera significativa els preus dels productes exportats.

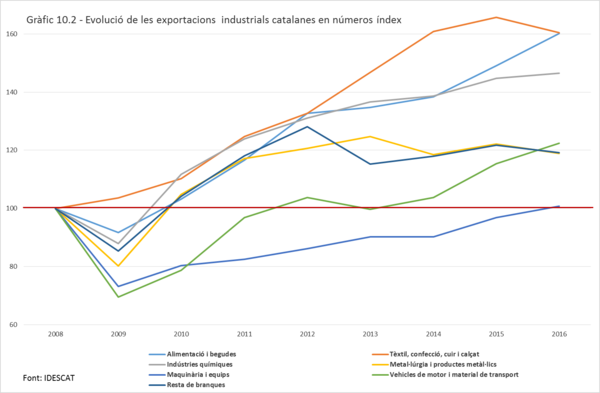

En els anys 2008-2016 tots els sectors industrials augmenten les exportacions en valors corrents i les millores més significatives corresponen a les branques alimentària i tèxtil-confecció (dues activitats catalogades com de tecnologia baixa) en els quals les vendes a l’exterior el 2016 superaven lleugerament per damunt del 60% les del 2008. A continuació se situava el sector químic-farmacèutic (que inclou activitats de tecnologia mitjana-alta i alta) amb un increment del 46,5%. A la resta de branques, llevat la de maquinària i equips, les milloren se situen entre el 19% i el 22% (veure gràfic 10.2)

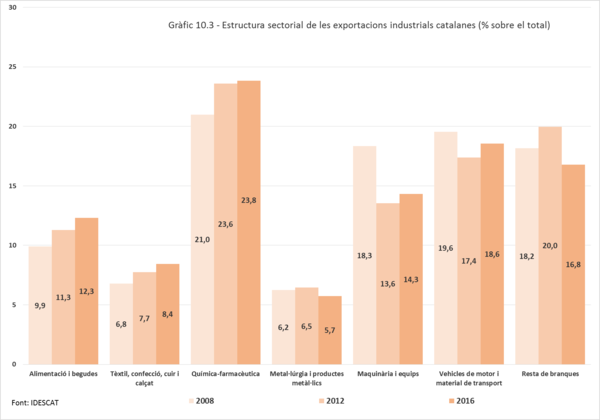

A Catalunya el 2008 els principals sectors exportadors eren el químic-farmacèutic, amb una participació del 21,0% en el total, el de material de transport (19,6%) i el de maquinària i equips (18,3%). És a dir, aquestes tres branques representaven aquell any gairebé el 60% de les vendes totals de la regió a l’exterior, el que indica una forta concentració -i per tant, dependència- de les exportacions catalanes d’aquestes activitats. I cal no oblidar que es tracta de sectors en els que té lloc una forta presència de companyies multinacionals per la qual cosa hom pot concloure que la dinàmica d’aquestes corporacions ha estat fonamental per explicat el bon comportament de les vendes a l’exterior al nostre país (veure gràfic 10.3).

En aquest context de bon comportament general de les exportacions, en el període 2008-2016 hi ha tres sectors en els que les vendes a l’exterior creixen per sobre la mitjana, i per tant, la seva participació en el total augmenta. Es tracta de les branques d’alimentació i begudes que guanya 3,4 punts percentuals (passa del 9,9% al 12,3%), la del tèxtil, confecció, cuir i calçat que augmenta 1,6 punts percentuals (del 6,8% al 8,4%) i la química-farmacèutica, que millora la seva posició en 2,8 punts percentuals (del 21,0% al 23,8%). La resta de sectors experimenta una pèrdua de pes i la seva participació el 2016 és inferior a la del 2008. Aquesta disminució és moderada en el cas de la metal·lúrgia i productes metàl·lics, que perd 0,5 punts percentuals, i del material de transport, que cau un punt percentual. En canvi, és molt acusada per la branca de maquinària i equips, que presenta un retrocés de quatre punts percentuals i la seva participació davalla del 18,3% al 14,3%.

Com a conseqüència d’aquesta evolució la distribució de les exportacions catalanes pel nivell tecnològic dels sectors experimenta una petita variació entre el 2008 i el 2016. Si en aquell exercici les vendes a l’exterior de les branques considerades de tecnologia mitjana-alta i alta representaven el 58,9% del total, el 2016 la seva participació se situava en el 56,8%. L’augment del pes dels sectors de tecnologia mitjana-baixa i baixa es deu al bon comportament de l’alimentació i el tèxtil-confecció. Però el més rellevant és que el 2016 prop del 60% de les vendes industrial catalanes a l’exterior corresponia a sectors de nivell tecnològic mitjà-alt i alt, el que desmenteix la idea de que les exportacions del Principat tenen sobretot un component tecnològic mitjà-baix i baix.

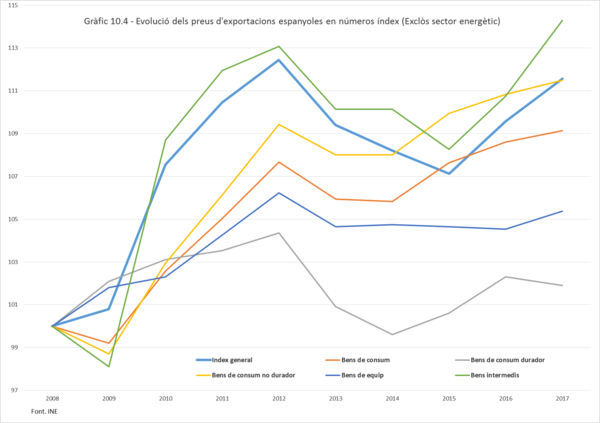

Un aspecte interessant és observar el comportament dels preus de les exportacions per corroborar una idea bastant difosa i és que la positiva evolució de les vendes catalanes a l’exterior ha estat afavorida per la contenció dels preus resultat de la reducció dels costos salarials a partir del 2009 (el conegut fenomen de la devaluació interna). A nivell català no existeix informació específica sobre els preus de les exportacions per la qual cosa l’anàlisi es basa en la informació que proporciona l’INE i que es refereix al conjunt espanyol. Tanmateix, tenint en compte el pes de les exportacions catalanes en el conjunt de l’estat -i tot i que l’estructura sectorial de les vendes a l’exterior al Principat i a la resta d’Espanya presenta algunes diferències- no sembla que recórrer a aquestes dades comporti un biaix significatiu en l’anàlisi.

Aquí un fet remarcable és que el període de més creixement de les vendes industrials catalanes a l’exterior també es correspon amb el de major increment dels preus d’exportacions (2009-2012) i no és fins el 2013, justament quan es ralentitza la taxa de creixement de les vendes a l’exterior, que s’inicia una inflexió a la baixa en el comportament dels preus (veure gràfic 10.4), el que indica que la reducció de costos no s’ha traduït en una disminució general dels preus i per tant, no es pot atribuir de manera immediata i amb caràcter general a la contenció dels salaris la millora de les exportacions industrials en aquest període. Circumstància que no impedeix que ens casos concrets pugui existir una relació positiva i directa entre la contenció dels costos i els guanys en els mercats exteriors.

Tercera part: L’ESTRUCTURA EMPRESARIAL

11. Grandària dels establiments

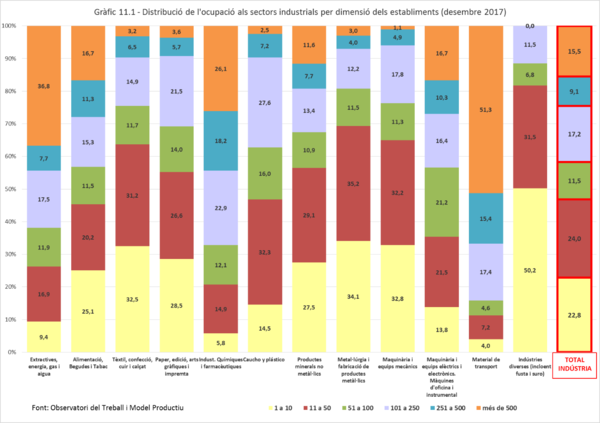

Un altre tret característic de la indústria catalana es que presenta un predomini de PIMES, a l’igual que succeeix en les altres regions de vella industrialització del sud d’Europa. Si observem la distribució de l’ocupació per segments, el desembre del 2017 (darreres dades disponibles) gairebé el 47% dels treballadors es trobaven en establiments de petita grandària, amb 50 o menys empleats, mentre que l’ocupació en els de gran dimensió (de 250 o més efectius) no arribava al 25%. Les mitjanes empreses (que són les que tenen una plantilla d’entre 51 i 250 treballadors), per la seva part, aportaven gairebé el 29% de l’ocupació total (veure gràfic 11.1).

Dins d’aquesta tònica general, la distribució dels treballadors per grandària d’establiment presenta significatives diferències per sectors. Les branques on hi ha un clar predomini de les petites empreses són la de les indústries diverses, en la que aquest grup generava el 81,7% de l’ocupació total, la metal·lúrgia i fabricació de productes metàl·lics (69,3%), la construcció de maquinària i equips mecànics (65,0%), la del tèxtil, confecció, cuir i calçat (63,7%), la de productes minerals no metàl·lics (56,6%) i la de paper, edició, arts gràfiques i impremta (55,1%). Aquests sectors aportaven el 2015 el 24,2% de la xifra de negocis i el 2017 el 45,0% de l’ocupació de la indústria del Principat. I amb l’excepció de la construcció de maquinària i equips mecànics són activitats que estan catalogades per l’OCDE com de tecnologia mitjana-baixa. Això vol dir que les activitats en que els petits establiments són hegemònics contribueixen de manera decisiva a la creació de llocs de treball, i d’aquí l’important paper d’aquestes branques en la indústria catalana. Tanmateix, la seva aportació en termes de producció és bastant limitada.

En els sectors alimentari i de fabricació de productes de cautxú i plàstic, ambdós igualment de tecnologia baixa, els establiments petits també mantenen la preeminència, però ara generen menys del 50% de l’ocupació total: 45,3% en el primer cas i 46,8% en el segon. En la branca alimentària en la resta de franges la distribució de l’ocupació és bastant regular, el que indica un pes semblant dels mitjans i grans establiments, mentre que en la de cautxú i plàstic la resta de l’ocupació es concentra majorment en els establiments de grandària mitjana i l’aportació de les grans empreses no arriba al 10%.

El sector de maquinària i equips elèctrics i electrònics -que inclou activitats de nivell tecnològic mitjà-alt i alt- és el que presenta una distribució de l’ocupació per grandària d’establiment més equilibrada, mentre hi ha tres sectors (material de transport, químic-farmacèutic i extractives, energia, gas i aigua) en els que la major part de l’ocupació l’aporten els mitjans i grans establiments. Aquests quatre sectors el 2015 generaven el 52,3% de la xifra de negoci de la indústria catalana i el 32,4% de l’ocupació l’any 2017. Aquí la conclusió és clara: els mitjans i grans establiments són fonamentals en la indústria del Principat per la seva contribució al valor de la producció.

La major concentració de plantilles en els establiments de gran dimensió (més de 250 treballadors) correspon a la branca de material de transport (66,7% del total), una activitat de nivell tecnològic mitjà-alt. L’hegemonia dels segments de més de 250 treballadors en aquest sector es deu essencialment a la presència de SEAT, la primera empresa catalana en nombre d’efectius (prop de 14.000), Nissan (quasi 5.000) i Alstom (al voltant d’un miler). En aquesta branca els mitjans i grans establiments, que inclouen els segments de més de 50 treballadors representaven el 88,7% de l’ocupació total i les petites empreses (de 50 o menys efectius) només aportaven l’11,3% restant, el que indica que més enllà de l’impacte dels grans fabricants finals de vehicles i material ferroviari, en la indústria auxiliar de l’automoció les empreses que hi operen també tenen una grandària mitjana considerable.

En la branca d’activitats extractives, energia, gas i aigua el segment que aporta més ocupació també és el de més de 500 treballadors (36,8% del total), circumstància que es deu, sobretot, a la presència de tres empreses, Gas Natural, Aigües de Barcelona i Asociación Nuclear Ascó Vandellós II. En aquesta branca, el 73,7% de l’ocupació la generaven els establiments mitjans i grans (de més de 50 treballadors).

Finalment, en el sector químic-farmacèutic els establiments de major dimensió (més de 500 treballadors) aportaven el 26,1% de l’ocupació total, el que també indica una presència rellevant de grans unitats productives. I l’ocupació generada conjuntament per les mitjanes i grans empreses (més de 50 treballadors) representava el 79,3% del total, el segon registre més alt després del material de transport.

Recordem que les branques química-farmacèutica, extractives, energia i aigua i material de transport han estat -juntament amb la d’alimentació- les que han augmentat més el PIB en el període 2008-2016, la qual cosa indica que una part important del creixement industrial d’aquests anys es deu a la positiva dinàmica de les grans empreses, que cada vegada tenen un major protagonisme en el comportament del sector secundari a Catalunya.

En aquest sentit es important remarcar que, més enllà d’aquesta dinàmica favorable, això també fa que la indústria catalana sigui més vulnerable -en el sentit de dependent- a la conjuntura de les grans corporacions, moltes de les quals, com veurem a continuació, són de capital transnacional, i per tant, tenen els centres de decisió extramurs del Principat.

12. Tipologia d’empresa per l’origen del capital

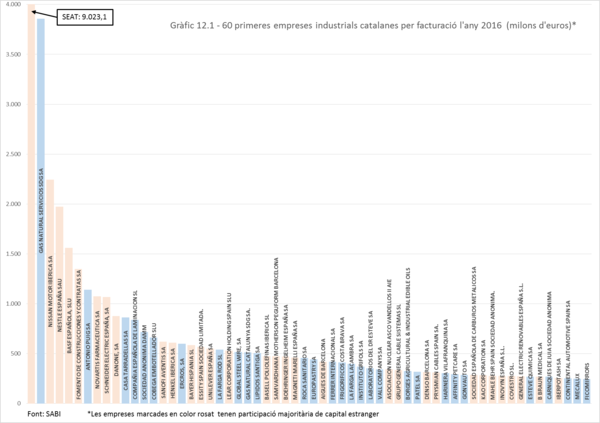

Un altre tret rellevant de la indústria catalana és que presenta un elevat grau de multinacionalització: en diversos sectors la majoria de la producció correspon a empreses participades majoritàriament per capital estranger. El cas paradigmàtic és el del material de transport, on la penetració supera el 80%, circumstància que es deu en bona part a que les companyies capdavanteres (SEAT, Nissan) pertanyen a grups transnacionals.

Però aquesta participació també depassa el 50% en la branca química-farmacèutica (amb una major penetració del capital forà en el segment de la química que en el de la farmàcia), en la de maquinària i equips elèctrics i electrònics, en la del cautxú i plàstic, en la del paper, edició i impremta i en la d’activitats extractives, energia, gas i aigua. I se situa entre el 30 i el 50% en la d’alimentació, begudes i tabac, maquinària i equips mecànics i productes minerals no metàl·lics.

L’elevat grau de multinacionalització s’explica perquè en la pràctica totalitat de sectors industrials grans corporacions transnacionals han establert instal·lacions productives a Catalunya ( circumstància que indica una positiva capacitat per atreure inversions) i el resultat d’això és que trobem una forta presència de grans companyies de capital forà entre les de major dimensió de la indústria del Principat (veure gràfic 12.1).

Per analitzar amb precisió aquest fenomen hauria estat molt útil disposar del Registre d’Establiments Industrials de Catalunya (REIC), que permetia identificar els centres productius existents al país així com la seva grandària en nombre de treballadors, i a partir d’aquí, identificar la importància real de l’activitat industrial de cada empresa atenent a la tipologia del seu capital. Malauradament el REIC es va suprimir l’any 2011 per la qual cosa aquesta informació -de gran interès- s’ha perdut.

Per cobrir aquesta carència s’empren les dades que proporciona el Sistema de Análisis de Balances Ibéricos (SABI), procedents del Registre Mercantil. La informació que conté aquesta base pren com a referència la ubicació de la seu de l’empresa i no la de l’establiment per la qual cosa ens trobem amb companyies amb la seu a Catalunya amb escassa o nul.la activitat industrial a casa nostra (Unilever i Montefibre, per exemple), i en aquets casos la facturació atribuïda a l’empresa al Principat estarà sobrevalorada. També té lloc el fenomen contrari, empreses amb una gran activitat a Catalunya i la seu en una altra regió (cas d’Alstom, Tyco, Bosch Sistemas de Frenado, ENDESA Generación i ENDESA Distribución) i llavors es produirà una infravaloració de la importància de l’activitat industrial de la companyia a casa nostra.

Les dades que proprciona el SABI són consolidades i fan referència a tota l’activitat assignada a la seu de l’empresa, no només la productiva, que és la que correspondria a l’establiment. D’aquí que a la facturació de la companyia s’hi afegeixin, per exemple, les importacions que les filials catalanes de corporacions multinacionals fan d’altres subsidiàries del grup i que es comercialitzen al Principat. I aquesta és una primera raó per la qual les xifres de facturació que aporta el SABI en el cas de moltes grans empreses transnacionals amb seu a Catalunya també sobrevaloren el pes real de la seva activitat al nostre país.

La dissociació entre seu i establiment s’evidencia, sobretot, en els sectors alimentari i químic-farmacèutic, on les grans companyies de capital forà, a més d’importar productes d’altres filials, tendeixen a ser multiplanta. I en aquests casos la ubicació de la seu a Catalunya fa que la xifra de negoci de l’empresa sobrevalori la seva importància real, doncs només una part de la facturació atribuïda a la seu es genera efectivament a la regió. En el cas de l’alimentació Nestlé compta amb deu factories a Espanya, de les quals quatre es troben al Principat, on s’imputa tota la xifra de negoci (seu a Esplugues de Llobregat). Danone, per la seva part, distribueix l’activitat industrial entre Parets del Vallès, València, Madrid i Astúries però la facturació global d’aquests establiments s’assigna a Catalunya (seu a Barcelona). I en la branca química-farmacèutica Bayer disposa de sis instal·lacions productives a l’estat, de les quals dues al territori català, però al tenir la seu a Sant Joan Despí tota la facturació es transfereix al nostre país.

Aquests exemples mostren que la discrepància entre seu i establiment pot comportar, en determinats casos, errors d’interpretació sobre la importància real de les grans empreses transnacionals a Catalunya, pel que convé tenir-la present en l’anàlisi. Tanmateix, la informació de la base de dades del SABI, tot i no ser òptima als nostres efectes, no altera les conclusions generals que se’n deriven de la seva utilització i anàlisi pel que fa a l’impacte de les companyies multinacionals a casa nostra.

Val a dir que la discrepància entre seu i ubicació de l’establiment (o establiments) també es dona en algunes grans empreses autòctones, que tenen la seu a Catalunya i plantes productives a casa nostra i a d’altres regions de l’estat (és la situació de Ferrer Internacional en el sector químic-farmacèutic, d’Agrolimen en l’alimentari i de FICOSA en el de material de transport), però a l’igual que en el cas de les companyies multinacionals aquesta circumstància no afecta els resultats globals que exposem.

Un darrer apunt de tipus metodològic. Per controlar una empresa no cal disposar del 50% o més del capital, amb una participació inferior pot ser suficient, sobretot si es tracta de una gran corporació que cotitza a borsa. No es infreqüent que inversors amb participacions del 20%-25% tinguin el control absolut d’una empresa. Però com el percentatge requerit per exercir aquest control és diferent en cada cas i depèn de la distribució de l’accionariat, aquí hem establert el criteri de més del 50% a efectes únicament de classificació. En aquest sentit, cal tenir present que algunes de les grans corporacions industrials catalanes poden estar sotmeses al control forà amb participacions menors a aquest 50% per part de grups estrangers. Per tant, la informació que conté el gràfic 12.1 és de mínims i el grau de dependència real de les grans empreses del Principat del capital forà encara és superior al que reflecteix l’esmentat gràfic.

En el sector de material de transport, a banda de SEAT i Nissan, les companyies capdavanteres del segment de components també són multinacionals. És el cas de Magneti Marelli, Lear, Denso Barcelona, Mahle Behr i Continental Automotive. Un tret rellevant d’aquesta activitat és que tant els fabricants finals com els de components generen uns importants efectes multiplicadors enrere via subcontractació a moltes PIMES d’altres sectors (material elèctric, metal·lúrgia i fabricació de productes metàl·lics, cautxú i plàstic, i àdhuc, tèxtil-confecció), que se situen en el tercer graó de la cadena de valor i que són majoritàriament de capital autòcton. I és en aquest sentit que les grans companyies del sector de material de transport tenen un caràcter estratègic, doncs l’existència de moltes PIMES catalanes no s’entendria sense elles. I per la mateixa raó també cal considerar estratègic, en el context de la indústria catalana, el propi sector de material de transport.

En la branca química-farmacèutica també és hegemònica la presència de corporacions transnacionals entre les de major dimensió. De les deu companyies capdavanteres per xifra de negoci set estan participades majoritàriament per capital estranger (les excepcions són Antonio Puig, que figura en segona posició, Ercros en cinquè lloc i Lípidos Santiga, la novena). En el grup multinacional trobem, per ordre d’importància, BASF, Novartis Farmacèutica, Sanofi-Aventis, Henkel, Bayer, Unilever i Basell Poliolefinas. A continuació figura Boherninguer-Ingelheim (també de capital estranger) i seguidament apareixen les grans companyies autòctones de productes farmacèutics (Ferrer Internacional, Instituto Grifols i Dr. Esteve), però les que segueixen a aquestes són novament transnacionals: Carburos Metálicos, Kao Corporation, Covestro (antiga Bayer) i B Braun Medical.

En la branca d’activitats extractives, energia, gas i aigua la companyia de major dimensió per facturació, Gas Natural, encara està sota control autòcton -tot i que sembla que això podria canviar en breu-, però les que figuren a continuació ja pertanyen a grups transnacionals. És el que succeeix amb Aigües de Barcelona, sota l’òrbita del grup francès Suez, l’Asociación Nuclear Ascó Vandellós, depenent d’ENDESA i d’Iberpotash, que pertany al grup Israel Chemicals LTD.

Les grans empreses del sector de material elèctric i electrònic (Schneider Electric, General Cable, Prysmian) pertanyen igualment a grups de capital forà.

I en la branca d’alimentació, begudes i tabac també estan adscrites a holdings multinacionals les dues empreses capdavanteres, Nestlé i Danone, mentre les que figuren en quart i cinquè lloc, Damm i Cobega, compten amb una participació -tot i que no majoritària- de capital estranger. Però en el sector alimentari, a diferència del que succeïa en el material de transport, el químic-farmacèutic i el d’extractives, energia, gas i aigua, sí trobem un nombre significatiu de companyies autòctones entre les de major dimensió: Europastry, Frigoríficos Costa Brava, Vall Companys, Borges i Patel.

- 13. Conclusions

Catalunya continua sent un país amb una forta base industrial i manté el lideratge que sempre havia tingut en el conjunt de l’estat. El 2016 el PIB industrial del Principat representava el 24,1% del total espanyol, una participació clarament superior a la del PIB global (20,1%). Aquell mateix exercici el PIB industrial català excedia en valor absolut el de les dues comunitats autònomes que figuren a continuació, Madrid i el País Valencià, considerades conjuntament.

Al llarg del darrer cicle econòmic, després de la forta recessió dels anys 2009-2012, el 2015 el PIB industrial del Principat ja superava en valors corrents el del 2008, darrer any de creixement abans de la crisi, i la tendència positiva es manté el 2016 i 2017 pel que la recuperació sembla haver-se consolidat. La indústria catalana es reinventa contínuament, doncs ha estat capaç de compensar amb l’activitat de les empreses existents i amb les de nova creació la important pèrdua de grans centres productius -especialment els de companyies transnacionals- en la pràctica totalitat de sectors els darrers anys.

En aquest sentit el sector industrial no surt afeblit de la recent crisi econòmica sinó que fins i tot en un context de desindustrialització propi de totes les regions avançades augmenta lleugerament la seva participació directa en el PIB regional. Amb un pes del 21,1% el 2016 Catalunya assoleix un dels registres més alts entre els territoris europeus de vella industrialització.

L’aspecte negatiu, tanmateix, és que des de començament de segle el sector secundari català experimenta una pèrdua continuada d’ocupació, que s’intensifica a partir del 2009. En relació a aquest any el 2016 s’havien destruït més de 180.000 llocs de treball, que tot i el positiu creixement del PIB els darrers quatre exercicis, trigaran temps a recuperar-se. El revers positiu d’aquest fenomen és l’important guany de productivitat (del 37,5% entre el 2008 i el 2016). Tanmateix, que el 2016 la indústria catalana fos capaç de generar un PIB superior al del 2008 amb un 24,0% menys de treballadors en un context de reducció de la inversió indica que la seva eficiència productiva abans de la crisi estava per sota del seu potencial.

Si a més de l’impacte directe, que és el que quantifiquen les estadístiques disponibles, considerem els efectes induïts de la indústria en l’economia catalana, la seva importància real se situaria al voltant del 50% del PIB regional. Aquests efectes es manifesten tant per la contínua externalització d’activitats cap el sector terciari com pel fet que moltes empreses de serveis no existirien sense la implantació prèvia de plantes de producció. I és també en aquest sentit que es pot mantenir que Catalunya contínua sent essencialment un país industrial.

Un primer tret característic de la indústria catalana és l’elevat grau de diversificació sectorial que presenta, la qual cosa dota al seu teixit productiu d’una considerable solidesa. Tanmateix, a nivell intra-sectorial durant els darrers anys han desaparegut o s’ha reduït molt la dimensió d’alguns subsectors que havien estat emblemàtics a casa nostra (electrònica de consum, electrodomèstics, motocicletes), fenomen que va en la direcció contrària a la desitjada, l’augment de la diversitat productiva.

La indústria catalana experimenta un augment de la concentració a nivell sectorial al llarg del darrer cicle econòmic, conseqüència de la divergent evolució de les diferents branques d’activitat. El pes dels tres sectors capdavanters (activitats extractives, energia, gas i aigua, alimentació i químic-farmacèutic) passa de representar el 48,1% de la xifra d negoci el 2008 a situar-se en el 55,7% el 2015, un increment certament remarcable. I si hi afegim l’altre sector que també experimenta una evolució positiva en aquest període, el de material de transport, el registre augmenta fins el 68,6%, el que indica una creixent dependència d’aquestes quatre sectors. I aquí cal observar que el fort predomini de les companyies transnacionals en aquestes branques també fa la indústria del Principat cada cop més depenent -i per tant, vulnerable- a la conjuntura específica d’unes poques empreses que tenen els centres de decisió a l’exterior.

Els canvis que presenta l’estructura sectorial aquests anys no alteren substancialment la seva composició pel que fa al nivell tecnològic, doncs entre les branques que tenen una evolució positiva de la producció en trobem tant de tecnologia baixa (cas de les activitats extractives, d’energia, gas i aigua i de l’alimentació), com de tecnologia mitjana-alta i alta (química-farmacèutic i material de transport). El pes dels sectors de tecnologia mitjana-alta i alta en el valor total de la producció industrial era del 47,3% el 2015, el que trenca el tòpic d’una indústria poc avançada tecnològicament.

Les branques que més han crescut en aquest període i que són també les que el 2015 tenien un major pes en el valor total de la producció industrial (extractives, energia, gas i aigua, alimentació, química-farmacèutica i material de transport) són igualment les que aquell any assolien una major productivitat, amb uns registres a considerable distància de la resta. Aquests sectors també són -juntament amb la metal·lúrgia- els que aporten més ocupació, i per tant, s’han consolidat com el “nucli dur” de la indústria del Principat i substitueixen com a sectors motrius el tèxtil, la pròpia metal·lúrgia i la construcció de maquinària, que fins fa poques dècades mantenien les posicions capdavanteres.

Un altre tret rellevant de la indústria catalana és que és una activitat altament exportadora. Sempre ha ocupat el primer lloc a nivell espanyol, amb molta diferència respecte la resta de regions, situació que es manté en l’actualitat. El 2016 les exportacions catalanes representaven el 25,6% del total de l’estat, més de cinc punts percentuals per damunt del pes de l’economia del Principat en el PIB espanyol. És significatiu sobre això que aquell any el valor de les exportacions catalanes superés la suma de les de Madrid i Andalusia, les regions que segueixen per importància a nivell estatal. Al llarg del darrer cicle econòmic les vendes industrials catalanes a l’exterior augmenten de manera sostinguda i el rati exportacions industrials/PIB passa del 19,9% el 2009 al 29,1% el 2016, un registre comparable al de les regions europees més avançades.

Un fet remarcable és que durant aquests anys tots els sectors industrials augmenten les vendes a l’exterior. El 2016 quatre branques concentraven el gruix de les exportacions de la regió: la química-farmacèutica (destacada en primer lloc), el material de transport, la construcció de maquinària i equips i l’alimentació, que conjuntament aportaven el 69,0% del total. És interessant observar que amb l’excepció de la construcció de maquinària i equips aquests sectors són també els que han experimentat una evolució més favorable pel que fa al PIB i la productivitat en el conjunt de la manufactura catalana.

La distribució de les exportacions durant aquests anys atenent al seu nivell tecnològic es manté bastant estable i és significatiu que el 2016 prop del 60% de les vendes industrials catalanes a l’exterior corresponguessin a sectors de nivell tecnològic mitjà-alt i alt, dada que desmunta la idea -bastant estesa- de que la indústria del Principat s’ha especialitzat en exportacions de baix contingut tecnològic. Tanmateix, convé no oblidar el protagonisme que tenen les grans empreses en el resultat assolit per les vendes catalanes a l’exterior, i en particular, el fet que moltes d’aquestes grans companyies són de capital estranger.

En la indústria catalana predominen els petits i mitjans establiments (els de 250 o menys treballadors), que són els que generen la major part de l’ocupació (el 75,4% del total el 2017). Tanmateix, entre sectors s’observen diferències importants. L’aportació de les PIMES a l’ocupació total és hegemònica en les branques de nivell tecnològic baix i mitjà-baix juntament amb la de construcció de maquinària, que és de nivell mitjà-alt. En canvi trobem tres sectors en els que les grans empreses (de més de 250 empleats) aporten més del 40% de l’ocupació total. Es tracta del material de transport -que és el que té una major dimensió mitjana d’establiment-, el d’activitats extractives, energia, gas i aigua i el químic-farmacèutic. I no és casual que aquests sectors siguin també els que presenten una major penetració de capital estranger. En aquests casos l’important aportació a l’ocupació total sectorial dels grans establiments s’explica en bona part per la presència de corporacions transnacionals.

En relació amb el que acabem de comentar, un darrer tret característic de la indústria catalana és el seu elevat grau de multinacionalització: en tres dels quatre sectors capdavanters (activitats extractives, d’energia, gas i aigua, químic-farmacèutic i material de transport) la major part de la producció correspon a empreses participades majoritàriament per capital forà i aquesta presència també és important en l’altra branca puntera, l’alimentària. I és igualment remarcable que en la pràctica totalitat de sectors trobem un nombre significatiu de corporacions transnacionals entre les de major dimensió: la realitat industrial catalana no s’entendria, ni abans ni ara, sense les importants inversions -bastants, de caràcter estratègic- que ha dut a terme les grans empreses globals. Un fet que ha contribuït de manera decisiva a fer de la indústria del Principat una activitat fortament internacionalitzada, doncs aquestes companyies són també les que ocupen els llocs capdavanters per les vendes a l’exterior.