ABSTRACT

El presente estudio aborda el impacto de los cambios demográficos en el perfil de riesgo de los inversores y en la forma de colocar sus activos de más a menos riesgo para el caso español. Tomando en consideración la evolución del asset allocation familiar hasta la actualidad, se estudia la distribución de la riqueza neta en función de los cambios en el grado de aversión al riesgo (porcentaje de cartera financiera invertida en activos de riesgo) y cómo evoluciona la función de utilidad a lo largo del ciclo vital.

INTRODUCCIÓN. LA CUESTIÓN DEMOGRÁFICA

La demografía es una de las grandes variables que determina el potencial de una economía en el largo plazo, determinando el horizonte temporal y algunos de los parámetros clave en la gestión del riesgo. Más allá del comportamiento cíclico, auge-recesión, de la economía en el corto plazo, existen fuerzas de carácter tectónico que resultan tremendamente útiles a la hora de determinar la evolución de una economía en el largo plazo. El crecimiento y estructura de la población es una de estas tendencias clave para entender el sentido del mar de fondo en una economía. Por tanto, es importante saber cuánto crece la población pero también de qué manera rejuvenece o, por el contrario, envejece.

Como se desprende de todos los estudios y estadísticas hasta la fecha, la capacidad del ser humano de vivir más es una de las tendencias globales más claras en el largo plazo –especialmente en los países de nuestro entorno– consecuencia directa de la mejora generalizada de las condiciones de vida y el progreso económico y social. La economía se enfrenta, en este sentido, a un proceso de longevidad caracterizado por una caída simultánea de las tasas de natalidad y fertilidad, combinada con un aumento prolongado de la esperanza de vida. (De Freitas, 2013).

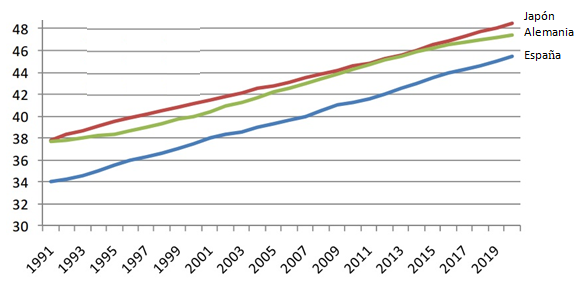

Fuente: OCDE y US Census Bureau. Desde 2015 previsión.

En consecuencia, se produce una elevación sistemática de la edad media y también de la edad mediana de la población de forma generalizada en los países desarrollados. Tomando los últimos datos homogéneos publicados por la OCDE para España, puede observarse un incremento anual continuado a razón de 1,2 años en términos de edad mediana (la que separa en un 50% la distribución de la población a derecha e izquierda), situándola para 2017 en 42,7 años. En el caso de Alemania, la edad mediana asciende a 47,1 años y Japón se sitúa como el país de la OCDE con la edad mediana más elevada, situándose en 47,3 años también para 2017.

A pesar de que en la política económica y en los estudios financieros suele darse más importancia a la esperanza de vida, el factor más importante es la elevación de la población media y mediana como determinante de los cambios en los patrones de consumo, ahorro e inversión (Santacruz, 2017). Una población más madura tiene consecuencias en términos de productividad, fuerza laboral y valor añadido en una dinámica maltusiana pero al revés, puesto que ahora no existe la amenaza de que la población crezca por encima de los medios de subsistencia. En este sentido, sus efectos dependen tanto de la situación de partida como de la capacidad que tenga el sistema económico de cambiar, mejorar y progresar para atender nuevas necesidades de los agentes económicos.

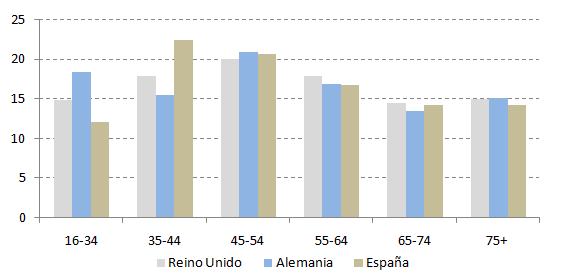

La longevidad es uno de los grandes retos económicos en el medio y largo plazo para una economía como la española, la cual en la última década ha empezado a manifestar claros síntomas de envejecimiento. Sin embargo, se trata de un proceso en estado temprano, no avanzado, a la luz de los datos ofrecidos de nuevo por la OCDE. España es uno de los países con mayor proporción de población por debajo de la edad media. Concretamente, el 22,3% de la población española está concentrada entre los 35 y los 44 años. Esto contrasta con países del entorno como Alemania, donde el porcentaje es del 15,5% o de Reino Unido en el 17,9%.

Por consiguiente, si bien la tendencia es clara (en 2050 habrá el triple de personas mayores de 60 años con respecto a 2000, según las estimaciones de la Organización Mundial de la Salud, y, por si fuera poco, habrá más proporción de personas mayores de 75 años que en la cohorte de población entre los 16 y los 34 años), España todavía se encuentra en una fase primaria del proceso gracias al relativo atraso en la aparición de la “generación del baby-boom” con respecto a la Europa Occidental y que justo en este momento está empezando a jubilarse (Van Bavel y Reher, 2013).

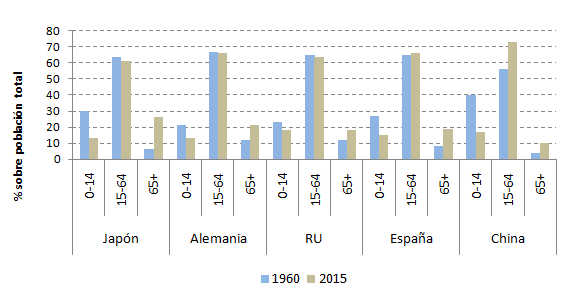

Fuente: Santacruz (2017). OCDE.

Sin embargo, no hay que confundir el estado temprano de longevidad de España con una ausencia de consecuencias palpables ya a corto plazo. En 2015, España por primera vez en su Historia contemporánea perdió población, tal como publicó el Instituto Nacional de Estadística (INE) a través del Padrón Municipal. Esto no había sucedido nunca en tiempos de paz. Si a ello se añade una caída mucho más pronunciada que en los países de su entorno de la tasa de fertilidad tal como muestran M. Eslami (Eslami, 2016) y el Banco Mundial con datos de 2015, podrá verse hasta qué punto los efectos ya se están dejando sentir en la actualidad. El número de hijos por mujer en edad adulta en España es de 1,3 frente a Italia (1,4), Alemania (1,5), Reino Unido (1,8) o Francia (2,0). Sólo Portugal tiene un promedio menor que el de España, con 1,2 hijos por mujer.

Incluso, Japón tiene un promedio más elevado que el de España: 1,5 hijos por mujer. En esta cuestión, España ya está al mismo nivel de preocupación que Japón, país que puede ser considerado como la “escuela del envejecimiento” por haber sido el pionero en el proceso de longevidad y sobre el que existe una gran cantidad de literatura que reflexiona y estudia las consecuencias económicas, sociales y políticas de tener una población envejecida (véase, por ejemplo, MacKellar et al, 2004). También es una guía útil para evaluar los efectos demográficos sobre las carteras de inversión de los agentes económicos sometidos a una profunda recesión de balances, un proceso deflacionario inducido contra-intuitivamente por décadas de políticas monetarias expansivas y la expansión del Gobierno en todos los aspectos de la economía japonesa (Koo, 2011).

Tomando en consideración estos posibles efectos para la economía española, se desarrollan en las siguientes secciones la evolución del asset allocation en el último ciclo económico, los efectos demográficos en la toma de decisiones de inversión, los cambios en el grado de aversión al riesgo y la evaluación de la utilidad para el inversor a lo largo de su ciclo vital en función de la aversión al riesgo y la riqueza neta.

CAMBIOS EN LOS PATRONES DE AHORRO Y COMPOSICIÓN DE LA INVERSIÓN FAMILIAR EN ESPAÑA

Las últimas dos décadas han supuesto para España un profundo cambio de sus estructuras productivas, de ahorro y de inversión. La entrada en la moneda única europea a partir de 1999 significó un cambio institucional básico sin el cual no es posible entender los hechos más significativos posteriores como fueron la expansión crediticia, la burbuja inmobiliaria, el endeudamiento exterior o la crisis del sistema bancario concentrado en las cajas de ahorros.

Pero no sólo es la entrada en el euro la que impacta en los patrones de ahorro e inversión de los agentes económicos. En un análisis pormenorizado por cohortes de población, el efecto demográfico pesa enormemente en las decisiones de consumo y ahorro, más allá de lo que el ciclo económico determina. Se trata, por tanto, de cambios estructurales en el comportamiento de los individuos y no de cuestiones coyunturales fruto de la expansión económica o de la recesión posterior a partir de 2009.

Para estudiar estos cambios, se parte de dos referencias imprescindibles: la primera es la “Encuesta Financiera y de Consumo de las Familias” que realiza periódicamente el Banco Central Europeo (BCE) y la segunda la Encuesta Financiera de las Familias que desde principios de los años 2000 publica el Banco de España y homólogas encuestas de otros Bancos Centrales nacionales pertenecientes al Eurosistema. En su última publicación con datos correspondientes a 2015, se destaca la preferencia de los españoles por los activos reales frente a los activos financieros. Concretamente, el 85,1% de la riqueza neta (es decir, descontadas las deudas existentes) está materializada en activos reales como los inmobiliarios frente al 14,9% invertido en activos financieros (BCE, 2017).

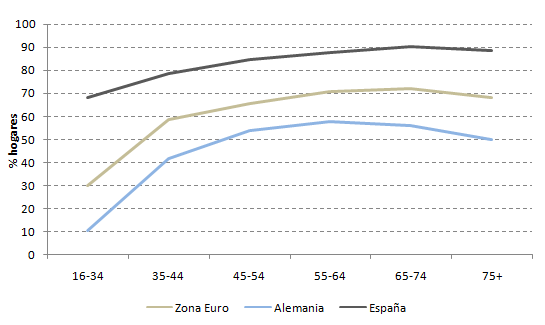

El caso de España es bien distinto al de, por ejemplo, Alemania, donde el 77,6% de la riqueza neta de los hogares está invertida en activos reales, mientras que el restante 22,4% está en activos financieros. Como es evidente, el mayor peso lo acapara la vivienda habitual. Pero aquí también hay importantes discrepancias entre España y sus comparables. Mientras en España, el peso de la vivienda en propiedad es enorme –el porcentaje de familias que posee una vivienda en propiedad entre los 45 y 54 años es del 84,7%– en Alemania es considerablemente menor (54%) y lo mismo sucede con respecto a la media de la Eurozona (65,6%).

En términos de balance de activos y pasivos, el elevado peso de la vivienda en propiedad condiciona la elección del resto de activos tanto reales como financieros en los que una familia española materializa su riqueza. Este hecho suele destacarse como un rasgo cultural propio de España, donde la política económica y la regulación inmobiliaria han estimulado desde hace décadas la tenencia de vivienda en propiedad frente al alquiler, unida a la inseguridad tradicional que acompaña al mercado del alquiler desde la legislación proteccionista de los inquilinos que trajo la Ley de Arrendamientos Urbanos de 1964.

Sin embargo, el factor relevante que condiciona el asset allocation no es que la vivienda tenga un peso mayoritario en la composición de la cartera de activos sino que es el esfuerzo financiero a la hora de comprar una casa el que condiciona la colocación del ahorro, especialmente si existe un sobre-esfuerzo en la compra de la vivienda como se mostrará posteriormente. (García-Montalvo, 2007).

Fuente: Santacruz (2017). BCE

Una vez destacada la importancia de la vivienda, siguiendo la metodología y los resultados obtenidos en el estudio “Longevidad y Cambios en el Ahorro y la Inversión” (Santacruz, 2017) en el Cuadro siguiente se elabora la distribución de los activos y pasivos de las familias españolas y la evolución en la última década:

| Categoría | Tipo de activo | 2005 | 2015 | TCAC |

| Activo financiero | Fondos de inversión | 203.435 | 250.990 | 2,12% |

| Seguros | 84.345 | 149.999 | 5,92% | |

| Fondos de pensiones | 123.599 | 165.367 | 2,95% | |

| Activo real | Vivienda habitual | 174.250 | 138.700 | -2,50% |

| Otros bienes reales | 241.800 | 154.000 | -4,89% | |

| Joyas, obras de arte | 3.000 | 5.000 | 5,84% | |

| Valor empresa familiar | 114.200 | 58.500 | -7,16% |

| Categoría | Tipo de activo | 2005 | 2015 | TCAC |

| Pasivo | Deuda corto plazo | 33.174 | 28.006 | -1,67% |

| Deuda largo plazo | 620.329 | 701.633 | 1,24% |

Fuente: Santacruz (2017). Datos a cierre de período. En millones de euros.

A la luz de las cifras consignadas en la Tabla 1, se observa un fuerte crecimiento de la inversión en activos financieros en detrimento de los activos reales. Especialmente significativo es el aumento del patrimonio invertido en fondos de pensiones y seguros, con un crecimiento del 2,95% y del 5,92% anual acumulado desde 2005. Por otro lado, se observa un ajuste continuado del valor de los activos inmobiliarios, mostrando hasta qué punto el “ladrillo” sí puede perder valor y deja de ser un “valor refugio” para protegerse frente a la inflación.

En este sentido, la tendencia de España es similar a la de Alemania, donde el proceso de longevidad está más avanzado: los activos financieros ganan peso sobre los activos reales, manteniendo estos la mayoría del peso sobre el patrimonio total. En cuanto a los pasivos, España arrastra todavía una deuda más elevada que sus pares europeos, aunque los últimos datos del Banco de España correspondientes a las Cuentas Financieras de la Economía Española de 2016 muestran la primera reducción del endeudamiento a largo plazo (-0,72% anual acumulado entre 2006 y 2016).

La carga de deuda de la que parte desde edades muy tempranas la familia media española es, en sí misma, un problema crucial en el proceso de envejecimiento. Es el reflejo más fiel del grave problema de ahorro que las familias españolas tienen y subraya el enorme esfuerzo financiero que realizan para hacerse con una vivienda en propiedad. La cohorte más joven (entre 16 y 34 años) arrastra una deuda de 71.400 euros frente a tan sólo 5.000 euros de una familia alemana de la misma edad. Sólo en la edad madura de su carrera profesional consiguen reducir esta deuda viva a 43.000 euros frente a los 41.100 euros de las alemanas.

Estas últimas se endeudan más tarde y lo hacen midiendo el esfuerzo financiero sobre su renta disponible y sobre el valor del activo o activos que están adquiriendo. Por consiguiente, los hogares alemanes son los que mejor controlan la ratio de deuda sobre ingresos anuales. Su endeudamiento en el máximo es 70,8 veces ingresos (en la cohorte de edad entre 35 y 44 años), mientras que en España en la misma cohorte, dicha ratio es 124,1 veces ingresos. Sólo al llegar a la jubilación, los hogares españoles consiguen reducir su endeudamiento sobre ingresos por debajo de 50 veces, cercano a los niveles de Alemania o Reino Unido que desde la cohorte anterior a la jubilación ya han hecho el esfuerzo de desapalancarse para preparar el retiro.

Fuente: Santacruz (2017)

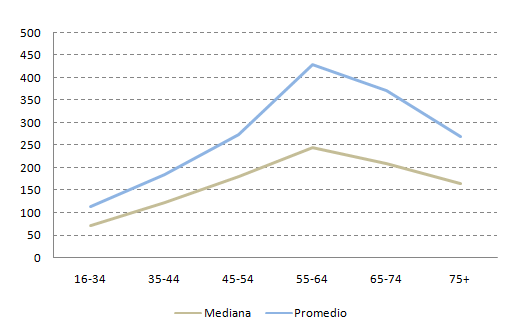

Como está expresado anteriormente, tal endeudamiento va dirigido a la compra de vivienda desde la cohorte en que el cabeza de familia empieza a trabajar. Con ello, se consigue una riqueza neta 100.000 euros superior a la de los hogares alemanes, especialmente en el máximo entre los 55 y los 64 años, caracterizada por ser fase de acumulación y generación de riqueza antes de la jubilación (Santacruz, 2017). Sin embargo, la pregunta es ¿cuál es el coste en términos de alternativas de ahorro y pérdidas de bienestar en el que incurre una familia española con respecto a una familia alemana de perfil de riesgo similar?

Fuente: Santacruz (2017). En miles de Euros.

Es evidente que un mercado de elevadas rigideces de oferta y demanda estable a lo largo del tiempo como es el sector inmobiliario español, unido a unas determinadas pautas de ahorro en las familias, genera activos con un valor más alto en promedio que el real estate alemán. Sin embargo, aunque la discusión se ha centrado en responder la pregunta “¿son los hogares españoles más ricos que los alemanes?” lo relevante como se señala anteriormente no es la riqueza neta que genera la vivienda en propiedad sino el sobre-esfuerzo financiero que se realiza para tenerla, tal como puede apreciarse en el elevado apalancamiento familiar. (De la Dehesa, 2013 y De Grauwe y Ji, 2013).

Esta situación de elevado endeudamiento genera efectos negativos sobre el proceso de envejecimiento (el porcentaje de familias que gasta más de lo que ingresa a lo largo del ciclo vital es superior al 60%). Familias cuyo balance financiero no está saneado, tienen que arrastrar problemas de deuda durante más tiempo. Incluso, tienen que destinar ahorro y liquidez para cubrir necesidades de sus descendientes como ha ocurrido en la pasada crisis económica. A pesar de esto, poco a poco la longevidad está influyendo de forma positiva en un mayor saneamiento financiero familiar a partir de los 35 años. Antes de esta edad, hay un elevado grado de confianza en la capacidad de generar ingresos altos en la etapa madura de la vida laboral para preparar la jubilación.

EVOLUCIÓN DE LA AVERSIÓN AL RIESGO

Uno de los hechos que suele acompañar al proceso de envejecimiento es la creencia de que la mayoría de los ahorradores se vuelve más conservadora, debido al peso creciente de los hogares de más de 65 años. Sin embargo, esto no es del todo así, dado que existen dos fenómenos en paralelo a la luz de los cálculos realizados en la Sección anterior: por un lado, el incremento de la presencia de activos de sesgo conservador como puede ser una mayor posición de liquidez, la vivienda o los seguros de vida pero, por otro lado, aumenta también la exposición a renta variable y fondos de inversión con un perfil de riesgo más acentuado.

Esta dicotomía en el comportamiento del asset allocation sugiere, en primer lugar, que la actitud inversora de los individuos no es constante en el tiempo y varía en función de la aversión al riesgo en cada momento del ciclo vital. Por tanto, una primera conclusión a analizar es que la aversión al riesgo no es constante, al contrario de lo que suelen marcar los modelos tradicionales de gestión de carteras. Por ello, este estudio se centrará en los próximos puntos en analizar los cambios en la aversión al riesgo en función de la edad y la distribución resultante de la riqueza financiera.

En segundo lugar, esta aparente contradicción entre inversión en activos conservadores y al mismo tiempo en activos arriesgados se resuelve introduciendo el concepto de “riesgo aparente” o “riesgo percibido” frente al “riesgo real”. En el próximo epígrafe se tratará esta diferencia, poniendo como ejemplo el caso de la vivienda, el esfuerzo inversor medio de una familia en España y los efectos del cambio y volatilidad de los precios que se traducen en un riesgo real que muchas veces no es tenido en cuenta a la hora de invertir en activos reales.

El grado de aversión al riesgo no es un parámetro constante

El grado de aversión al riesgo es un elemento básico de todos los modelos de gestión de carteras basados en la optimización de la utilidad de un consumidor agente representativo (incluso contemplando modelos más complejos como son los de utilidad no separable entre consumo y ocio-trabajo, véase Bütler, 2001). Según la óptica tradicional, es un parámetro constante presente en la condición de optimalidad junto con otros parámetros también considerados como constantes como pueden ser la riqueza inicial, el tipo de interés real o el coeficiente beta de preferencia temporal.

Sin embargo, la literatura más reciente al respecto (véase Albert y Duffy, 2012) señala que la aversión al riesgo no es constante y, por tanto, puede ser incorporada como una variable clave a la hora de determinar la pauta de inversión en activos de los individuos o familias. Contemplando otros estudios anteriores acerca de la materia (Janezec, 2004, es seminal al respecto), el coeficiente de aversión al riesgo puede estudiarse como una variable con características muy diferentes respecto de lo que la teoría de carteras dice acerca de la decisión óptima de un hogar a través del método de agente representativo.

Precisamente, que la aversión al riesgo no sea constante a lo largo del ciclo vital, que esté afectada por cambios demográficos como la longevidad y que según la cantidad de riqueza acumulada varía de una forma u otra, resuelve uno de los problemas derivados del modelo clásico de gestión de carteras (Weil, 1989) como es el “Equity Premium Puzzle”. Es, sin duda, una de las cuestiones clave en la Teoría Financiera moderna. Consiste en que las rentabilidades de los activos de renta variable superan de forma considerable a las rentabilidades observadas en los bonos gubernamentales.

Para explicar este fenómeno, no es suficiente con señalar que las acciones son un activo de riesgo mientras que los bonos son activos libres de riesgo, ya que esto no consigue explicar la enorme diferencia existente entre ambos (Shiller, 1982). Por ello, una de las explicaciones más convincentes (Mehra y Prescott, 1985) alude a diferencias significativas en el coeficiente de aversión al riesgo (con lo cual nunca puede ser constante), la no separabilidad entre consumo y ocio en la función de utilidad y la existencia de arbitraje en los precios de los activos.

Tomando una función de utilidad del tipo

donde γ es el coeficiente de aversión relativa al riesgo y siguiendo la escala aplicada por Weil (y propuesta originalmente por Mehra y Prescott, 1985) del 1 al 10 en dicho coeficiente de aversión relativa al riesgo, existe un escenario irreal en el sentido que marca Weil: la evidencia empírica muestra que el número de inversores domésticos con coeficientes de aversión relativa al riesgo bajos y menores que 3 (entre 1 y 3, siendo el primero el correspondiente a una función de utilidad logarítmica) es muy reducido, por no decir casi inexistente.

Dicho de otra forma: un inversor doméstico que tuviera una aversión al riesgo de 3 (Janezec, 2004) equivaldría a tolerar pérdidas de más del 50% de su patrimonio (y no de su stock de capital actual) de forma permanente. La evidencia empírica que procesa y muestra Janezec, destaca que sólo hay un 3,125% de inversores que se sitúan ahí tomando un riesgo que no lo toma ni un jugador de blackjack profesional. Por consiguiente, la teoría tradicional de carteras falla a la hora de arrojar una predicción real de colocación de activos al no lograr casar un grado de aversión al riesgo realista y coherente con los cambios que se producen a lo largo del ciclo vital.

Diferencia entre “riesgo real” y “riesgo percibido o aparente”

Para casar un modelo que arroje predicciones realistas, es necesario diferenciar entre “riesgo real” y “riesgo percibido”. Como riesgo real se tomará de nuevo la escala propuesta por Mehra y Prescott y el estudio de Janezec. En este sentido, la evidencia existente para los países europeos, muestra hasta qué punto la aversión al riesgo puede llegar a superar el umbral de 30, muy por encima del máximo propuesto por Mehra y Prescott (en una cota de 10) para un inversor-hogar extraordinariamente averso al riesgo. Es evidente que detrás de algunas decisiones de inversión aparentemente conservadoras, se esconde una probabilidad alta de incurrir en pérdidas sin que ésta haya sido percibida por el inversor.

Una vez vistos varios ejemplos en las anteriores secciones sobre riesgos reales no percibidos (como puede ser la compra de vivienda) y cómo sobre ellos también recae el peso demográfico, ahora es necesario prestar atención al grado de aversión aparente al riesgo siguiendo la literatura establecida (Wang y Hanna, 1997), en la cual se calcula el grado de aversión al riesgo como el coeficiente de activos de riesgo sobre el total del patrimonio financiero. Este es un elemento medible empíricamente y resulta una buena aproximación al perfil de riesgo de los agentes económicos.

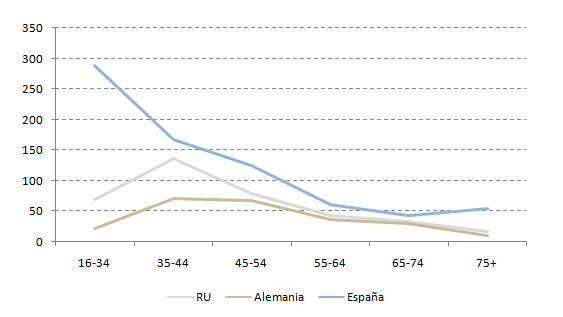

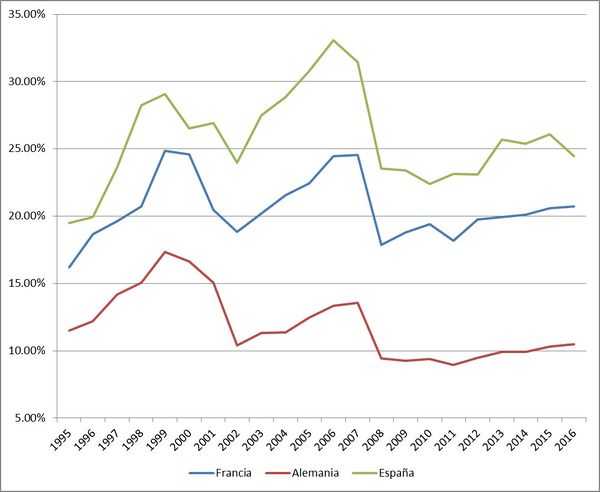

La evidencia disponible para España muestra una variación notable a lo largo del tiempo del grado de aversión al riesgo, con carácter transversal a todas las cohortes de población. Tomando los datos que ofrecen, por un lado, la OCDE desde 1995 y, por otro lado, la Encuesta Financiera de las Familias del Banco de España con carácter trienal desde 2002, se observa una mayor exposición a renta variable, sea de forma directa o de forma indirecta a través de fondos de inversión, y por encima de la proporción dedicada a Bolsa por alemanes y franceses.

Fuente: Elaboración propia. OCDE y Banco de España

A la luz de estos resultados empíricos, ¿cabría decir que los inversores españoles se están volviendo más arriesgados mientras que los inversores alemanes tienden a ser más conservadores? Tomando en consideración los resultados obtenidos en las Secciones anteriores, no parece ser así. Si se observa el comportamiento de la inversión en renta variable plasmado en el gráfico anterior, el caso español tiene estrecha vinculación con los dos últimos ciclos financieros, incluso anticipando los momentos de caída de las Bolsas: 2001 y 2009.

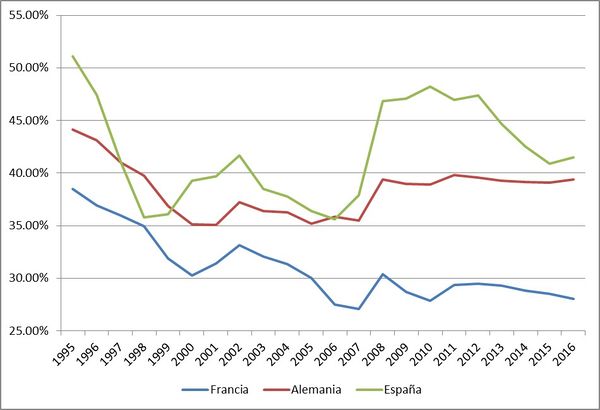

En segundo lugar, se ha producido un movimiento hacia una mayor diversificación en las carteras de las familias españolas, invirtiendo una buena parte del efectivo y activos monetarios equivalentes en otros productos. Algo similar ha ocurrido en el mix de cartera alemán, tal como revela el porcentaje de patrimonio financiero invertido en efectivo y activos monetarios equivalentes:

Fuente: Elaboración propia. OCDE y Banco de España

Dejando a un lado un caso más evidente de mayor posición de riesgo global en la cartera como es Francia, los inversores españoles incrementan fuertemente el coeficiente de liquidez en épocas de crisis, reduciendo posteriormente su exposición e invirtiéndola en otros activos de mayor riesgo. Lo mismo ocurre pero en menor medida con los hogares alemanes.

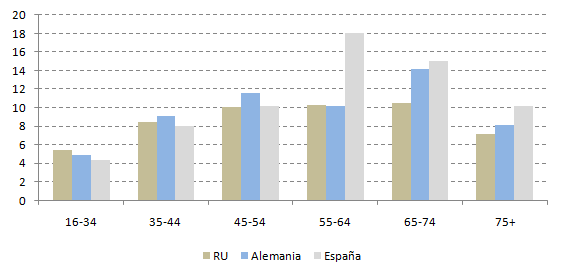

Por consiguiente, el perfil de riesgo cambia por la influencia de, entre otros factores, el momento cíclico de los mercados financieros, la preferencia por más o menos liquidez en momentos de crisis económica y el grado de diversificación de sus carteras. A estos factores se une, en este momento, el efecto de la longevidad medido por cómo evoluciona la aversión aparente al riesgo en función de cada cohorte de población. El análisis debe comenzar mostrando la comparativa entre la economía española y algunas de su entorno de nuevo en términos de renta variable sobre el patrimonio financiero pero a esta vez sólo teniendo en cuenta la inversión directa en acciones cotizadas en mercados secundarios oficiales y organizados, excluyendo inversión indirecta a través de fondos de inversión u otros esquemas cuyo activo subyacente sean acciones cotizadas. Es decir, la inversión propiamente dicha en Bolsa:

Fuente: Santacruz (2017)

Según la fase del ciclo vital en que se encuentre el inversor, la tolerancia a sufrir pérdidas en la cartera varía no de forma lineal sino en forma log-normal. En este sentido, la evidencia empírica soporta la hipótesis contrastada mediante el experimento de Albert y Duffy y anteriormente planteada por Bakshi y Chen (1994) en torno al grado de relación entre inversores jóvenes y mayores y su grado de aversión al riesgo.

La cohorte donde se marca el máximo de inversión en renta variable cotizada es entre los 55 y los 64 años, edad caracterizada por preparar la pensión y donde hay una mejor planificación del ahorro destinado para la jubilación. Después de llegar a la edad de jubilación, entre 65 y 74 años y después de 75, se mantiene un porcentaje más elevado que en Reino Unido o Alemania invertido en acciones. Este perfil va en consonancia con las radiografías que periódicamente realiza Bolsas y Mercados Españoles acerca del perfil del accionista minorista: edad madura, que mantiene su inversión a largo plazo y que busca rentabilidad por dividendo.

Parece existir, por tanto, una tendencia clara hacia una mayor diversificación de la cartera con activos de riesgo que se mantienen a lo largo del tiempo y que especialmente juegan un papel relevante en las edades inmediatamente anteriores a la jubilación. Esto no es en absoluto incompatible con una búsqueda simultánea de activos de sesgo más conservador como pueden ser fondos de inversión mixtos, esquemas de seguros o planes de pensiones. Esta es la gran diferencia con los activos reales: mientras que en la vivienda se observa un alto grado de apalancamiento continuado a lo largo del ciclo vital, en los activos financieros se emplea ahorro disponible buscando un “colchón” a largo plazo que genere algunas rentas de forma periódica en forma de cupones, dividendos o desgravaciones fiscales.

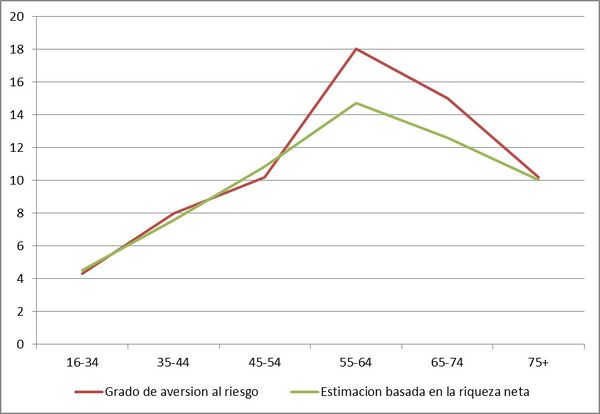

Por último, otro de los factores que influyen en el grado de aversión percibido al riesgo es el stock de riqueza neta acumulado en cada momento del ciclo vital. A través del siguiente modelo empírico tipo log-normal, se relaciona la riqueza neta por cohorte y el porcentaje de inversión en acciones sobre el total de activos financieros, partiendo de los datos ofrecidos por la Encuesta Financiera de las Familias del Banco de España en las cinco ediciones publicadas (2002, 2005, 2008, 2011 y 2014):

donde α toma el valor 0.058 y Ω representa el stock de riqueza total en cada momento del tiempo. Este modelo algebraico ajusta bien la mayor parte de las cohortes de población y ligeramente infraestima la aversión al riesgo en las cohortes centrales entre 55 y 64 y entre 65 y 74 años, tal como se puede ver en el Gráfico siguiente relacionando la estimación con el promedio de las observaciones de las cinco ediciones de la Encuesta:

Fuente: Santacruz (2017)

CONCLUSIONES

A lo largo del estudio, es evidente el cambio en el perfil de riesgo de los inversores a causa de diversos factores, pero especialmente a causa del cambio demográfico que impacta de forma asimétrica sobre las decisiones de consumo, ahorro e inversión. La aversión al riesgo evoluciona al compás de la longevidad, la riqueza acumulada y las variaciones cíclicas en la preferencia temporal y los tipos de interés según la economía se encuentre en una fase expansiva o, por el contrario, en una fase recesiva.

Tanto la modelización de la aversión al riesgo como los cambios en los perfiles inversores, son materia prima de extraordinario valor para la industria financiera, la cual evoluciona al compás de la demanda de los clientes. Sin embargo, en muchas ocasiones la presión regulatoria intenta categorizar a todos los inversores en unos modelos-tipo que no responden a las necesidades reales de los ahorradores a la hora de necesitar asesoramiento financiero o planificación de su patrimonio.

En suma, la tendencia de fondo del envejecimiento y el mix de cartera que ha ido evolucionando en el último ciclo económico, dan pistas sobre el comportamiento futuro de los ahorradores y, de forma agregada, la evolución del ahorro y la inversión de un país. Cuanto más saneada esté la economía familiar, mejor preparada estará una economía ante un reto de enormes consecuencias como es la longevidad. No hay más que ver a Japón y los países que han empezado antes que España en esta larga “carrera de fondo”.

REFERENCIAS BIBLIOGRÁFICAS

Bakshi, G. S., and Z. Chen (1994): “Baby Boom, Population Aging, and Capital Markets”, Journal of Business, Volume 67 (2), April 1994, pp 165-202.

Banco de España (2017): “Encuesta Financiera de las Familias (EFF) 2014: métodos, resultados y cambios desde 2011”, Artículos Analíticos, 01/2017.

Barro, R. J. (1974): “Are Government Bonds Net Wealth?” The Journal of Political Economy, Volume 82, Issue 6 (Nov. - Dec., 1974), 1095-1117.

Blake, D., P. Brockett and R. MacMinn (2006): “Longevity Risk and Capital Markets”. The Journal of Risk and Insurance, 2006, Vol. 73, No. 4, pp 551-557.

Bloom, D. E., D. Canning and B. Graham (2003): Longevity and life‐cycle savings. The Scandinavian Journal of Economics, 2003, vol. 105, no 3, p. 319-338.

Bricker, J., B. Bucks, A. Kennickell, T. Mach, and K. Moore (2011): “Surveying the Aftermath of the Storm: Changes in Family Finances from 2007 to 2009,” Staff Working Paper 2011- 17, Board of Governors of the Federal Reserve System. Washington, D.C.

Bütler, M. (2001): “Neoclassical life-cycle consumption: A textbook example”. Economic Theory, 17(1), 209-221.

Cocco, J. F., F. J. Gomes, and P. J. Maenhout (2005): Consumption and Portfolio Choice over the Life Cycle, Review of Financial Studies, Vol. 18 (2), February 2005, pp. 491-533.

De Freitas, N. M, and J. Oliveira (2014): “Health, Pension Benefits and Longevity How They Affect Household Savings?” The Journal of the Economics of Ageing, Elsevier, 2014, 3, pp.21-28.

De la Dehesa, G. (2013): “¿Son los hogares españoles más ricos que los alemanes? El País, 12 de mayo de 2013.

De Grauwe, P., and J. Yuemei (2013): “Self-fulfilling crises in the Eurozone: an empirical test”. Journal of International Money and Finance, 34. pp. 15-36.

Delprat, G., M. L. Leroux y P.-C. Michaud (2016): “Evidence on individual preferences for longevity risk”, Journal of Pension Economics and Finance, Volume 15, Issue 2, April 2016, pp. 160-179.

Duffy, J., and S. M. Albert (2011): “Differences in risk aversion between young and older adults”, Neuroscience and Neuroeconomics, Volume 1, Pages 3-9, October 2011.

Eslami, M. (2016). Decreasing Total Fertility Rate in Developing Countries. J Fam Reprod Health, 10(4): 163-164.

García Montalvo, J. (2007). Retos Económicos Actuales, Papeles de Economía Española, N.° 113, 2007. ISSN: 0210-9107.

Janecek, K. (2004). What is a realistic aversion to risk for real-world individual investors. International Journal of Finance, (23), 444-489.

Koo, R. C. (2010): The world in balance sheet recession: causes, cure, and politics, Real-World Economics Review, 58(12), 19-37.

MacKellar, L., and T. Ermolieva (2004). The Economic Impacts of Population Ageing in Japan, Edward Elgar Publishing, number 3056.

Mathä, T. Y., A. Porpiglia, and M. Ziegelmeyer (2014): “Household Wealth in the Euro Area: The importance of intergenerational transfers”, ECB Working Paper No. 1690/ July 2014.

Mehra, R. and E. C. Prescott (1985): The Equity Premium: A Puzzle. Journal of Monetary Economics 15, 145-161.

OECD (2018). Household financial assets (indicator). doi: 10.1787/7519b9dc-en (Accessed on 6th February 2018).

Piggott, J., and A. Woodland (Eds.) (2016): Handbook of the Economics of Population Aging. Elsevier.

Semmler, Willi and Maik Mueller (2016): A Stochastic Model of Dynamic Consumption and Portfolio Decisions, Computational Economics, August 2016, Volume 48, Issue 2, pp 225–251.

Van Bavel, J., and Reher, D. S. (2013). The baby boom and its causes: What we know and what we need to know. Population and Development Review, 39(2), 257-288.

Wang, H. and S. Hanna (1997): “Does Risk Tolerance Decrease with Age?” Financial Counseling and Planning, Volume 8 (2), 1997

Weil, P. (1989): The Equity Premium Puzzle and the Risk-Free Rate Puzzle. Journal of Monetary Economics 24, 401-421.

Document information

Accepted on 08/04/18

Submitted on 13/03/18

Licence: Other