Joan-Ramon Rovira, Carme Poveda i Sandra Gutiérrez. Gabinet d’Estudis Econòmics i d’Infraestructures de la Cambra de Comerç de Barcelona

Resum: L’estudi analitza els resultats econòmics de les principals empreses no financeres amb seu a Catalunya, en funció de la tipologia d’empresa (cotitzades/no cotitzades; familiars/no familiars; segons origen del grup empresarial) i el sector d’activitat. A partir de la informació anterior s’exploren les relacions entre dimensió, productivitat, rendibilitat i remuneració salarial. S’arriba a la conclusió que la relació entre resultats econòmics i tipologies empresarials és significativa en la mesura que va associada amb altres factors: dotació de capital i tecnologia, especialització productiva, posició en la cadena de valor i models de generació de valor dins d’un mateix sector.

1. INTRODUCCIÓ I OBJECTIUS

Aquest estudi es planteja un doble objectiu:

i) Analitzar els resultats econòmics de les principals societats no financeres amb seu social a Catalunya l’any 2015 (últim exercici amb dades completes de la font utilitzada), en funció de la tipologia d’empresa (cotitzades/no cotitzades; familiars/no familiars; segons origen del grup empresarial: Catalunya/resta de l’Estat/estranger) i el sector d’activitat.

ii) A partir de la informació anterior, explorar les relacions entre la dimensió empresarial i la productivitat (del treball), la rendibilitat (del capital) i la remuneració per empleat, per tipologies i sectors.

Existeixen altres informes que descriuen exhaustivament els resultats econòmics i financers de les empreses catalanes, enfocats a les PIMES (Ginjoan, Bonal i Romagosa, 2017) i d’àmbit més general (Amat i Genescà, 2017). Però no existeix encara un estudi que analitzi els resultats de les principals empreses no financeres amb seu a Catalunya per tipologies i sectors. El present estudi pretén cobrir aquesta mancança, amb la particularitat addicional de que per circumstàncies sobrevingudes ja no serà possible replicar-ho amb el mateix nivell d’informació en posteriors exercicis.

La decisió de limitar l’estudi a l’àmbit de les principals empreses no financeres permet treballar amb una mostra representativa però acotada de poc més de 300 societats mercantils, per a les quals s’ha obtingut informació més específica de la registrada a les fonts estadístiques habituals. Es tracta d’un segment estratègic del teixit empresarial català, amb una elevada densitat de relacions client/proveïdor, tant en l’àmbit domèstic com internacional, i amb efectes multiplicadors molt importants sobre la resta de l’economia catalana.

La relació entre dimensió i productivitat ha estat objecte d’una atenció preferent en entorns acadèmics, empresarials i amb poder de decisió sobre polítiques públiques. L’evidència empírica comparada entre països posa clarament de manifest que una major dimensió empresarial va generalment associada amb una major productivitat, una major propensió a la innovació i un major grau d’internacionalització. A nivell agregat, les economies del Sud d’Europa mostren, en general, una menor dimensió empresarial en comparació amb les del Nord d’Europa i també una menor productivitat relativa en els diferents sectors.

Aquesta evidència ha motivat un conjunt de propostes d’actuació dirigides a facilitar l’augment de la dimensió empresarial, com a instrument per impulsar el creixement de la productivitat i del benestar als països amb estructures productives més atomitzades. En contra d’aquesta posició, Huerta i Salas (2014 i 2017) argumenten que no existeix una relació causa-efecte simple entre dimensió i productivitat, ja que aquestes dues variables estan determinades al seu torn per altres factors més estructurals. En la seva opinió, per millorar els registres de productivitat cal incidir en aquests factors estructurals –especialment la qualitat de la gestió empresarial i del capital humà.

En la mateixa línia, un estudi de Moral-Benito (2016), elaborat a partir d’una àmplia mostra d’empreses espanyoles, troba evidència empírica favorable a la hipòtesi de que és la productivitat la que determina la dimensió empresarial i no a la inversa. En opinió d’aquest autor, els principals factors explicatius tant del menor creixement de la productivitat, com també de la menor dimensió relativa de les empreses espanyoles, en comparació amb altres països europeus, són la inferior qualitat de la gestió empresarial i del capital humà, juntament amb una menor dedicació de recursos a la R+D+i.

Una qüestió subjacent a tots aquests treballs és la possible vinculació entre tipologies d’empresa i qualitat dels models de gestió i organització empresarial. Per exemple, Huerta y Salas (2014, 188-189) apunten al fet que les empreses de propietat familiar, relativament més abundants en els trams de menor dimensió, es caracteritzen per un menor nivell de professionalització dels equips directius –possiblement reflectint uns mecanismes d’accés a la direcció menys meritocràtics– amb incidència sobre la qualitat de la gestió.

Aquests autors focalitzen l’anàlisi en les diferències de dimensió i productivitat entre petites, mitjanes i grans empreses –mentre que el present estudi se centra en un grup relativament reduït de grans empreses. Tanmateix, les diferències relatives de productivitat i dimensió dins del grup de grans empreses són tan o més àmplies que les que es poden observar entre les grans com a conjunt i el conjunt de les PIMES. Per altra banda, la qüestió que plantegen Huerta i Salas és rellevant per a tots els trams d’empresa: fins a quin punt els resultats econòmics depenen dels models de gestió i organització presumiblement associats amb diferents tipologies d’empresa?

La pregunta es pot fer també per a les empreses no cotitzades, en comparació amb les cotitzades –en la mesura que aquestes últimes estan més subjectes a la disciplina dels mercats financers– i segons la ubicació dels centres de decisió dels grups empresarials als que pertanyen les societats, considerant el concepte d’empresa en el sentit d’unitat de direcció –més que com a persona jurídica o unitat tècnica de producció.

El present treball intenta respondre aquestes preguntes, analitzant la relació entre les diferents tipologies d’empresa i els resultats econòmics de les principals societats no financeres amb seu a Catalunya. La conclusió és que la relació entre resultats econòmics i tipologies empresarials és significativa en la mesura que va associada amb altres factors determinants: la dotació de capital i tecnologia, l’especialització productiva, la posició en la cadena de valor i els diferents models de generació de valor dins d’un mateix sector.

Finalment, cal advertir de les restriccions metodològiques que fan d’aquest estudi un treball provisional, a contrastar amb més i millor evidència empírica. Entre aquestes restriccions cal citar els problemes i biaixos associats amb l’anàlisi de dades d’origen comptable, la reduïda dimensió de la mostra, la limitació als resultats d’un sol exercici i l’absència d’una anàlisi més aprofundida de la dispersió de resultats entre empreses d’un mateix sector.

2. FONTS D’INFORMACIÓ

La major part de les dades utilitzades provenen de SABI (Sistema de Análisis de Balances Ibéricos), distribuït per l’empresa INFORMA D&B, que fonamentalment utilitza la informació comptable depositada per les societats als registres mercantils.

S’ha triat com a exercici de referència l’any 2015, ja que és el més recent amb informació completa per a la majoria de societats. S’ha fet una primera selecció per aquest any de referència de totes les societats mercantils amb seu social a Catalunya i almenys 250 empleats, obtenint un total de 540 societats.

A continuació s’han aplicat els següents filtres addicionals:

i) S’han eliminat de la mostra les empreses amb ingressos d’explotació inferiors als 50 milions d’euros.

ii) També s’han eliminat les empreses públiques, les societats holding i les que presenten informació incompleta de les variables seleccionades.

El resultat ha estat una mostra final de 313 societats mercantils, amb seu social a Catalunya, 250 o més treballadors i uns ingressos d’explotació superiors als 50 milions d’euros. Els sectors immobiliari i financer estan molt infra-representats a la mostra, ja que no s’ha trobat en la base utilitzada informació suficient de les empreses d’aquest sector per a l’any de referència. En particular, la mostra seleccionada no inclou cap de les gran entitats financeres i d’assegurances amb seu a Catalunya l’any 2015. Per tant, l’anàlisi es focalitza essencialment en les empreses no financeres.

La informació referida a la naturalesa de la propietat, el control de la societat i la ubicació de la seu central del grup empresarial al que pertany la societat s’ha obtingut consultant la informació pública divulgada per les mateixes empreses o pels mitjans de comunicació.

3. DEFINICIÓ DE VARIABLES

3.1. Variables definides a partir de SABI

SABI proporciona informació completa referida a l’exercici 2015 de les següents variables, per a cada una de les 313 empreses seleccionades:

S = Ingressos d’explotació

E = EBITDA (beneficis empresarials abans d’impostos, interessos i amortitzacions)

WL = Sous, salaris i assimilats

K = Actiu total

FK = Actiu immobilitzat

L = Nombre d’empleats

I = Interessos pagats

D = Deute total

D/K = λ = Rati d’endeutament

3.2. Variables obtingudes d’altres fonts

i) Naturalesa de la propietat

COT = cotitzades o NCO = no cotitzades

FAM = control per part d’un grup familiar o NFA = control no familiar

ii) Ubicació del centre de decisió del grup empresarial

CAT = Catalunya / RES = Resta de l’Estat / EST = Estranger, diferenciant país

3.3. Indicadors principals

A partir de les variables bàsiques del punt 3.1 s’han construït els següents indicadors:

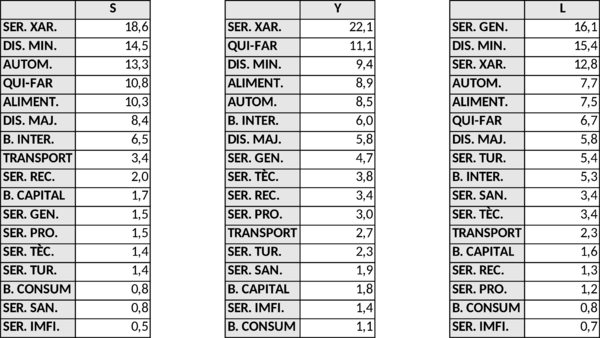

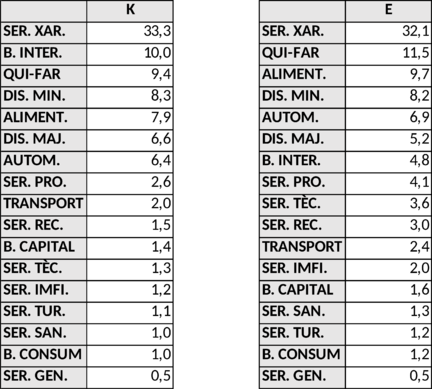

Y = Valor Afegit Brut (VAB) = E + WL

Y/S = Relació entre el VAB i els ingressos d’explotació

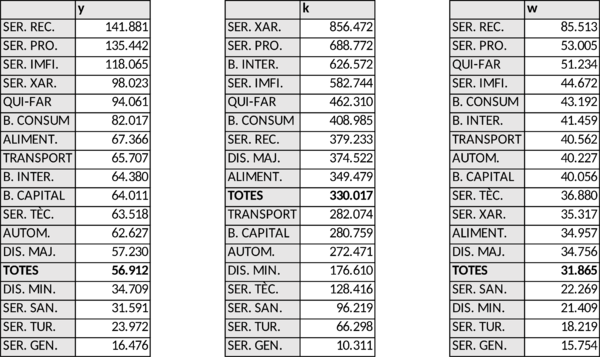

y = Y/L = VAB per empleat (indicador de la productivitat del treball)

k = K/L = Actiu total per empleat (indicador de la dotació de capital per treballador)

m = E/S = Relació entre l’EBITDA i els ingressos d’explotació (indicador del marge de benefici brut)

v = K/S = Relació entre l’actiu total i els ingressos d’explotació (indicador de la intensitat de capital dels processos productius)

r = E/K = m/v = Relació entre l’EBITDA i l’actiu total (indicador de la rendibilitat bruta del capital)

σ = FK/K

w = WL/L = Relació entre sous i salaris i nombre d’empleats (indicador de la remuneració salarial per treballador)

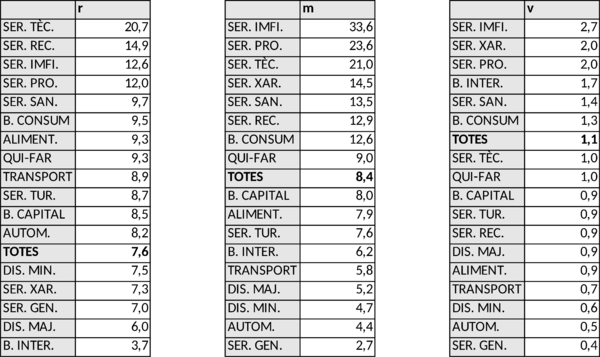

I/E = Relació entre els interessos pagats i l’EBITDA (indicador de la càrrega de deute)

i = I/D = tipus d’interès del deute

És important advertir que les grans empreses acostumen a tenir al seu balanç un volum elevat d’actius financers que en sentit estricte no s’haurien d’incloure dins del concepte de capital com a recurs productiu per calcular la rendibilitat econòmica. La limitació de la informació disponible en l’elaboració d’aquest treball ha obligat a utilitzar un concepte de capital més ampli, que inclou tots els actius registrats, com a primera aproximació. En versions posteriors d’aquest estudi es procurarà ampliar la informació de base per tal de poder utilitzar una mesura d’actius dedicats a l’explotació i, per tant, potencials generadors de valor afegit brut: actiu material fix + existències + tresoreria + comptes a cobrar de clients – comptes a pagar de proveïdors.

3.4. Indicadors addicionals

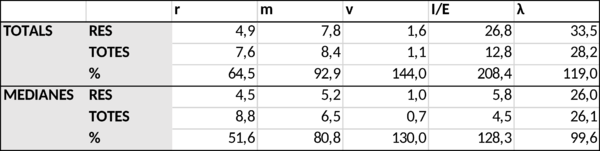

A partir dels indicadors anteriors, aplicant determinats supòsits de treball, s’han elaborat dos indicadors addicionals:

ρ = taxa de rendibilitat neta del capital propi

Per calcular els valors d’aquest indicador s’ha aplicat una taxa fiscal efectiva sobre els beneficis declarats τ = 0,2 i una taxa de depreciació δ = 0,08 a totes les empreses.

gK = taxa potencial de creixement de l’actiu net amb equilibri financer (estabilitat a llarg termini de les ràtios d’endeutament, distribució de dividends i emissió neta d’accions)

La variable gK representa la taxa de creixement dels actius. El símbol θ és una constant que representa la proporció dels beneficis nets distribuïda com a dividends (pay-out), menys el valor de les ampliacions de capital (equity) com a proporció dels beneficis nets, més el valor de les re-compres d’accions (share buy-backs), també com a proporció dels beneficis nets. Per calcular el valor de gK s’assumeix una ràtio d’endeutament λ = D/K igual a la registrada a cada empresa l’exercici de referència i un valor de θ = 0,5 per a totes les empreses.

4. RESULTATS GLOBALS

En aquest apartat i en els següents es presenten els principals fets estilitzats que caracteritzen les empreses de la mostra. El signe i la intensitat de les interrelacions entre les variables rellevants s’analitzen calculant els coeficients de correlació. En aquest sentit, és important tenir en compte que correlació no implica causalitat. Per tant, en aquests tres apartats només s’identifiquen les principals interrelacions observades entre les variables, reservant per a l’apartat 7 les interpretacions possibles dels resultats.

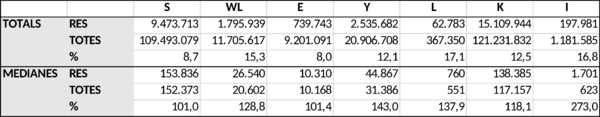

4.1. Principals agregats

Les 313 empreses de la mostra facturen en total 109.493 milions d’euros, que en relació amb el PIB català de 2015 (215.641 milions) representa un 50,8%, i ocupen un total de 367.350 treballadors (un 10,6% de tots els llocs de treball a Catalunya el 2015). No obstant, la mesura més comparable amb el PIB és el VAB, que per al conjunt de les empreses analitzades arriba a gairebé els 20.906 milions d’euros, un 9,7% del PIB català.

La facturació mitjana per empresa és d’uns 350 milions d’euros, però el valor més freqüent se situa a l’entorn dels 150 milions. La mostra conté una elevada dispersió per rangs de facturació: hi ha 21 empreses amb facturacions superiors a 1.000 milions, 22 entre 1.000 i 500 milions, 172 entre 500 i 100 milions i 98 entre 100 i 50 milions.

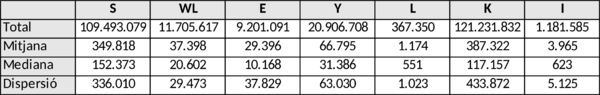

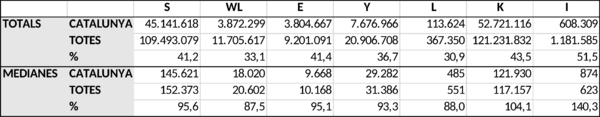

La línia “Total” recull els valors corresponents al conjunt de les empreses de la mostra per a cada una de les variables. La línia “Mitjana” resulta de la divisió entre els totals i el nombre d’empreses de la mostra. La línia “Mediana” mostra les medianes o valors més típics o freqüents per a cada variable. Finalment, la línia “Dispersió” quantifica el grau de desviació respecte de la mitjana.

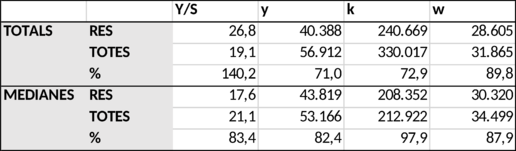

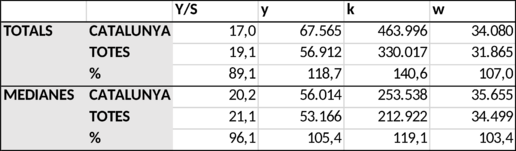

A la Taula 2 es pot observar que per al conjunt de la mostra, considerada com si fos una única empresa, la productivitat del treball se situa en gairebé els 57.000 euros, amb un capital per treballador d’uns 330.000 i un salari per treballador que s’apropa als 32.000. No obstant, aquests valors totals estan influïts per les xifres relativament més elevades de les empreses més grans de la mostra –com posen de manifest els indicadors de dispersió i la diferència amb les medianes, que indiquen els valors més freqüents.

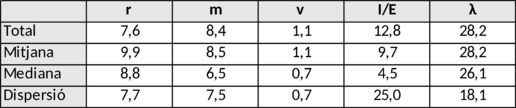

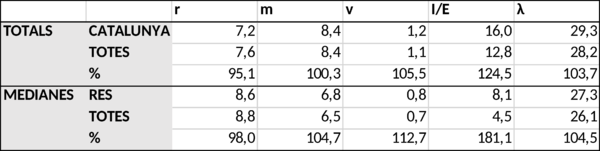

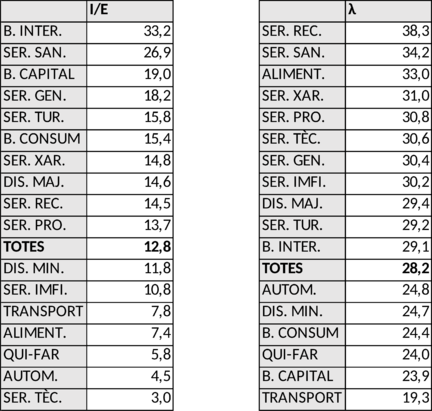

A la Taula 3 s’observa una rendibilitat bruta del capital per al conjunt d’empreses del 7,6%, amb una mitjana del 9,9% i una mediana del 8,8%. Per al conjunt el marge d’explotació se situa en el 8,4% i l’actiu representa 1,1 vegades la facturació. El fet que les medianes presentin valors inferiors per aquestes variables és indicatiu de que les empreses de menor dimensió operen amb marges inferiors, però també amb processos productius amb una menor intensitat de capital, que els hi permet obtenir rendibilitats superiors (r = m/v). La càrrega dels interessos pagats representa un 12,8% de l’EBITDA per al conjunt de la mostra, però els valors molt inferiors de la mediana indiquen que la majoria d’empreses operen amb càrregues significativament inferiors. L’endeutament se situa a l’entorn del 28% de l’actiu, sense gran diferències entre el total, la mitjana i la mediana.

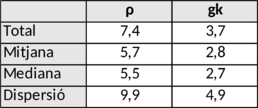

La rendibilitat del capital propi (7,4%) és, en conjunt, similar a la rendibilitat bruta (7,6%), però els valors més freqüents són notablement inferiors (5,5%), amb una elevada dispersió entre empreses. Finalment, la taxa potencial de creixement dels actius en condicions d’equilibri financer s’estima en el 3,7% per al conjunt de la mostra, però el valor de la mediana és notablement inferior (2,7%) i s’observa una elevada dispersió.

4.2. Productivitat, capitalització i dimensió empresarial

La Taula 5 mostra els coeficients de correlació de la productivitat del treball (y = Y/L) amb dues mesures de la dimensió empresarial (S = facturació i Y = VAB) i un indicador de la dotació de capital per treballador (k = K/L).

Com es pot observar, el grau de correlació entre la productivitat del treball i els dos indicadors de dimensió empresarial és significativament positiu, sense que d’aquesta regularitat estadística es pugui deduir cap relació de causalitat unívoca en un o altra sentit. En principi, aquesta correlació es podria interpretar en el sentit que la dimensió determina el nivell de productivitat (per exemple via economies d’escala), que la productivitat determina la dimensió (via un major creixement de les empreses relativament més productives), que les dues variables (dimensió i productivitat) estan al seu torn correlacionades amb un tercer factor o grup de factors no identificats, o que el sentit de la causalitat és bidireccional.

La igualment intensa correlació entre el producte i el capital per treballador tampoc permet deduir cap relació unívoca de causalitat, però sí es pot afirmar que les empreses amb majors nivells de productivitat mostren, en general, una major dotació d’actius per empleat. Una omissió important d’aquest estudi és la falta d’informació sobre actius intangibles no comptabilitzats en l’actiu empresarial (coneixement i habilitats dels treballadors i qualitat de l’equip directiu, orientació a la innovació, grau d’internacionalització), que presumiblement estarien positivament correlacionats amb la productivitat del treball.

A la Taula 6 s’observa com la dotació de capital per treballador, k, està positivament correlacionada amb les dues mesures de dimensió i amb la intensitat de capital dels processos productius (v = K/S).

Mentre que a la Taula 7 s’aprecia una correlació positiva entre la remuneració dels treballadors (w = WL/L) i la productivitat del treball. En canvi, el grau de correlació entre salaris i dimensió empresarial, encara que positiu, és feble.

La Taula 8 mostra una certa correlació positiva entre la rendibilitat bruta del capital i la productivitat del treball, no tan intensa com la que s’aprecia entre productivitat i capital per treballador. Per altra banda, l’associació entre rendibilitat i dimensió empresarial, encara que positiva, és molt feble. Això vol dir que hi ha una elevada probabilitat de trobar-se empreses amb nivells elevats de rendibilitat i petita dimensió i a la inversa.

No s’observa cap relació significativa entre el marge d’explotació (m = E/S) i la dimensió empresarial en termes de facturació (S). En canvi, sí s’observa una clara correlació positiva entre els marges i la dimensió mesurada en termes de valor afegit (Y). Una possible explicació seria que els marges d’explotació en termes de facturació estan afectats per la naturalesa pròpia de l’activitat. Per exemple, els marges sobre facturació a la distribució comercial tendiran a ser sistemàticament inferiors als de la majoria de manufactures donat que una major part dels ingressos de la distribució tenen com a contrapartida les compres a altres sectors.

En canvi, l’elevada correlació entre marges i dimensió en termes de VAB podria estar reflectint tant una millor posició competitiva de les empreses més grans, com la necessitat d’aquestes empreses, que tendeixen a utilitzar processos productius més intensius en capital, d’operar amb marges més amplis per assolir un mateix nivell de rendibilitat que les empreses amb una menor relació capital/producte. En suport d’aquest arguments, s’observa una clara correlació positiva entre els marges d’explotació i la ràtio actius sobre vendes (v = K/S).

La Taula 10 complementa la informació de la Taula 9, mostrant la nul·la correlació entre la intensitat de capital, v, i la dimensió en termes de facturació (S) i, en canvi, una relació positiva més clara en termes de VAB (Y). A aquesta mateixa taula també s’observa una relació moderadament positiva entre la intensitat de capital i la ràtio d’endeutament (λ = D/K).

Per altra banda, no s’observa cap correlació entre la ràtio d’endeutament i la dimensió empresarial, ni en termes de facturació ni en termes de VAB. I només s’observa una moderada correlació positiva entre aquesta ràtio i la que representa la càrrega dels interessos sobre l’excedent d’explotació (I/E).

Finalment, la Taula 12 mostra una feble correlació positiva entre la capacitat de creixement dels actius empresarials amb equilibri financer (gK, que al seu torn és funció de la rendibilitat neta estimada dels fons propis, ρ) i la dimensió empresarial –però sí s’observa una forta correlació positiva entre el potencial de creixement amb equilibri financer i la productivitat.

Per tant, els resultats d’aquesta última taula donen suport a la idea de considerar la productivitat com a factor determinant de la dimensió, via una major rendibilitat i capacitat de creixement financerament sostenible.

5. RESULTATS PER TIPOLOGIES D’EMPRESA

5.1. Cotitzades versus no cotitzades

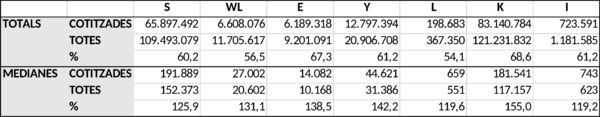

S’han identificat un total de 127 empreses cotitzades a la mostra: un 41% del total. No obstant, aquestes 127 empreses representen un 60% de la facturació del conjunt de la mostra, un 61% del VAB, un 67% dels beneficis bruts i un 69% dels actius totals. En canvi, només ocupen un 54% dels empleats. L’empresa cotitzada típica factura 192 milions (un 26% més que l’empresa típica del conjunt de la mostra), ocupa un 20% més de treballadors i té un 55% més d’actius que l’empresa mediana del conjunt.

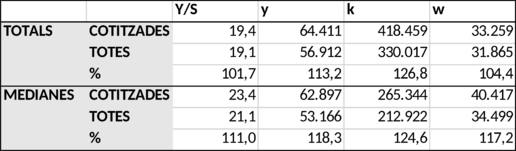

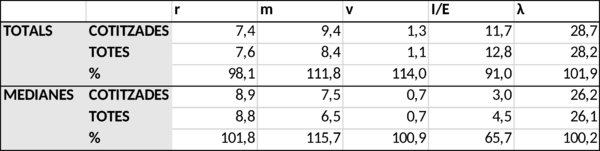

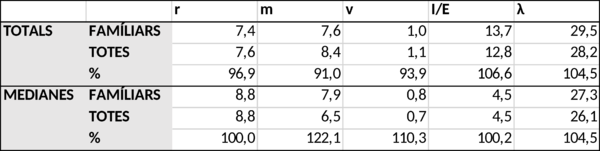

Els “TOTALS” representen les sumes dels valors de cada grup. Les “MEDIANES” els valors més típics. La línia “TOTES” fa referència als valors del conjunt de les 313 empreses. El signe “%” indica el percentatge que representa el valor de la línia superior amb relació a la inferior.

Pel que fa als principals ràtios, la productivitat de les cotitzades –en conjunt– és un 13% superior i la dotació de capital per treballador un 27% superior. No obstant, el salari per treballador a les cotitzades només supera un 4,4% el total de la mostra –si bé en termes d’empresa típica el salari a les cotitzades sí supera àmpliament la mediana de tota la mostra (un 17%).

En canvi, la rendibilitat bruta de les cotitzades és molt similar a la del conjunt –tant en termes totals com de mediana. Malgrat que la intensitat de capital és superior a les cotitzades, la compensen amb uns majors marges d’explotació, generant unes taxes de retorn sobre l’actiu total similars a les no cotitzades. Els nivells d’endeutament i la càrrega dels interessos també són similars.

5.2. Familiars versus no familiars

Als efectes d’aquest estudi empreses familiars són aquelles en les que l’accionista únic o de referència del grup empresarial al que pertany és un particular, una família o un grup de famílies identificables. Això inclou un nombre important d’empreses cotitzades i la majoria de les no cotitzades. La major part de les empreses classificades com a familiars tenen la seu corporativa del grup a Catalunya, però també són nombroses les empreses familiars que tenen seu corporativa a l’estranger o a la resta de l’Estat.

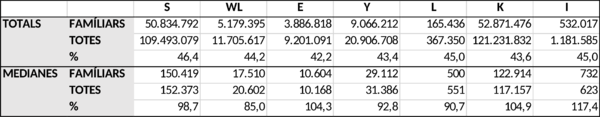

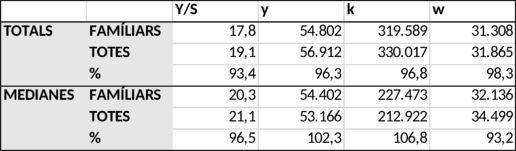

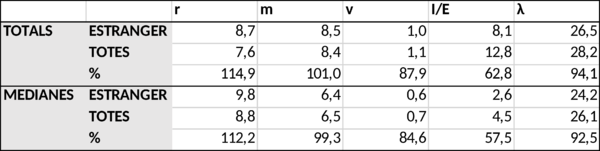

S’han classificat 143 empreses en la categoria familiar, un 45,7% del total, que representa un 46% de la facturació, 43% del VAB, 42% dels beneficis, 44% dels actius i 45% de l’ocupació. La dimensió de l’empresa familiar típica per facturació (150 milions) és molt similar a la mediana del conjunt d’empreses (152 milions).

Els indicadors de productivitat, capital i salaris per treballador són també molt similars als del conjunt de l’economia: lleugerament inferiors pel que fa als valors totals i moderadament superiors en medianes.

Les rendibilitats brutes, els marges d’explotació, la relació actiu/vendes, la càrrega d’interessos i els nivells d’endeutament són també similars al conjunt.

5.3. Catalunya/resta de l’Estat/Estranger

La tercera tipologia analitzada és segons la ubicació de la seu corporativa del grup empresarial al que pertany la societat mercantil: Catalunya, resta de l’Estat i estranger.

5.3.1. Estranger

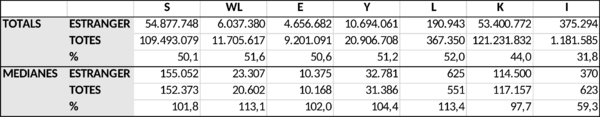

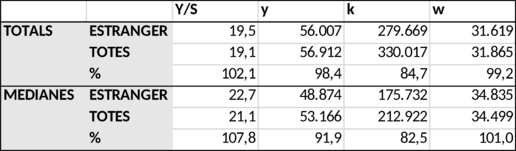

S’han identificat 153 empreses amb seu corporativa principal a l’estranger, un 48,9% del total, que representen un 50% de la facturació, 51% del VAB, 51% dels beneficis bruts, 44% dels actius i 52% de l’ocupació total.

Els indicadors de productivitat i dotació de capital de les empreses estrangeres són inferiors als dels conjunt de la mostra –especialment pel que fa a les medianes: l’empresa típica. En canvi, el salaris per empleat són similars al conjunt.

En contrast amb la menor productivitat relativa observada a les empreses estrangeres, la rendibilitat bruta és major en aquest grup d’empreses, com a resultat d’un marge lleugerament superior combinat amb una intensitat de capital inferior. La càrrega dels interessos i l’endeutament són inferiors al total.

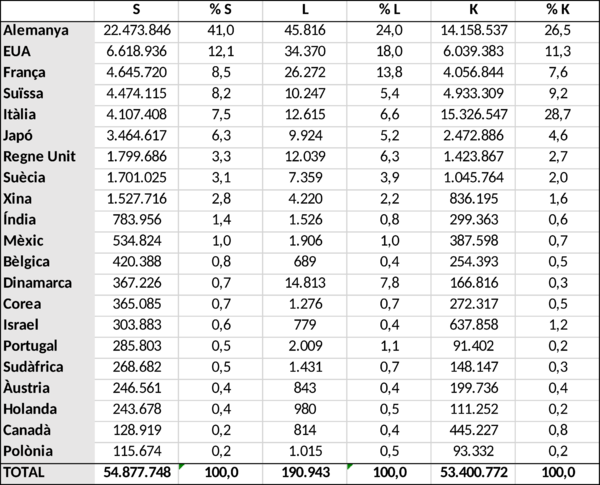

La Taula 22 mostra els països on s’ubiquen les seus corporatives dels grups als que pertanyen les empreses classificades com a estrangeres, ordenades per facturacions totals del conjunt d’empreses assignades a cada país. També es mostren els ocupats i el valor dels actius, en valors absoluts (treballadors i milers d’euros) i els percentatges del total corresponent a empreses estrangeres.

El primer país per facturació és Alemanya, amb uns 22.400 milions d’euros, el que representa un 41% del total, i també per nombre de treballadors (45.816, un 24% del total). Per actius el liderat correspon a Itàlia (28,7%), seguit d’Alemanya (26,5%). El segon i tercer països són els EUA (12,1% de la facturació i 18,0% de l’ocupació) i França (8,5% de la facturació i 13,8% de l’ocupació). A continuació destaquen Suïssa, Itàlia i Japó. Altres països amb quotes de facturació i ocupació iguals o superiors a l’1% són Regne Unit, Suècia, Xina i Mèxic. Completen la llista Índia, Bèlgica, Dinamarca, Corea, Israel, Portugal, Sudàfrica, Àustria, Holanda, Canadà i Polònia.

5.3.2. Resta de l’Estat

S’han identificat un total de 21 empreses integrades en grups amb seu corporativa en altres zones de l’Estat, que representen un 8,7% de la facturació, 12,1% del VAB, 8,0% dels beneficis, 12,5% dels actius i 17,1% de l’ocupació

Aquest grup d’empreses té nivells de productivitat, capitalització i salarials significativament inferiors als del conjunt de la mostra.

Les rendibilitats també són menors. En canvi, tant la càrrega d’interessos com l’endeutament se situen per sobre del conjunt de la mostra.

5.3.3. Catalunya

La mostra conté 139 empreses adscrites a grups empresarials amb seu central a Catalunya, que representen el 41,2% de la facturació, el 36,7% del VAB, el 41,4% dels beneficis i el 43,5% dels actius. En contrast amb les empreses del grup anterior, les que depenen de seus centrals ubicades a Catalunya tenen un menor pes relatiu en termes d’ocupació: 30,9% del total.

Aquest grup d’empreses mostra nivells de productivitat i capitalització significativament superiors als del conjunt de la mostra i nivells salarials moderadament superiors.

En canvi, les rendibilitats brutes són lleugerament inferiors, com a resultat d’una relació actius/vendes superior amb uns marges similars. La càrrega d’interessos és superior, amb uns nivells d’endeutament similars.

5.3.3.1. Empreses familiars amb centre de decisió a Catalunya

Un subgrup específic i especialment rellevant de les empreses dependents de seus corporatives ubicades a Catalunya són les de propietat familiar o aquelles en les que els principals accionistes són grups familiars –es tracti o no d’empreses cotitzades. Està formar per 105 de les 139 empreses amb centre de decisió a Catalunya, que representen un 23,1% de la facturació i del VAB, 20,8% de l’ocupació, 25,2% dels beneficis i 25,3% dels actius. En termes generals, a l’entorn d’una quarta part de les principals magnituds monetàries i d’una cinquena part de l’ocupació.

Aquest subgrup mostra nivells de productivitat i de capitalització superiors al conjunt, mentre que els nivells salarials són molt similars. Les rendibilitats brutes també són similars, fruït d’uns marges d’explotació superiors combinats amb una relació actius/vendes també superior. Tant la càrrega dels interessos com l’endeutament són moderadament superiors.

5.3.3.2. Empreses cotitzades no familiars amb centre de decisió a Catalunya

Un segon subgrup rellevant és el de les empreses cotitzades amb seu central a Catalunya sota el control de grups empresarials o financers no familiars o amb accionariat dispers. Es tracta de només 13 empreses, però conjuntament representen un 14,7% de la facturació, 7,7% del VAB, 13,2% dels beneficis i 16,1% dels actius. En canvi, els seu pes relatiu en termes d’ocupació és molt menor: només un 2,1% del total.

Aquest grup d’empreses destaca per nivells de productivitat, capitalització i salarials molt superiors als del conjunt de la mostra objecte d’aquest estudi. Les empreses típiques d’aquest subgrup (medianes) mostren rendibilitats brutes molt superiors a les del total d’empreses, però no així quan es calculen les xifres agregades del conjunt, el que implica una certa heterogeneïtat dins d’aquest subgrup –amb unes poques empreses amb facturacions molt elevades marcant la diferència entre mitjanes i medianes. Els nivells d’endeutament són superiors al total.

5.3.3.3. Empreses no cotitzades i no familiars (private equity)

Un darrer subgrup a considerar seria el constituït per empreses de capital privat no familiar i no cotitzades –per exemple, les participades per firmes de private equity majoritàriament d’origen estranger, cooperatives, mutualitats i fons d’inversió de capital públic. En particular, s’han identificat 10 empreses controlades o participades per firmes de capital privat, que representen quotes relativament modestes del total, una facturació conjunta de 2.240 milions, uns actius de 1.329 milions i ocupen a 5.712 persones.

Aquestes empreses operen, en conjunt, amb nivells de productivitat, capitalització i salarials inferiors al total. La rendibilitat bruta del conjunt d’empreses participades pels fons de capital privat és superior a la del total de la mostra, però la mediana és inferior, la qual cosa denota una elevada heterogeneïtat de situacions i dimensions dins del grup. Potser sorprenentment, els nivells d’endeutament registrat són inferiors al total de la mostra objecte d’estudi.

6. RESULTATS SECTORIALS

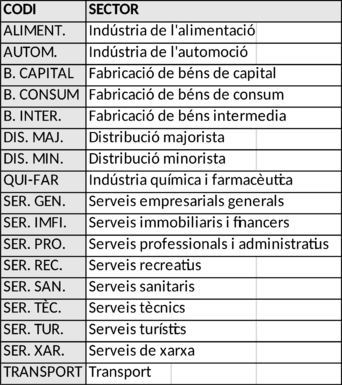

La classificació sectorial utilitzada en aquest treball difereix de la utilitzada habitualment pels instituts estadístics, però manté una correspondència exacta amb els epígrafs de la CNAE 2009. La raó d’aquesta diferència és doble:

i) D’ordre pràctic, amb l’objectiu de poder agrupar en categories relativament homogènies un nombre mínim d’empreses per a cada categoria, tenint en compte la relativament reduïda dimensió de la mostra.

ii) De fons, amb l’objectiu de posar de relleu les interrelacions entre els diferents sectors al llarg d’una mateixa cadena de valor i les diferències segons la posició en la cadena de valor.

Sota aquests dos criteris, les 313 empreses de la mostra s’han agrupat, en primer lloc, en dos grans blocs d’activitat:

I. Producció, transport i distribució de béns materials

II. Provisió de serveis (empresarials, personals i transversals)

El primer grup és el principal eix vertebrador de l’economia catalana. Les fases de producció, transport i distribució, majorista i minorista, defineixen cadenes de valor al voltant dels diferents tipus de béns materials: béns de capital, béns intermedis i béns de consum. La separació habitual entre activitats industrials i de serveis relacionats amb el transport i la distribució no té en compte aquestes interaccions i difumina el paper tractor del nucli industrial al llarg de tota la cadena. Per aquest motiu, recentment s’han elaborat un conjunt d’estudis que busquen evitar aquest biaix amb una re-classificació sectorial, sota la noció de “nova indústria” (Poveda, 2015).

Aquest grup inclou 235 empreses (el 75,1% de la mostra) i representa el 72,4% de la facturació total, el 57,7 del VAB, el 52,2% dels beneficis, el 57,5% dels actius i el 55,6% de l’ocupació. L’empresa típica d’aquest grup té una dimensió moderadament més gran que el total. En conjunt, les empreses del grup són més productives, estan millor capitalitzades i paguen salaris més elevats en comparació amb el total de la mostra objecte d’estudi. No obstant, les diferències en aquest sentit amb el Grup II són d’un ordre de magnitud secundari –les diferències més importants s’observen entre els diferents sectors que composen cada grup, com es veurà més endavant. Per altra banda, els indicadors de rendibilitat i els marges d’explotació de les empreses del grup I se situen clarament per sota del conjunt de la mostra. Aquesta diferència està línia podria implicar que una part important de les empreses d’aquest grup operen en activitats més madures i amb una major pressió de la competència.

Les altres 78 empreses de la mostra s’han assignat al Grup II (un 24,9% del total). Malgrat representar només un 27,6% de la facturació total, aporten el 42,45 del VAB, el 47,8% dels beneficis, el 42,5% dels actius i el 47,8% de l’ocupació. Les empreses típiques d’aquest grup tenen una dimensió significativament inferior a les del conjunt de la mostra i registren nivells de productivitat, capitalització i salarials inferiors al total. En canvi, obtenen rendibilitats superiors, degut a uns marges d’explotació també superiors.

La provisió de serveis se situa en la base (serveis financers, empresarials i de xarxa) i en la corona exterior (serveis personals, turístics i recreatius) de l’estructura productiva. La seva existència i extensió està vinculada a fenòmens com la externalització, la desmaterialització i l’especialització creixent de les activitats productives. Incideixen en la productivitat de les empreses dedicades a la fabricació, el transport i la distribució, i al mateix depenen dels nivells de productivitat d’aquestes empreses. Per tant, la seva posició en la cadena de valor de les diferents activitats productives és molt heterogènia, com també ho és la dotació de factors i la intensitat de coneixement i tecnològica a les diverses branques dels serveis.

A continuació es comenten els principals resultats econòmics corresponents als diferents sectors i subsectors inclosos dins de cada grup. Al final de l’apartat se presenten les taules comparatives per a cada variable i cada un dels sectors.

6.1. Producció, transport i distribució de béns materials

Dins d’aquest grup s’inclouen els següents sectors:

- La indústria, majoritàriament manufacturera.

- El transport, majoritàriament de mercaderies, i les activitats logístiques.

- La distribució, majorista i minorista.

6.1.1. Indústria

6.1.1.1. Conjunt de la indústria

El sector industrial suma 140 empreses, que representen el 43,4% de la facturació total, 37,4% del VAB, 35,7% dels beneficis i 36,1% dels actius –però només el 29,6% de l’ocupació. Les empreses industrials estan sobre-representades en la mostra d’aquest estudi en comparació amb el seu pes en el conjunt de l’economia, degut a la seva major presència entre les empreses de major dimensió.

L’empresa industrial típica és un 11,6% més gran que l’empresa representativa del conjunt de la mostra en termes de facturació, però un 8,1% més petita en termes de VAB. És a dir, els inputs procedents d’altres sectors representen un percentatge relativament més elevat de la seva facturació, però quan s’exclou aquest factor la dimensió de les empreses industrials és en realitat inferior a les del conjunt de la mostra. Per tant, la major freqüència de les empreses industrials entre les grans empreses, en comparació amb la resta de l’economia, no implica una dimensió superior dins del grup de les grans empreses.

Les empreses industrials de la mostra, en conjunt, són significativament més productives i els seus treballadors operen amb dotacions de capital superiors i reben salaris superiors en comparació amb el total. Malgrat aquests bons indicadors, la rendibilitat bruta en aquest sector se situa lleugerament per sota del total. Per al conjunt del sector, aquest fet és conseqüència d’uns menors marges d’explotació, possiblement associats amb una major exposició a la competència internacional.

6.1.1.2. Principals subsectors industrials: automoció, químic-farmacèutic i alimentació

Tres quartes parts de la facturació del sector industrial procedeix de només tres subsectors, que per sí mateixos representen el 34,4% de la facturació total de la mostra.

6.1.1.2.1. Automoció

El primer subsector industrial, i un dels principals subsectors representats a la mostra, és l’automoció. L’integren 58 empreses, que representen un 13,3% de la facturació total, 8,5% del VAB, 6,9% dels beneficis, 6,4% dels actius i 7,7% de l’ocupació. Inclou fabricants de vehicles de motor, d’equips elèctrics i electrònics, manufactures de plàstic i altres components, peces i accessoris. L’empresa típica del sector supera en dimensió al total en termes de facturació, però no en termes de VAB.

L’empresa representativa d’aquest subsector té nivells de productivitat similars als totals i dotacions de capital per treballador i salaris inferiors. En canvi, al conjunt del subsector es registra una productivitat i uns nivells salarials superiors als totals. Aquesta diferència entre valors mitjans i medianes reflecteix l’elevada heterogeneïtat de les activitats desenvolupades dins del subsector, en el que conviuen els grans fabricants de vehicles amb empreses de components de dimensió més reduïda i tecnologies més madures.

La rendibilitat bruta és superior a la total, tant pel conjunt com en mediana. Es tracta d’un subsector que opera amb marges més estrets, però també amb una menor intensitat de capital i nivells d’endeutament comparativament menors.

6.1.1.2.2. Química-Farmàcia

El subsector químic-farmacèutic és el segon en importància relativa dins del sector industrial. Inclou la fabricació de productes bàsics de química inorgànica; plàstics; colorants i pigments; olis essencials; sabons, detergents i altres articles de neteja; perfums i cosmètics; productes farmacèutics de base i especialitats farmacèutiques. L’integren 37 empreses que representen el 10,8% de la facturació total de la mostra, 11,1% del VAB (superior per aquest concepte a l’automoció), 11,5% dels beneficis, 9,4% dels actius i 6,7% de l’ocupació. La dimensió de l’empresa típica és a l’entorn d’una quarta part superior a la dimensió típica d’una empresa representativa del total de la mostra.

Tant la productivitat mitjana com la mediana al subsector químic-farmacèutic supera més d’un 60% al total, la dotació de capital per treballador més d’un 40% i els nivells salarials un 60,8% pel conjunt del subsector i un 46,9% per l’empresa típica. Les rendibilitats brutes obtingudes estan en sintonia amb els valors anteriors, com a resultat d’uns marges d’explotació superiors i una dotació de capital moderadament inferior. Els nivells d’endeutament també estan per sota del total.

6.1.1.2.3. Alimentació

El tercer gran subsector industrial és l’alimentació, que inclou la producció agrícola i ramadera; de productes per l’alimentació animal; llet i lactis; molineria; pa i pastisseria; confiteria; salses i condiments; processament i conservació de la carn; productes càrnics i de volateria; aliments dietètics; aliments preparats; vins, cerveses i begudes no alcohòliques. Està integrat per 39 empreses que representen un 10,3% de la facturació total, 8,9% del VAB, 9,7% dels beneficis, 7,9% dels actius i 7,5% de l’ocupació. La dimensió de l’empresa alimentària típica és un 19,6% superior al total en termes de facturació, però un 27,7% inferior en termes de VAB, reflectint el relativament elevat pes de les compres a altres sectors en relació a la generació de valor dins del subsector.

El conjunt del subsector mostra nivells de productivitat, dotació de capital i salarials superiors als totals, però les medianes de la productivitat i dels salaris per treballador són inferiors, el que posa de manifest una elevada heterogeneïtat dins d’aquest subsector. La rendibilitat bruta del conjunt del subsector supera la total, però la de l’empresa típica se situa lleugerament per sota, reflectint de nou situacions molt heterogènies dins del mateix subsector.

6.1.1.3. Altres subsectors industrials: béns intermedis, de capital i de consum

6.1.1.3.1. Béns intermedis

La fabricació de béns intermedis inclou l’extracció de minerals; la fabricació de ciment; acer; forja i estampació de metalls; estructures metàl·liques; tubs, perfils i accessoris d’acer; filferro; ceràmica sanitària; vidre; paper i cartró; papers pintats; productes tèxtils d’ús tècnic o industrial; preparació i filatura de fibres tèxtils; activitats d’impressió i arts gràfiques; cables elèctrics i electrònics; material i equipament elèctric, components electrònics i gasos industrials.

Aquest subsector, molt heterogeni, l’integren 33 empreses que representen un 6,5% de la facturació total, 6,0% del VAB, 4,8% dels beneficis, 10,0% dels actius i 5,3% de l’ocupació. Les empreses típiques d’aquest subsector tenen una dimensió inferior al total, tant en termes de facturació com en termes de VAB. Tant en conjunt com pel que fa a l’empresa representativa, aquest subsector registra nivells de productivitat, capital per treballador i salaris notablement superiors al total. En canvi, la rendibilitat bruta és molt inferior, com a resultat d’uns marges d’explotació inferiors combinats amb una major intensitat de capital. La càrrega dels interessos és molt superior en comparació amb el total, encara que el nivell d’endeutament (amb relació als actius) és similar.

El feble registre en termes de rendibilitat bruta, malgrat l’elevada productivitat, podria estar indicant que es tracta, en conjunt, d’un subsector on la diferenciació del producte és més difícil, subjecte a fortes pressions competitives i, possiblement, a uns patrons de demanda relativament menys dinàmics amb l’actual estructura de costos i preus –la qual cosa podria anticipar un menor creixement diferencial en el futur.

6.1.1.3.2. Béns de capital

El subsector de béns de capital inclou la fabricació de maquinària per a les indústries del plàstic i cautxú; tèxtil, confecció i cuir, i d’ús general; d’aparells de distribució i control elèctric; material i equipament elèctric i electrònic; instruments mèdics i odontològics, de mesura, verificació i navegació. L’integren 7 empreses que representen percentatges inferiors al 2% en la majoria de magnituds agregades, amb una dimensió mediana inferior al total en termes de facturació però superior en termes de VAB.

Es tracta d’un conjunt d’empreses que presenten nivells de productivitat i salarials notablement superiors al total, malgrat una dotació d’actius per treballador inferior. És possible que els actius no comptabilitzats (capital humà i tecnològic) juguin un paper rellevant en aquesta branca d’activitat. La dimensió de l’empresa típica és inferior al total en termes de facturació, però clarament superior en termes de VAB.

En contrast amb l’anterior, aquest subsector opera amb rendibilitats superiors al total i nivells d’endeutament inferiors, amb una diferenciació basada en la tecnologia i el coneixement tècnics més difícils de replicar, anticipant un major potencial de creixement.

6.1.1.3.3. Béns de consum

És tracta d’un subsector també molt heterogeni: inclou la fabricació de roba de vestir i accessoris; d’articles de marroquineria i de viatge; de paper i de cartró per ús domèstic; d’articles de neteja i de llibres. El composen només 6 empreses, que representen a l’entorn d’un 1% de les principals magnituds de la mostra. L’empresa típica d’aquest subsector té una dimensió inferior al total en termes de facturació, però superior en termes de VAB.

Opera amb nivells de productivitat, capital per treballador i salarials notablement superiors al total, i mostra rendibilitats superiors, fruït d’uns marges d’explotació més elevats que el total, que compensen la major intensitat de capital dels processos productius. En el cas d’aquest subsector és possible que el marge per diferenciar el producte via marca i posicionament de mercat jugui a favor dels operadors, indicant un elevat potencial de creixement.

6.1.2. Distribució

En el sector de la distribució comercial cal diferenciar el comerç majorista del minorista.

6.1.2.1. Distribució majorista

La distribució majorista inclou el comerç a l’engròs de productes químics i farmacèutics; de ferreteria, fontaneria i calefacció; de fusta, materials de construcció i aparells sanitaris; de màquines-eina; d’equipament d’oficina, de cereals, tabes i aliments per animals; de peix i marisc; de begudes, de lactis, ous, olis i greixos comestibles, de fruites i hortalisses; de roba de vestir i calçat; de perfumeria i cosmètica; d’electrodomèstics i d’altres articles d’ús domèstic.

El subsector l’integren 36 empreses que representen el 8,4% de la facturació total, 5,8% del VAB, 5,2% dels beneficis, 6,6% dels actius i 5,8% de l’ocupació. La dimensió típica de l’empresa majorista és similar al total en facturació, però inferior en termes de VAB. Els nivells de productivitat del conjunt del sector són similars al total, mentre que tant les dotacions de capital com els salaris per treballador són superiors.

Les rendibilitats brutes, en canvi, són inferiors, com a resultat d’uns marges d’explotació més reduïts, possiblement reflectint una elevada pressió competitiva dins d’un subsector on la diferenciació del producte, situat al mig de la cadena de valor, és més difícil.

6.1.2.2. Distribució minorista

El subsector de la distribució minorista inclou la venda de vehicles a motor i de recanvis i accessoris; de mobles i aparells d’il·luminació; de ferreteria, pintura i vidre; el comerç no especialitzat amb predomini d’alimentació i begudes; el comerç especialitzat d’aliments, de roba i calçat; de jocs i joguines; de rellotgeria i joieria; d’ordinadors i programes informàtics; d’articles mèdics i ortopèdics i per correspondència o internet.

Es tracta d’un subsector amb un gran pes econòmic en el total, integrat per 36 empreses que representen el 14,5% de la facturació total, 9,4% del VAB, 8,2% dels beneficis i 8,3% dels actius. El seu pes en l’ocupació total, del 15,4%, és especialment destacable. La dimensió típica de la gran empresa minorista (bàsicament cadenes de supermercats, hipermercats i grans superfícies) és similar a la total en facturació, però significativament inferior en termes de VAB.

Les empreses minoristes operen amb nivells de productivitat, capitalització i salarials notablement inferiors al total. No obstant, la rendibilitat del conjunt del subsector és similar a la total, mentre que l’empresa minorista típica opera amb rendibilitats significativament superiors, com a resultat d’una menor intensitat de capital combinada amb uns marges d’explotació només moderadament inferiors al total. És possible que aquest diferencial de rendibilitat en favor de l’empresa minorista mediana obeeixi, almenys en part, a una posició de domini enfront les fases anteriors de la cadena de valor, associada amb la capacitat per fidelitzar el consumidor final.

6.1.3. Transport

El sector del transport inclou bàsicament les activitats de transport de mercaderies, però també s’ha inclòs dins d’aquest segment el transport aeri de passatgers (dues empreses), L’integren 13 empreses que representen un 3,4% de la facturació total, 2,7% del VAB, 2,4% dels beneficis, 2,0% dels actius i 2,3% de l’ocupació. Es tracta d’empreses amb una dimensió mediana més petita que el total, tant en termes de VAB com de facturació.

Les empreses d’aquest sector operen, en conjunt, amb nivells de productivitat i salarials superiors al total. No obstant, l’empresa típica mostra una menor productivitat i capitalització, posant en evidència una elevada heterogeneïtat dins del sector. Pel que fa a la rendibilitat, també s’observa un comportament asimètric entre el conjunt i la mediana. En general, es tracta d’empreses que operen amb marges més comprimits que el total, però també tenen menors requeriments de capital, indicant tecnologies més madures i una limitada capacitat de diferenciació.

6.2. Provisió de serveis (empresarials, personals i transversals)

La provisió de serveis s’ha classificat en tres segments principals:

- Serveis empresarials, adreçats a les empreses de tots els sectors.

- Serveis personals, fonamentalment dirigits al consumidor o usuari final.

- Serveis transversals, dirigits tant a les empreses com als usuaris finals.

6.2.1. Serveis empresarials

Dins dels serveis empresarials es distingeixen tres categories: generals, professionals i administratius, i tècnics. Per tant, inclouen branques d’activitat molt heterogènies en els recursos que utilitzen i els resultats que obtenen, malgrat tenir en comú que en gran part són fruït de l’externalització d’operacions específiques cap a empreses especialitzades.

6.2.1.1. Serveis generals

Els serveis generals comprenen la neteja industrial i d’edificis, els serveis integrals a edificis i instal·lacions, les activitats de call center (o contact center) i les empreses de treball temporal. Es tracta d’un subsector singular, que malgrat representar només un 1,5% de la facturació total, un 4,7% del VAB i un 0,5% dels actius, ocupa al 16,1% dels treballadors. En termes de facturació la dimensió d’aquestes empreses és inferior a la total, però en termes de VAB multiplica vàries vegades la dimensió mediana de les empreses de la mostra.

Es tracta d’un subsector que opera amb nivells de productivitat, capital per treballador i salarials molt baixos. En canvi, la rendibilitat de les operacions és similar al total pel conjunt del sector, encara que inferior en el cas de l’empresa típica. Es tracta d’un subsector molt obert a la competència, amb escassa diferenciació, i que opera amb marges d’explotació molt reduïts, que compensa amb una baixa intensitat de capital dels processos operatius. És un sector sense grans barreres d’entrada, però que opera en un segment de mercat amb pautes de demanda molt dinàmiques amb l’actual estructura de costos i preus.

6.2.1.2. Serveis professionals i administratius

Dins d’aquest grup s’inclouen les activitats de cobrament i d’informació comercial; de comptabilitat, auditoria i assessorament fiscal; jurídiques i altres professionals, científiques i tècniques. Inclou només 6 empreses, que representen un 1,5% de la facturació total i un 1,2% de l’ocupació, però en conjunt capten un 4,1% dels beneficis totals. La dimensió de les empreses és significativament superior a la total, tant pel que fa a la facturació com al VAB.

Aquest subsector destaca per uns nivells de productivitat, capitalització i salarials molt elevats en comparació amb el total de la mostra, reflectint una elevada incorporació de coneixement professional i tècnic especialitzat. L’avantatge en termes de productivitat es tradueix en uns nivells de rendibilitat també significativament superiors al total, fruït d’uns marges d’explotació molt amplis, que compensen amb escreix una elevada relació actiu/vendes. Per tant, es tracta d’una branca d’activitat amb una trajectòria potencialment expansiva, a mesura que se sumen nous entrants atrets per l’elevada rendibilitat, i que té com a principal barrera l’atracció i retenció de talent especialitzat.

6.2.1.3. Serveis tècnics

Dins dels serveis tècnics s’inclouen les activitats de consultoria informàtica, la gestió de recursos informàtics i altres serveis relacionats amb les TIC; els serveis tècnics d’enginyeria i altres activitat relacionades amb l’assessorament tècnic, i els assaigs i anàlisis tècnics. El subsector l’integren 12 empreses que representen només un 1,4% de la facturació, però un 3,4% dels empleats i un 3,6% dels beneficis. La dimensió mediana en termes de facturació és inferior, però en termes de VAB més que duplica l’empresa típica del total de la mostra.

Les empreses d’aquest subsector superen en nivells de productivitat i salarials al total, malgrat un menor nivell de capitalització per treballador. En el cas d’aquestes activitats el principal actiu és el capital humà en forma de coneixement i habilitats tècniques especialitzades –no recollit als balanços. Com en el cas dels serveis professionals, les empreses de serveis tècnics obtenen rendibilitats molt superiors a les del total, fruït d’uns marges d’explotació també molt superiors. Aquestes elevades rendibilitats fan preveure l’expansió del subsector amb l’entrada de nous operadors, amb la limitació que pugui representar la dificultat per captar i retenir talent.

6.2.2. Serveis personals

Dins dels serveis personals es distingeixen tres categories: sanitaris, turístics i recreatius.

6.2.2.1. Serveis sanitaris

Els serveis sanitaris inclouen les activitats hospitalàries, els establiments residencials per a persones grans, les activitats odontològiques i els serveis funeraris. S’han identificat 11 empreses dins d’aquest subsector, que representen només el 0,8% de la facturació, però el 3,4% de l’ocupació. La dimensió típica de l’empresa de serveis sanitaris és inferior a la total en facturació, però superior en VAB.

Tant la productivitat, com la capitalització i els salaris se situen significativament per sota del total, posant de manifest que dins d’aquest subsector conviuen els especialistes amb un segment ampli de personal de menor qualificació. Malgrat la baixa productivitat, les empreses del subsector obtenen rendibilitats clarament superiors al total, fruït d’uns elevats marges d’explotació.

Les elevades rendibilitats suggereixen la combinació d’unes pautes de demanda dinàmiques amb l’actual estructura de preus i costos, anticipant l’entrada de nous operadors i l’expansió de les activitats per part dels incumbents. El fet que la captació de talent especialitzat pugui representar una menor barrera pel creixement en comparació amb els serveis tècnics i professionals augura un augment en la quota d’ocupació d’aquest segment d’activitat.

6.2.2.2. Serveis turístics

Dins dels serveis turístics s’inclouen les activitats de restauració, l’hostaleria i les agències de viatges. Estan representades 10 empreses, que representen un 1,4% de la facturació, però un 2,3% del VAB i un 5,4% de l’ocupació total. La dimensió mediana de l’empresa del subsector és menor a la del total en termes de facturació, però molt similar en termes de VAB.

Com en el cas del subsector anterior, les empreses de serveis turístics operen amb nivells de productivitat, capitalització i salarials molt per sota del total, reflectint tan la menor complexitat tecnològica de les operacions com la menor qualificació dels llocs de treball. També obtenen rendibilitats superiors a les del total de la mostra, fruït d’uns patrons de demanda molt dinàmics, combinats amb una favorable dotació de recursos naturals i culturals i una estructura de preus i costos favorables. L’elevada elasticitat-renda d’aquest tipus de serveis fa preveure el dinamisme en la demanda a nivell global, mentre que l’encara elevada disponibilitat de treball poc qualificat a costos moderats imposa poques barreres a l’oferta –excepte les derivades de la regulació.

Cal destacar que els diferencials de rendibilitat no són tant amplis com en altres subsectors de serveis. Per tant, la pressió dels nous operadors sobre els actuals nivells de rendibilitat, associada amb limitacions a mitjà termini en la disponibilitat de personal, a mesura que es redueix la taxa d’atur i la població activa envelleix, podrien frenar el ritme d’expansió.

6.2.2.3. Serveis recreatius

Dins d’aquesta categoria s’inclouen les activitats de parcs d’atraccions i parcs temàtics, les dels clubs esportius, les de joc d’atzar i apostes, i la producció i exhibició cinematogràfica. L’integren només 6 empreses, però conjuntament representen el 3,4% del VAB, el 3,0% dels beneficis i el 3,6% de la massa salarial. La dimensió de l’empresa representativa és superior a la total.

Es tracta d’un subsector amb algunes singularitats destacades, reflectides en uns nivells de productivitat, capitalització i salarials molt superiors al total. Aquest fet es deu a la naturalesa específica de moltes d’aquestes activitats, basades en alguns casos en la captació de talents singulars, fortes inversions de capital amb economies d’escala i el posicionament en mercats amb importants barreres d’entrada.

Les elevades productivitats es tradueixen en elevades rendibilitats, que haurien de fer atractiva tant l’expansió de les operacions actuals com l’entrada de nous operadors. També es tracta d’activitats amb uns patrons de demanda favorables associats amb una elevada elasticitat-renda, però amb barreres d’entrada específiques i variables per a cada cas concret –i en molts casos dependents del marc regulatori vigent.

6.2.3. Serveis transversals

Dins d’aquest últim grup d’activitats s’inclouen dos categories: els serveis de xarxa i els serveis immobiliaris i financers.

6.2.3.1. Serveis de xarxa

Els serveis de xarxa inclouen essencialment la gestió de (xarxes de) infraestructures de tot tipus: aigua, energia, transport, telecomunicacions i tractament de residus. Més específicament, s’inclouen la captació, depuració i distribució d’aigües; la distribució de gas; la producció i distribució d’energia elèctrica; les activitats annexes al transport; les telecomunicacions i la recollida i tractament de residus.

Es tracta d’un dels sectors més important per dimensió i repercussió en la resta de la cadena productiva. Malgrat està integrat per només 18 empreses, en conjunt facturen un 18,6% del total, representen un 22,1% del VAB, un 32,1% dels beneficis i un 33,3% dels actius. En canvi, el seu pes en l’ocupació és relativament menys important: un 12,8%. La dimensió de l’empresa típica d’aquest sector multiplica per dos la dimensió de l’empresa representativa de la mostra total i per tres en termes de VAB.

Els nivells de productivitat gairebé dupliquen els del total i els de capital per treballador gairebé el tripliquen. Els nivells salarials de la mediana del sector són un 58,1% més elevats que els del total. En canvi, i potser sorprenentment, la rendibilitat bruta del sector és similar –i fins tot moderadament inferior– a la del total. L’explicació és que en molts casos es tracta d’activitats fortament regulades i molt intensives en capital. Per tant, els elevats marges d’explotació que gaudeixen són tot just suficients per obtenir una rendibilitat normal.

6.2.3.2. Serveis immobiliaris i financers

Per últim, els serveis immobiliaris i financers inclouen activitats associades amb les assegurances i la gestió, administració i promoció immobiliària. Es tracta d’un grup molt subrepresentat a la mostra d’aquest estudi, en comparació amb el seu pes real en l’economia. De fet, només s’han pogut identificar 5 empreses dins d’aquesta categoria, amb xifres globals modestes. No obstant, destaca el fet que amb un 0,5% de la facturació total aporten un 1,2% als actius totals i generen un 2,0% dels beneficis. La dimensió empresarial és més reduïda en termes de facturació, però superior en termes de VAB.

També es tracta d’un sector d’elevada productivitat, molt capitalitzat, amb salaris significativament superiors al total i amb rendibilitats també superiors, fruït d’uns marges que compensen amb escreix els elevats nivells de capitalització. L’escàs nombre d’empreses representades dins d’aquesta categoria no permet extreure generalitzacions referides als factors que determinen l’evolució d’aquest sector.

6.3. Taules comparatives

6.3.1. Codis dels sectors

6.3.2. Facturació (S), VAB (Y) i nombre d’empleats (L), % del total

6.3.3. Actius (K) i excedents empresarials bruts (E); % del total

6.3.4. Productivitat (y), capital (k) i remuneració per treballador (w); euros

6.3.5. Rendibilitat (r), marges d’explotació (m) i ràtio actius/vendes (v); %

6.3.6. Càrrega del deute (I/E) i ràtio d’endeutament (λ); %

7. CONCLUSIONS

Resultats globals

L’estudi es basa en una mostra de 313 empreses, que en conjunt facturen 109.493 milions d’euros i ocupen un total de 367.350 treballadors (un 10,6% de tots els llocs de treball a Catalunya el 2015). Com a primera aproximació a la descripció de les dades, es calculen els coeficients de correlació entre les diferents variables. És important insistir en què aquestes correlacions no representen causalitats; només estableixen correspondències estadístiques que requereixen d’un marc teòric per ser interpretades. No és l’objectiu d’aquest treball introduir aquest marc teòric, sinó només contrastar l’existència o no de correspondència entre tipologies empresarials i resultats econòmics. El lector interessat pot consultar l’annex que segueix aquestes conclusions, que fa una breu referència a diferents marcs teòrics que serien consistents amb les observacions d’aquest treball. També cal tornar a recordar les limitacions de la informació de base disponible que, entre d’altres qüestions, no ha permès utilitzar mesures de “capital” depurades dels actius financers –importants en el cas de les grans empreses.

Tot i les reserves anteriors, aquest treball confirma la correlació significativament positiva que existeix entre la productivitat del treball i la dimensió empresarial. També s’observa una clara correlació entre la productivitat i la dotació de capital per treballador. Al seu torn, la dotació de capital per treballador està positivament correlacionada amb la dimensió i la intensitat de capital dels processos productius. És especialment destacable la forta correlació positiva que s’observa entre la remuneració dels treballadors i la productivitat del treball. En canvi, el grau de correlació entre salaris i dimensió empresarial, encara que positiu, és feble. També s’observa una certa correlació positiva entre la rendibilitat bruta del capital i la productivitat del treball, però no tan intensa com la que s’aprecia entre productivitat i capital per treballador. S’aprecia una correlació positiva entre els marges d’explotació i la dimensió mesurada en termes de valor afegit, i entre els marges i la ràtio actius/vendes. Així com una relació moderadament positiva entre la intensitat de capital i la ràtio d’endeutament, i una feble correlació positiva entre la capacitat de creixement dels actius empresarials amb equilibri financer i la dimensió empresarial. En canvi, sí s’observa una forta correlació positiva entre el potencial de creixement amb equilibri financer i la productivitat.

Resultats per tipologia empresarial

S’han identificat un total de 127 empreses cotitzades a la mostra (un 41% del total), que representen un 60% de la facturació, un 67% dels beneficis bruts i un 69% dels actius totals. En canvi, només ocupen un 54% dels empleats. La productivitat de les cotitzades és un 13% superior al total de la mostra i la dotació de capital per treballador un 27% superior. No obstant, el salari per treballador només supera un 4,4% el total de la mostra. La rendibilitat bruta, els nivells d’endeutament i la càrrega dels interessos són similars al conjunt.

En la categoria familiar s’han classificat 143 empreses (que inclouen cotitzades i no cotitzades), un 45,7% del total, que representen un 46% de la facturació, 42% dels beneficis, 44% dels actius i 45% de l’ocupació. Els indicadors de productivitat, capital i salaris per treballador d’aquesta categoria d’empreses són molt similars als del conjunt de l’economia. Les rendibilitats brutes, els marges d’explotació, la relació actiu/vendes, la càrrega d’interessos i els nivells d’endeutament són també similars al conjunt.

S’han identificat 153 empreses amb seu corporativa principal a l’estranger, un 48,9% del total, que representen el 50% de la facturació, 51% dels beneficis bruts, 44% dels actius i 52% de l’ocupació total. Els indicadors de productivitat i dotació de capital de les empreses estrangeres són inferiors als dels conjunt de la mostra. En canvi, el salaris per empleat són similars al conjunt. En contrast amb la menor productivitat relativa, la rendibilitat bruta és major en aquest grup d’empreses. El primer país per facturació és Alemanya, amb uns 22.400 milions d’euros, el que representa un 41% del total, i també per nombre de treballadors (45.816, un 24% del total). El segon i tercer països són els EUA (12,1% de la facturació i 18,0% de l’ocupació) i França (8,5% de la facturació i 13,8% de l’ocupació). A continuació destaquen Suïssa, Itàlia i Japó.

S’han identificat un total de 21 empreses integrades en grups amb seu corporativa en altres zones de l’Estat, que representen un 8,7% de la facturació, 8,0% dels beneficis, 12,5% dels actius i 17,1% de l’ocupació. Aquest grup d’empreses té nivells de productivitat, capitalització i salarials significativament inferiors als del conjunt de la mostra. Les rendibilitats també són menors. En canvi, tant la càrrega d’interessos com l’endeutament se situen per sobre del conjunt.

La mostra conté 139 empreses adscrites a grups empresarials amb seu central a Catalunya, que representen el 41,2% de la facturació, el 41,4% dels beneficis i el 43,5% dels actius. En contrast amb les empreses del grup anterior, les que depenen de seus centrals ubicades a Catalunya tenen un menor pes relatiu en termes d’ocupació: 30,9% del total. En canvi, aquest grup d’empreses mostra nivells de productivitat i capitalització significativament superiors als del conjunt de la mostra i nivells salarials moderadament superiors. Les rendibilitats brutes són similars mentre que la càrrega d’interessos és superior, amb uns nivells d’endeutament semblants.

Un subgrup específic i especialment rellevant de les empreses dependents de seus corporatives ubicades a Catalunya són les de propietat familiar o aquelles en les que els principals accionistes són grups familiars –es tracti o no d’empreses cotitzades. Està format per 105 de les 139 empreses amb centre de decisió a Catalunya, que representen un 23,1% de la facturació, 20,8% de l’ocupació, 25,2% dels beneficis i 25,3% dels actius. Aquest subgrup mostra nivells de productivitat i de capitalització superiors al conjunt, mentre que els nivells salarials són molt similars. Les rendibilitats brutes també són similars i la càrrega dels interessos i l’endeutament són moderadament superiors.

Resultats sectorials

S’han analitzat 17 sectors productius, agrupats en dos grans blocs: I) producció, transport i distribució de béns materials, i II) provisió de serveis (empresarials, personals i transversals). El primer grup inclou 235 empreses (el 75,1% de la mostra) i representa el 72,4% de la facturació total, el 52,2% dels beneficis, el 57,5% dels actius i el 55,6% de l’ocupació. En conjunt, les empreses d’aquest grup són més productives, estan millor capitalitzades i paguen salaris més elevats en comparació amb el total de la mostra objecte d’estudi. Per altra banda, els indicadors de rendibilitat i els marges d’explotació de les empreses del grup I se situen clarament per sota del conjunt de la mostra. Aquesta diferència podria implicar que una part important de les empreses d’aquest grup operen en activitats més madures i amb una major pressió de la competència.

Les restants 78 empreses corresponen al segon grup (24,9% del total). Malgrat representar només un 27,6% de la facturació total, aporten el 42,45 del VAB, el 47,8% dels beneficis, el 42,5% dels actius i el 47,8% de l’ocupació. Les empreses típiques d’aquest grup tenen una dimensió significativament inferior a les del conjunt de la mostra i registren nivells de productivitat, capitalització i salarials inferiors al total. En canvi, obtenen rendibilitats superiors, degut a uns marges d’explotació també superiors. No obstant, el fet estilitzat més destacat que es desprèn de l’anàlisi sectorial és la heterogeneïtat de resultats per sectors dins de cada grup, així com l’elevada dispersió de resultats entre empreses dins de cada sector.

Comentaris finals

La principal conclusió de l’estudi apunta que les diferències de resultats econòmics en funció de les tipologies empresarials són significatives en la mesura que van associades amb altres factors més estructurals: la dotació de capital i tecnologia, l’especialització productiva, la posició en les diferents fases de la cadena de valor i els diferents models de generació de valor dins d’un mateix sector.

Els sectors d’activitat més productius i amb nivells salarials superiors són els més intensius en capital i tecnologia. No obstant, els sectors més productius no sempre són els més rentables i amb millors perspectives de creixement. Si s’assumeix que les empreses i sectors amb rendibilitats (ajustades a risc) superiors a la mitjana tendiran a créixer per sobre de la mitjana, és possible que determinats sectors de baixa productivitat però comparativament més rentables guanyin pes relatiu –mentre que alguns sectors relativament més productius, però menys rentables, en perdin.

Dinàmica empresarial i canvi estructural són resultat d’un mateix grup de factors, interactuant de manera complexa: patrons de demanda, dotació de recursos, canvi tecnològic, marc institucional i estratègies empresarials. La dimensió de les empreses dins d’un mateix sector i el pes dels diversos sectors en el conjunt de l’economia és el resultat de trajectòries de creixement diferencials. Els avantatges inicials poden amplificar-se amb el temps i generar trajectòries de creixement cumulatiu, en les que tenen un paper important l’accés a determinats recursos amb uns menors costos relatius, però també el desenvolupament per part de les empreses d’actius específics i difícils de replicar.

Les polítiques públiques poden contribuir a fomentar un model de canvi estructural en el que les empreses i sectors més productius guanyin pes: des d’actuacions concretes adreçades a modificar regulacions que generen barreres artificials a la dimensió de les empreses, dificulten la re-assignació de recursos o representen una subvenció encoberta per a l’ús de determinats factors, fins a polítiques més generals orientades a millorar la qualificació de treballadors i directius, passant pel reforçament de la competència en sectors protegits.

Finalment, la presència de centres de decisió de grups empresarials arrelats al territori facilita que l’activitat econòmica es concentri en els segments que més valor generen dins de cada sector. A Catalunya hi ha bons exemples en aquest sentit, al voltant dels quals s’han desenvolupat potents eco-sistemes amb capacitat d’atracció de talent i capital, propi i estranger. Cal avançar en aquesta direcció, reforçant les dinàmiques empresarials basades en estratègies de diferenciació i posicionament en les fases superiors de la cadena de valor de cada activitat productiva –que són les més intensives en capital humà, tecnològic, comercial i organitzatiu.

ANNEX: DINÀMICA EMPRESARIAL I CANVI SECTORIAL

Els models teòrics més comuns per analitzar la relació entre productivitat, dimensió empresarial i dotació de factors productius parteixen del concepte d’una funció de producció amb rendiments decreixents en la substitució dels factors. Per exemple, del tipus Cobb-Douglas:

Aquesta especificació funcional implica que la productivitat per treballador efectiu (y = Y/AL) augmentarà amb la dotació de capital per treballador efectiu (k = K/AL), a una taxa decreixent (0 < α < 1)

Aquest senzill model pot servir per explicar la correlació positiva observada en aquest estudi entre el VAB i l’actiu per empleat. Des d’aquesta perspectiva, la productivitat del treball pot augmentar augmentant la dotació de recursos productius (com, per exemple, el capital per treballador) i/o l’eficiència amb la que es combinen els diferents recursos, anomenada Productivitat Total dels Factors (PTF = A).

La PTF és un indicador residual del progrés tècnic en sentit ampli, el valor del qual es pot atribuir a diferents factors subjacents. Els estudis sobre productivitat acostumen a utilitzar la PTF com a principal indicador del nivell tecnològic i de l’eficiència productiva atribuïble a una empresa, un sector d’activitat o el conjunt de l’economia. Calcular la PTF requereix adoptar un conjunt de supòsits per justificar la ponderació de cada factor i realitzar una sèrie d’ajustaments per mesurar adequadament els volums associats amb els diferents factors de producció. En aquest estudi s’ha obviat el càlcul de la PTF, en part per raons pràctiques associades amb la major dificultat per obtenir sèries fiables. L’atenció s’ha focalitzat en la productivitat del treball, que es pot calcular a partir de les dades comptables i és la variable més directament relacionada amb la remuneració salarial i els costos laborals unitaris –i per aquest via amb el marge i la rendibilitat empresarial, que són les variables d’interès en aquest estudi.

Dins del marc conceptual definit per una funció de producció amb possibilitat de substitució dels factors, i assumint que les empreses maximitzen els beneficis triant la combinació òptima de factors productius, els salaris reals seran iguals a la productivitat marginal del treball

mentre que la rendibilitat serà igual a la productivitat marginal del capital

És important destacar que el concepte de capital utilitzat en aquest estudi (K = totalitat de l’actiu) és diferent a l’utilitzat per calcular l’estoc de capital inclòs en la funció de producció (K = l’immobilitzat material net de depreciacions i a preus de reposició). Per tant, el concepte de rendibilitat utilitzat (r = E/K) tampoc coincidirà estrictament amb la productivitat marginal del capital a la funció de producció.

Sota els supòsits d’aquest marc teòric les empreses observen uns preus de mercat per als seus productes, uns salaris de mercat per a cada tipus de treball i un determinat cost d’ús del capital. Amb aquest coneixement trien les combinacions de capital i treball que permeten igualar la productivitat marginal del treball amb el salari real i la productivitat marginal del capital amb el cost del capital.

Amb el valor de α determinat per la tecnologia, en equilibri la intensitat de capital del procés productiu, v, dependrà del cost de capital, r. Diferents sectors d’activitat poden mostrar diferents intensitats de capital amb relació a la producció (v) i per treballador (k) si afronten diferents costos de capital o diferents tecnologies. Fora d’equilibri, una rendibilitat superior al cost del capital induirà les empreses del sector a expandir-se i estimularà l’entrada de nous operadors, fins eliminar el diferencial entre productivitat marginal i cost del capital.

En el context del present estudi, en el que s’han identificat un conjunt de sectors amb una rendibilitat superior/inferior a la mitjana, i suposant que els diferencials en el cost del capital per sectors no ho justifiquin, cal esperar un major/menor creixement del capital invertit en aquests sectors. Així mateix, els sectors amb un major/menor nivell tecnològic, representat per la PTF, mostraran una major/menor productivitat del treball i, en conseqüència, un major/menor nivell salarial.

Amb un cost del capital similar per a totes les activitats productives, les diferències de productivitat i salarials dependran d’aquells factors addicionals a l’acumulació de capital físic inclosos en la PTF. Per exemple, de la qualitat de la gestió empresarial i de l’orientació a la innovació, tal com apunten els estudis de Huerta y Salas y de Moral-Benito, però també de molts altres factors potencials, com la formació i habilitats del capital humà, el marc institucional, l’evolució dels patrons de demanda associats amb determinades tecnologies o els biaixos en el desenvolupament de les tecnologies.

En absència de friccions, imperfeccions i restriccions a l’assignació de recursos en els mercats de béns i factors les empreses assoliran la dimensió i combinació de factors més eficient en funció de l’estat de la tecnologia. Per tant, les recomanacions de política econòmica se centraran, en primer lloc, en identificar i remoure les imperfeccions que llasten el bon funcionament dels mecanismes de mercat (per exemple, eliminant les regulacions laborals o fiscals que afavoreixen artificialment una determinada dimensió, o aquelles altres que dificulten la reassignació dels factors productius als canvis tecnològics o de preferències dels consumidors). Un segon tipus de recomanacions incidiria en els factors que influeixen en la PTF (per exemple, millorant la qualitat de la gestió empresarial o les habilitats i coneixements dels empleats).

Una limitació important d’aquest marc conceptual és la dificultat per captar la multiplicitat d’influències que afecten l’eficiència productiva amb una sola variable de caràcter residual, com és la PTF. Hi ha altres models teòrics que interpreten de forma més desagregada la mateixa evidència empírica. Per exemple, considerant explícitament altres factors de producció acumulables que es poden identificar i mesurar, contrastant la presència de rendiments no decreixents en l’acumulació d’aquests factors (Romer, 1986 i 1990) i analitzant la competència com un procés basat en la diferenciació incessant de productes i estratègies empresarials, tal com s’observa a la realitat (Nelson, 1991).

En alguns models les diferències inicials de productivitat entre empreses, sectors i països poden tenir efectes cumulatius i amplificar-se en el temps; és a dir, són dependents de trajectòries històriques concretes (path-dependence), associades amb l’acumulació de recursos específics difícils de replicar (David, 2005). Per altra banda, les especialitzacions productives construïdes a partir d’un avantatge competitiu inicial poden desenvolupar rigideses (lock-in) que dificultin l’adaptació a futurs canvis tecnològics i de patrons de la demanda (Setterfield, 1997).